【导读】长期以来,英飞凌科技本身就是一家半导体巨头,他们在其运营的主要市场中一直发挥着主导作用,尤其是在电源和分立模块以及安全集成电路方面,英飞凌一直排名第一。但在汽车电子领域,其主要竞争对手恩智浦半导体一直遥遥领先于英飞凌。

长期以来,英飞凌科技本身就是一家半导体巨头,他们在其运营的主要市场中一直发挥着主导作用,尤其是在电源和分立模块以及安全集成电路方面,英飞凌一直排名第一。但在汽车电子领域,其主要竞争对手恩智浦半导体一直遥遥领先于英飞凌。

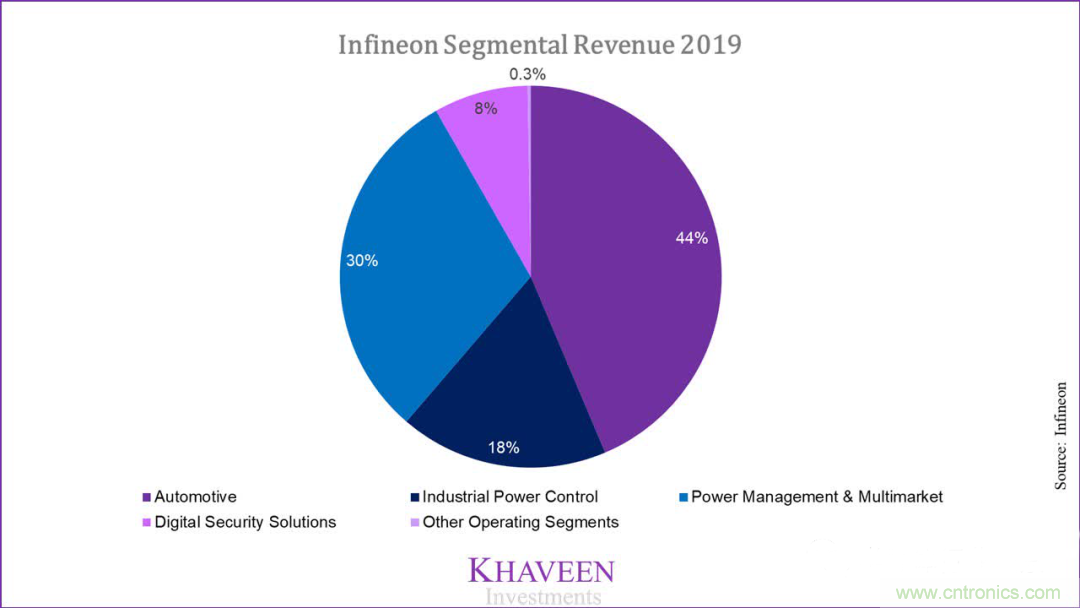

但最近,通过收购赛普拉斯的,英飞凌一跃成为业界龙头,据财务数据显示,英飞凌(76亿欧元)和赛普拉斯(22亿美元)的总收入现在也将带动它们领先于恩智浦(94亿欧元)。对于英飞凌而言,这是一个巨大的胜利,因为汽车部门是其最大的收入驱动力,占总收入的44%。

英飞凌的其他主要业务领域包括工业电源控制,电源管理市场以及数字安全解决方案,如下所示。

汽车:用于动力总成(发动机,变速器),舒适性电子设备(转向,吸收器,空调)和安全系统(ABS,安全气囊)的芯片。2019年分部收入为353.3万欧元,比上年增长7.6%。

工业功率控制(IPC):功率半导体和模块,用于工业应用和家用电器的电能的产生,传输和消耗,能源生产,转换和传输。该部门在2019财年的销售额为14.45亿欧元,同比增长9.2%。

电源管理市场(PMM):用于LED照明,服务器,PC,笔记本电脑和消费类电子产品的用于高效电源管理的半导体组件。2019年,PMM同比增长3.9%至24.09亿欧元。

数字安全解决方案(DSS):提供用于手机SIM卡,支付卡,护照,身份证和其他正式文件的安全芯片的微控制器。DSS在2019财年实现收入6.42亿欧元,是收入下降的唯一细分市场。

收购赛普拉斯

上周,我们与英飞凌投资者关系部进行交谈时,已确认此次收购将完成,而不会受到COVID-19大流行的影响。它与银行的融资协议是watertight,英飞凌将有2年的时间为当前的过渡贷款再融资(考虑到当前的信贷环境,利率可能更高)。这项90亿欧元的收购交易仍将按30%的股权和70%的债务的目标组合进行。融资后,这仍将使他们拥有健康的资产负债表,净现金为12.5亿欧元。

此次收购为英飞凌的多个细分市场增加了价值,但我们认为其汽车芯片细分市场是受益颇丰的细分市场。赛普拉斯将让英飞凌在更大的汽车市场中成为领导者,收购后合并后的市场份额约为13%,而竞争对手恩智浦则排在第二位。

对于汽车产品,英飞凌根据半导体含量的应用领域将汽车分为5个细分领域:1)车身,2)信息娱乐,3)底盘,4)动力总成,5)先进的无人驾驶辅助系统('ADAS')。现代汽车的动力总成包括发动机,排气系统,变速器,驱动轴,悬架和车轮。同时,汽车的车身和底盘是指为车辆提供支撑结构的车辆框架。信息娱乐系统向驾驶员和乘客提供娱乐和信息。最后,ADAS是驾驶辅助系统或自动驾驶汽车的大脑,旨在利用传感器,基于摄像头的视觉系统和雷达检测,通过各种安全和自适应功能帮助驾驶员。

目前,英飞凌已经提供了世界领先的高级无人驾驶辅助系统('ADAS'),其中包括其RASIC雷达芯片,AURIX微控制器和REAL 3飞行时间图像传感器。而英飞凌的32位微控制器,HybridPACK IGBT模块和XENSIV传感器主导着汽车领域。他们收购的赛普拉斯在NOR闪存设备等存储产品拥有雄厚的实力,这将进一步增强其在ADAS中的功能,随着越来越多的智能汽车存储需求,其受欢迎程度也在不断提高。赛普拉斯产品组合包括性能最高的 NOR闪存,例如Semper,串行和并行芯片。

此外,赛普拉斯的定制蓝牙和Wi-Fi技术将填补Infineon在这方面的空白,使其也涵盖汽车信息娱乐部分。更重要的是,赛普拉斯最先进的Capsense和MagSense 传感器产品线以及其Traveo系列微控制器的加入,补充了英飞凌其余的汽车解决方案。因此,我们认为,此次收购为英飞凌带来了超越市场份额增加的巨大优势,因为赛普拉斯的产品组合增强了其在汽车领域的广泛产品覆盖范围,并使它能够覆盖所有应用领域,以支持其在有前途的电气产品领域的领先供应商地位和自动驾驶汽车市场。

正如英飞凌投资者关系向我们强调的那样,赛普拉斯带来的不仅仅是汽车解决方案。赛普拉斯的物联网('IoT')细分市场还将能够与英飞凌的工业电源控制和电源管理及多市场细分市场很好地协同合作。这帮助他们在汽车以外提供几种联合系统解决方案,其中包括赛普拉斯在其他领域的产品。包括用于IoT的云系统解决方案,用于空调室内风扇的电机控制解决方案和用于智能家居的控制解决方案,这些内容可以在英飞凌的投资者演讲中找到。投资者关系部还特别看好数字安全解决方案部门,他们认为这个部门的收入份额将增加一倍。

协同作用

我们与英飞凌投资者关系部确认,此次收购确实是提高市场份额的战略举措。除了调整销售和营销团队之外,运营方面的整合将不多,无法推动成本协同效应。因此,该公司得出的成本协同效应估计仅为1.8亿欧元,而收入协同效应则为15亿欧元。

幸运的是,英飞凌对收入协同效应进行了长期估算,因为COVID-19的意外环境显然会破坏所有短期协同效应。虽然我们同意公司对成本协同效应的估计,但我们预计此次收购(主要是汽车领域)将带来更高的收益协同效应。

除了非常互补的产品组合和英飞凌从汽车中获得的更高的市场份额外,两家公司还拥有许多共同的客户。赛普拉斯为英飞凌提供服务的一些主要汽车客户包括博世,大陆集团,德尔福,电装,三菱电机,宝马,丰田和沃尔沃。我们认为这将提高交叉销售互补产品的成功率,并扩大供应规模。

此外,在未来几年中,汽车市场将从传统汽车向电动汽车和自动驾驶汽车转变,这让汽车半导体解决方案的需求猛增。对于全球领先的汽车芯片供应商,我们认为这是顺风车。因此,到2028年,我认为他们将实现每年25亿欧元的长期收益协同效应。

英飞凌和赛普拉斯是优秀的公司,他们都拥有广泛的产品组合,多样化的市场细分和地域性收入。但是,近年来英飞凌的收入增长一直在放缓。但另一方面,赛普拉斯取得了巨大的增长,在2014年至2019年期间的收入翻了三倍。但赛普拉斯还有一个短板,就是他们缺乏提供更完整的端到端解决方案的能力,这两家公司的合并为汽车,电源和分立模块以及安全集成电路建立了完整的产品组合。虽然预计此次收购不会产生很大的成本协同效应,但从长期来看,我们认为汽车部门将产生巨大的收益协同效应。

我们希望英飞凌在汽车领域的新市场拥有领先的市场地位,使其能够从汽车的电气化和自动化中获得巨大收益。在英飞凌和赛普拉斯的熟悉客户中,我们看到其组合产品组合中产品的交叉销售更高。尽管由于COVID-19大流行导致需求破坏,目前汽车市场存在严重阻力,但我们已将其计入我们的估值中,并认为长期基本面将保持不变。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。