【导读】展望未来,随着手机出货量及硬件规格升级的放缓,预计行业总体增速下降至2.9%左右。但由于5G需要支持新的频段和通信制式,包括滤波器,功率放大器,开关等射频前端存在结构性增长机会。

▌无线通信芯片概要:未来五年增速放缓,射频前端成为主要驱动力

在智能手机普及的带动下,2012-2017五年无线通信芯片实现9.7%的复合增长率,根据iHS的数据,2017年市场规模达到1,322亿美金,占全球半导体市场的31%。

展望未来,随着手机出货量及硬件规格升级的放缓,预计行业总体增速下降至2.9%左右。但由于5G需要支持新的频段和通信制式,包括滤波器,功率放大器,开关等射频前端存在结构性增长机会。

▌5G对无线通讯芯片产业链的影响

5G技术将推动手机终端射频系统的全面升级。

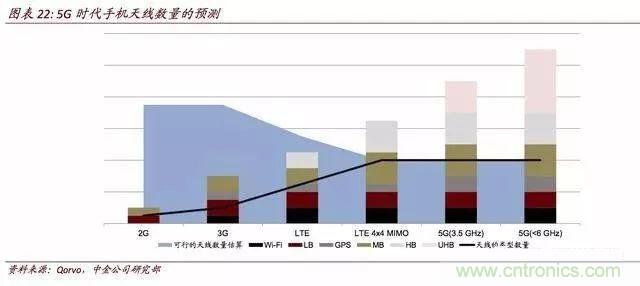

为了获得手机通信速率的大幅提升,5G将引入Sub-6GHz和6GHz以上频段通信,同时需要利用MIMO技术由现有的2通道通信向4~8通道通信演进。

滤波器

为添加新频段通信功能,需要提升滤波器数量。

4G到5G,Skyworks预计滤波器数量平均将由40只提升至50只。

且高频通信场景中,现有SAW/TC-SAW滤波器将替换为BAW/FBAR。现有滤波器头部厂商因为市场规模提升直接受益,相关标的如Murata、Avago。

国内有BAW/SAW滤波器制造能力的厂商可能享受国产替代红利,相关标的包括麦捷科技等。

PA

为实现从2通道向4通道通信,PA数量预计将可能翻倍提升。

长期看,为支持更高频率信号的输出,现有GaAs材料也可能向GaN材料功放升级。

现有GaAs功放厂商直接受益于功放数量提升带来的市场机会,相关标的包括全球GaAsPA代工龙头稳懋等,国内国产替代逻辑标的包括三安光电等。

Switch&Tuner

射频开关和调节器同天线通道数相关,4G到5G终端开关数量可由10只升至30只,因此市场规模不断提升。

4G时代Switch&Tuner基于SOI工艺制造,5G时代SOI工艺将提升至45nm。SOI开关市场竞争激烈,价格便宜(0.10~0.20美元)。

由于目前RFSOI产能供不应求,有利于SOI代工厂,标的包括TowerJazz等。

天线

通过MassiveMIMO技术提升通信速率,终端由2通道向4通道通信发展,导致天线数量由现有2天线向4~8天线提升。

为了减小尺寸、可有若干解决方案,包括PI基材向LCP基材或LDS方向演进。苹果在新iPhone中选择LCP软板方案。天线数量提升和新工艺的加入有利于天线提供商信维通信等。

集成化趋势明显。射频大厂通过模块化产品提供一揽子解决方案,降低手机大厂采购成本,推动自有全线产品的同时,提升了毛利率水平。趋势有利于全面布局的龙头射频公司,如Skyworks、Murata、Qorvo、Avago、Qualcomm等。

5G将带动射频系统的升级。相比4G,5G将在理论上带给手机空口速率10倍以上的提升以支持更大带宽的通信;同时5G要求空口时延从10ms下降至1ms量级,以支持车联网、工业互联网等场景。

高频率引入。5G将使用Sub-6GHz和6G以上频谱。2.5GHz以上滤波器的选型将由SAW/TC-SAW转为BAW/FBAR。高频率功放材料可以选择GaN、SiGe等。天线开关等SOI组件的工艺也将提升至45nm。

多通道通信。频段变高的同时,现有手机双天线的模式可能升级为4~8天线,以实现MIMO通信。

多个可选通道可以组合实现更宽频段(载波聚合技术)通信。在3GPP的R15中定义了600多个新的载波聚合组合。组合过程中对开关的工艺精度要求提升。

大带宽通信。相比4G的20MHz,5G单通道理论值为100MHz,大带宽的滤波器、功放、天线的设计难度均有提升。

复杂编解码。5G通过更复杂的编码实现频谱利用率的提升和更强的多址。基带芯片的处理能力进一步提升。同时多通道、高频率和大带宽,也在推动基带芯片的数据吞吐量提升。

低时延通信。5G对系统端到端的时延要求苛刻,空口时延更限制在1ms量级,这对天线开关等元器件的敏捷性提出了挑战。

新材料。半导体衬底如SiGe、GaAs具有电子迁移率高,噪声性能好的特点,在微波和毫米波频段内这些器件的性能远远优于硅器件。

GaAs工艺已成为微波毫米波集成电路的主流工艺。

GaN作为宽带半导体材料,有高电子迁移率、高的载流子饱和漂移速度和高击穿场强等,成为未来的射频主流材料代表。

另外,在制备中,微波毫米波集成电路一般在介质基片材料(如氧化铝、石英、蓝宝石等)上,采用厚膜工艺(如低温/高温烧结工艺、印刷工艺等)或者薄膜工艺(如溅射工艺、电镀工艺等)制备。

根据Skyworks的测算,从4G到5G,终端射频系统单价几乎呈现翻倍式增长,推动射频前端芯片市场规模不断扩大。

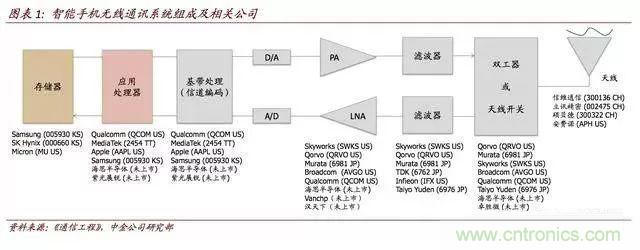

按器件种类来看,射频前端模组可以分为放大器、滤波器、天线开关/调谐器及天线四部分。

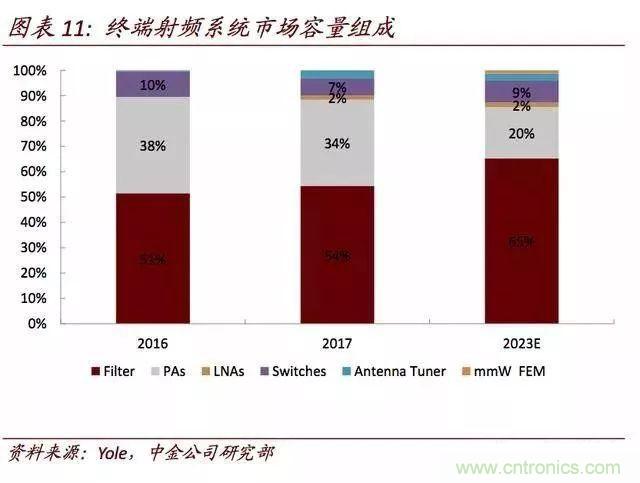

根据YOLE的预计,射频系统市场未来五年市场规模将迅速增长,其中滤波器市场的规模则占比市场的50%以上,滤波器产品和功放产品市场规模总和达到整体市场容量的80%~90%。射频开关市场排名第三,2020年之后毫米波元器件市场开启。

滤波器:SAW、BAW、LTCC迎来发展机会

滤波器的主要作用是在杂乱的空间将目标信号过滤出。随着手机支持频率的增加和MIMO技术的引入,滤波器需求指数上升。

Skyworks测算,3G时代终端约覆盖5个频段,4G时代上升为20个频段,5G时代可能超过40个频段。

叠加WIFI、蓝牙和导航系统,中期滤波器的用量在50只水平。以单只滤波器价格0.2美元估算,单个手机中滤波器的成本将达10美元。

根据Yole统计,2017年全球手机滤波器市场规模80亿美金,预测随着5G的成功部署,2023年可达225亿美金,复合增速接近20%。

按产品种类来分,滤波器主要包括SAW(声表面波滤波器)和BAW(声体波滤波器)。两者均基于压电效应通过电-声-电的转换达到滤波效果。

SAW滤波器2G、3G、4G已广泛应用,一般工作在1.9GHz以下频段,最新的研究将应用上限推广到了2.5GHz左右。

而BAW滤波器一般工作在1.5GHz~6.0GHz,最高可以工作在10GHz以上,在高频通信中应用更为适合,另外相比SAW温漂较低。

滤波器的设计: SAW和BAW滤波器不同频段的滤波器设计难度不同,部分频段由于相邻频段相对洁净,设计更加简单,提供全频段的设计能力公司寥寥无几。

滤波器的制造: 最关键的工序是高品质的压电层均匀一致淀积。我国企业在工艺层面相比海外企业有明显差距。因此产品的可靠性较低。Murata、Qorvo、Avago等滤波器厂商目前仍以IDM模式为主,而且一体化的设计制造能力帮助产品提升了稳定性。

滤波器市场: SAW多年来Murata、TDK和TaiyoYuden占据80%以上份额,TDK和高通合资成立了RF360后成为挑战者。BAW/FBAR市场基本被Avago、Qorvo垄断。

国内情况:上述滤波器厂家技术不断创新,竞争力不断提升。

国内SAW滤波器的厂商有麦捷科技、德清华莹(信维通信持股19.5%子公司)和好达电子等。

目前麦捷科技同26所合作生产SAW滤波器,产品进入了华为、TCL、闻泰等公司的产品线。

德清华莹同55所合作,提供SAW生产能力,滤波器月产能8000万颗。好达电子的SAW滤波器进入了中兴、魅族等手机的供应链。

另外目前我国的FBAR在中电科13所、清华大学、浙江大学、天津诺斯微电子均有样品或小规模出货。

另外,在高频超宽带场景(如3.3-4.2GHz;3.3~3.8GHz;4.4~5.0GHz)通信中,终端如果采用CPE,单通道可达500MHz,以低温共烧陶瓷(LTCC)工艺制作的滤波器的应用将更加普遍。

相比SAW或BAW滤波器,LTCC虽然可处理高频信号,但选频能力较差。但LTCC对高功率场景的处理能力优于SAW或BAW滤波器。

功率放大器(PA):GaAs产品进一步发展,GaN&CMOS作为补充

PA用于将信号功率放大输出至天线以发射信号。手机PA随着天线的数量增多而增多。

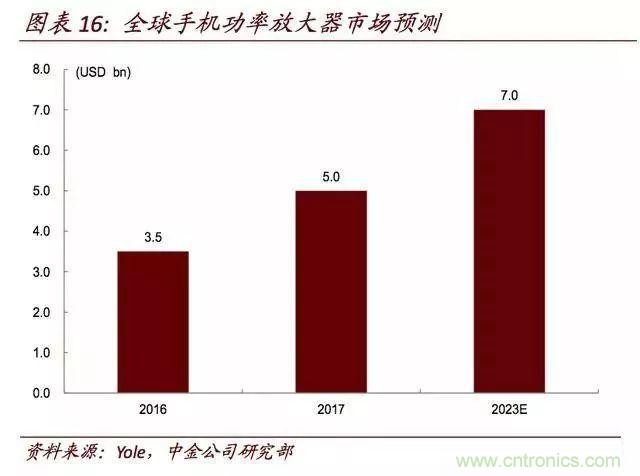

根据YOLE统计,PA市场将由2017年的50亿美元增长至2023年的70亿美元,复合增速为6%。市场容量在4G时代被滤波器超过,排名第二。

从3G时代起由于击穿电压、输出功率等优势,GaAs材料代替CMOS材料成为PA市场主流材料。

5G时代,预计GaAs依然是手机功放的主流方案。

全球GaAs市场被Skyworks、Qorvo和Avago等垄断,三家合计份额接近70%。目前GaAs射频已经形成了完整的产业链。

GaAs晶圆:日本、美国和德国垄断,住友电工(SumitomoElectric)、弗莱贝格化合物材料(FreibergerCompoundMaterials)、晶体技术(AXT)三家公司占据约95%市场份额。国内厂商呈现追赶趋势,包括光导稀材、三安集成线路等。

GaAs外延片:生产主要采取外包模式,四大外包领导厂商:IQE、全新光电(VPEC)、住友化学(包括住友化学先进技术和SCIOCS)、英特磊(IntelliEPI)。其中IQE为全球最大的外延片生产商,市场份额超过50%。我国三安集成电路也有生产能力。

GaAs功放设计:生产以“IDM”大厂和“设计+代工”大厂模式并存,其中Skyworks、Qorvo和Avago均为IDM模式,高通曾于2014年采用CMOS制程的PA,后2017年与TDK成立合资公司“RF360”,生产GaAsPA产品。另一大厂Avago2017年末以1.85亿美元入股稳懋成为第三大股东,未来在扩产中可能会选择Fabless路线。

代工:稳懋作为全球第一GaAs代工龙头,主要客户为高通、Avago、Murata、Skyworks、RDA、Anadgics等。

随着更多厂商的加入,PA市场的竞争进一步加剧。因此头部厂商将PA同基带、开关等芯片绑定销售,以提升竞争力。

中国厂商在设计、代工等领域也有一定竞争力。

国内公司渐渐掌握了GaAsPA技术,出现了近20家设计公司,如汉天下、唯捷创芯等,其中紫光展锐的4GPA已于2016年12月通过高通公司的平台认证,汉天下PA也已进入三星产业链。

后续国内的PA设计厂商有可能带动本土代工业的发展。国内代工相对领先的厂商包括三安光电、海特高新等。

为了实现进一步集成,仍有部分公司基于CMOS研发高频功放。

射频CMOS由于集成度提升,成本更底,但是性能与GaAs或GaN相比有差距。目前主要用于蓝牙、Zigbee等应用。

高通曾收购子公司BlackSand剑指CMOSPA但最终成果寥寥无几,可见短期硅基材料的PA仍需要大量的研发投入。

开关、LNA&天线调节器:SOI技术向300mm升级,MEMS技术成为补充射频开关是指可对射频信号通路进行导通和截止的射频控制元件。

其性能指标主要是隔离度、工作带宽、插入损耗、开关时间、功率容量、使用寿命等。

类似于滤波器的需求提升,5G因为频段的增加将带来通道数的提升,进而推动开关市场的容量增长。

根据YOLE预测,终端射频开关市场规模将由2017年的10亿美元增至2023年的30亿美元,复合增速约为20%。

天线调节器Tuner市场也将迎来增长,从2017年的4.63亿美元向10.00亿美元发展,复合增速约为14%;LNA从2017年的2.46亿美元增长至2023年的6.02亿美元,复合增速约为16%。

SOI技术指在绝缘衬底上生长半导体层的技术,通过绝缘衬底实现有源层和衬底层的电气连接隔断。

SOI器件拥有尺寸小、寄生电容小、速度快、功耗低、集成度高、抗辐射能力强等优点,特别适合开关和转换器低插损、高线性、高速的要求。

目前95%以上射频开关基于RF-SOI(绝缘体上硅)工艺制造。LNA和Tuner目前也有向SOI技术转向的趋势。

5G时代LNA需要尽可能靠近天线放置,从现有130nm工艺向45nm工艺节点能力发展可以帮助实现开关、LNA、Tuner的集成。需要300mm晶圆的支撑。

SOI的产业链包括衬底供应商、晶圆厂、设计厂商三个环节。

衬底。全球衬底生产商仅为Soitec、Shin-Etsu、GlobalWafers和中国厂商上海新傲Simgui,其中Soitec拥有70%的市场份额。

根据Soitec预测,由于频谱的迅速增加,预计2018年将出货150万至160万只RFSOI晶圆,同比增长15%~20%,2020年晶圆出货量将超过200万片。

加工。2018年全球95%的RFSOI芯片均基于200mm晶圆制造,随着SOI器件的广泛应用,目前200mmRFSOI产能存在瓶颈。而GlobalFoundries、TowerJazz、台积电等也在扩产300mmRFSOI产能。

中国厂商在SOI衬底、设计和加工领域都有涉及。我国衬底厂商新傲科技(Simgui)作为SOI材料的主要供应商,通过自主研发和同Forrotec、Gritek等海外公司的合作,已具备提供5GSOI材料的能力,计划到2019年下半年完成年产40万片的产能扩展。

加工方面,中芯国际正在推进0.13umRF-SOI平台的升级,部分厂商如GlobalFoundry在中国也有设厂。

国内的RF-SOI发展受制于硅片进口制约,200mm~300mm的硅片供应能力较差。

另外,天线调谐器和射频开关目前也可以选择RFMEMS技术路径,天线调节器中已经有应用。

Cavendish、MenloMicro和AAC子公司WiSpry正在面向移动通信开发RFMEMS器件。据Cavendish介绍,RFMEMS开关插损可以做到RFSOI的1/5。

2018年三星GalaxyA8已经采用了Cavendish的技术,期望降低射频系统的耗电等。然而RFMEMS的应用需要价格、封装和可靠性的进一步优化。

天线:MIMO应用确定,LDS和LCP天线成为趋势天线系统是射频系统中关键的组成部分,目前有被集成至射频模组中的案例,但未被集成至芯片级,是射频半导体领域的补充。

5G将推动天线数量从现有的2天线扩展至4~8天线以最终支持4×4MIMO。但由于尺寸原因,相当长的时间内不会再进一步提升。

另外,由于全面屏等新趋势出现,手机内部空间受到进一步限制,天线的制作工艺也在发生变化。目前主流的手机天线制作工艺包括LDS、FPC等。

目前FPC软板的供应商包括:Murata、嘉联益、臻鼎、台郡科技等。

LCP天线生产商包括:Murata、嘉联益、安费诺、立讯精密、信维通信、Career等。

基站用射频器件:处理器自研为主,功放选择GaN基站处理器以自研为主

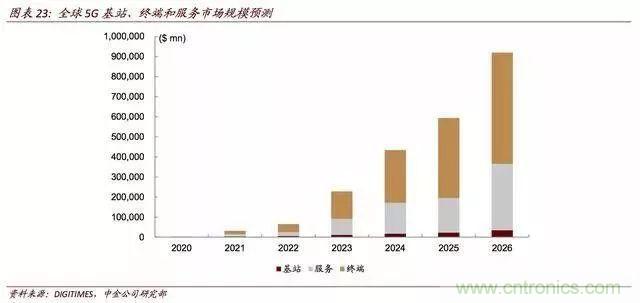

5G基站市场整体规模相对终端较小。根据DGTimes预计,2020年5G基站整体市场规模为11.43亿美元,到2026年增长至342.86亿美元,2012~2026年的复合增速在50%以上。到2026年市场规模约为手机的1/16。

然而5G基站相比手机功能仅为连接。因此5G基站射频市场基本等同于整体市场规模,同手机射频市场规模处在同一量级。

基站射频系统结构类似手机,但由于强调覆盖性,不强调尺寸、耗电量等指标,相比手机射频系统存在不同。

由于以上不同,基站市场的半导体选型存在差异。

基站基带半导体芯片一般选择自主研发或合作开发,Intel、中兴、华为、Nokia、Ericsson、三星等公司均设有自己的研发团队。

早期开发以DSP和FPGA作为主要控制芯片,一旦技术成熟,即设计为成熟半导体芯片,部分选择FPGA以增加灵活性。

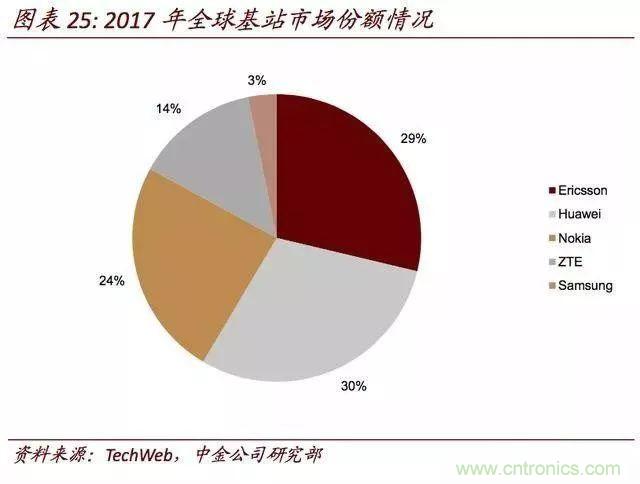

2017年全球电信设备市场规模372亿美元,由于基带ASIC均为自制,没有明确比例显示市场规模。

ASIC处理芯片目前一般采用10/7nm技术研发。一般为Fabless模式,选择台积电等Foundry代工生产。FPGA全球市场规模约为40亿美元,其中Xilinx占比超过50%。

功放发展趋势:关注GaN市场龙头企业成长

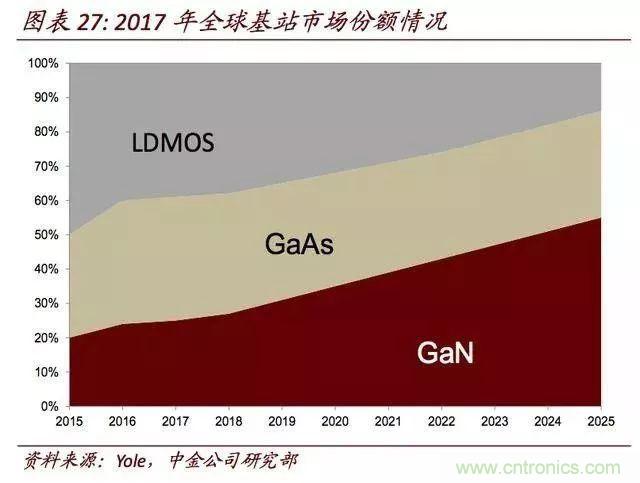

GaN已经取代LDMOS成为下一代功放的重要材料。

预计毫米波频率功放将采用GaN材料制作,一大好处是提升功放的空间利用率。

GaN功放已经在雷达等军用市场有了一系列应用,2017年市场规模约为3.84亿美元,YOLE预测2022年市场规模因为通信业的加入将达到11亿美元。

通信市场需求将首先来自于基站射频市场,用于替代3.5GHz以上高频通信中LDMOS器件的问题。但GaN工作在高电压(10V以上),在手机终端(3~5V)如何支持其正常工作还有待研究。

氮化镓器件的制造有两种衬底方式,一种是GaN-on-SiC工艺,由Qorvo和其他大多数厂商采用,占比95%以上;另一种是GaN-on-Si,由Macom(子公司Nitronex)采用。在LED产业链中,GaN也有选择蓝宝石衬底路线。

科锐(Cree)旗下的Wolfspeed是纯GaN生产商,不生产其他材料器件;还同时是SiC衬底供应商龙头,市场占比超三分之一,同德国SiCrystal、美国II-VI、美国DowCorning合计占比该市场超90%份额。

国内厂商在电力电子行业积累更为深入,在射频领域苏州能讯布局相对领先,有望进入基站GaN产业链。

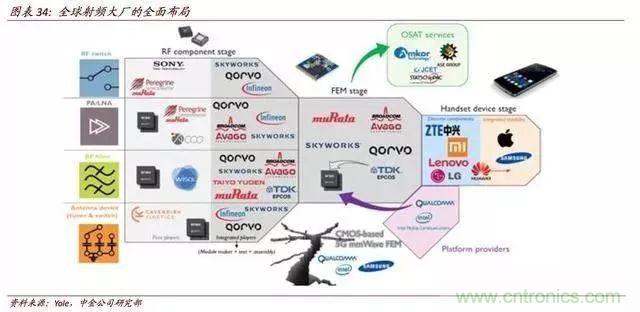

射频集成化带动产业链向头部厂商集中

随着4G时代的到来,全网通需求逐步推广,射频器件的难度和价值不断提升,但手机空间有限,射频前端出现了整合趋势。

另外头部厂商也通过集成在向射频各个产品线延伸。

4G时代手机射频呈现三种主要模块化集成方式:PAMiD体系结构、MMMBPA+ASM体系结构和MMPA+TXFEM体系结构。

由于模块化的集成方式的商业考虑和LTE全网通的技术趋势,射频行业的生态出现了较大变化,历史上以PA为核心的射频行业的价值量渐渐向Filter+PA的双重点方向演进,有源和无源器件供应商开始通过并购等模式互相渗透。

目前全球形成了Skyworks、Qorvo、Avago、MuRata、TaiyoYuden、TDK等射频龙头。几家都具有了全面的射频能力,既可以提供单一产品,也可以提供打包模组。

另外,各家还在积极布局电源、RFID、WIFI、GNSS、天线等业务,力争做到射频解决方案的全面支持。

另外,以高通为代表的基带厂商进入前端市场,成为射频市场的新常态。

基带芯片作为手机核心芯片之一,相对粘性大于射频厂商。2018年7月高通继发布5G基带X50后,又发布了模组QTM052和QTM56XX系列,将MIMO天线都集成在了模组中,减小了射频电路的尺寸,拥有很大吸引力。百度搜索“乐晴智库”获得更多行业报告。

在几家的布局没有完成前,模组整合中还存在合作情况。如Skyworks为华为供应的SkyOne®PAMiD中集成了TaiyoYuden的双工器、SAW和FBAR器件。在射频厂商完成全面的布局之前,通过补齐短板提供更完整的模块产品成为射频供应商的选择之一。

推荐阅读: