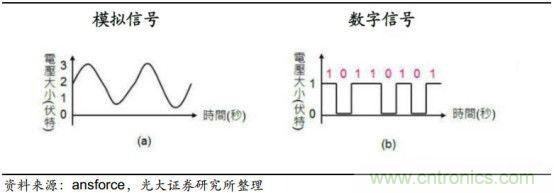

【导读】信号可分为模拟信号和数字信号。 现实中一切的信号,包括光热力声电等都属于模拟信号,例如麦克风可以将声音的大小转换成电压的大小,得到的是一个连续的电压变化,这种连续的信号称为模拟信号,而用来处理模拟信号的集成电路称为模拟 IC。

经由处理以后可以将连续的模拟信号变成 0 与 1 两种不连续的信号,例如:电脑在运算的时候只有低电压(0V 代表 0)与高电压(1V 代表 1),信号可以由 0 直接跳到 1,也可以由 1 直接跳到 0,得到的是一个不连续的电压变化,这种不连续的信号称为数字信号,而用来处理数字信号的集成电路称为数字 IC。

模拟信号与数字信号

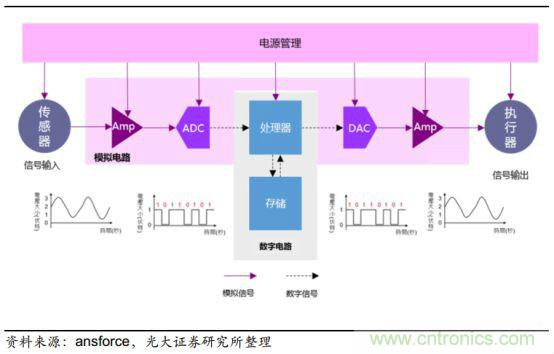

信号在电子系统中经历了从模拟到数字再到模拟的过程,对应的是信号的输入、处理和存储、输出三个环节。其中信号的输入和输出分别是由传感器和执行器设备完成,信号的处理和存储分别有处理器和存储器完成。而信号从输入到处理再到输出,从现实到虚拟再到现实的桥梁则是由模拟器件(包括数模混合电路)完成。

从模拟世界到数字世界

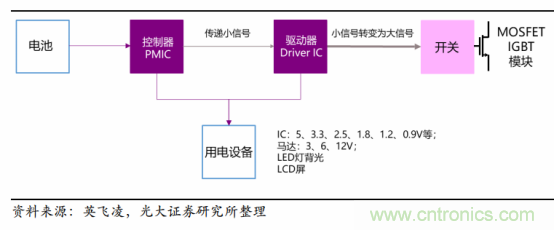

结合电子产品的系统流程,根据功能的不同,我们可以把模拟器件分为信号链和电源链。信号链主要是指用于处理信号的电路,而电源链主要是指管理电池与电能的电路。 信号链主要包括比较器放大器、 AD\DA、接口芯片等。电源链主要包括 PMIC、 AC\DC、 DC\DC、 PWM、 LDO 和驱动器 IC 等。

电子产品系统示意图

电子产品系统中电源系统示意图

其实电源系统不只有功率 IC,还有很多元件以分立器件的形式存在,即功率分立器件(模块)。电源电路的原理大同小异,而将功率分立器件(模块)组成的器件集成化后则变成了功率 IC。 功率分立器件(模块) +功率 IC=功率半导体。 类似于:分立器件+集成电路 IC=半导体。功率 IC 相当于 SOC,功率分立器件(模块) 相当于 SIP。

通常来说,由于 IC 制造难度要比分立器件高一些,因此,产业界功率 IC 一般由模拟芯片公司生产制造,而功率分立器件(模块)单独成一块。考虑到功率 IC 与功率分立器件(模块)在技术和行业上有多个相似点(第二章将作详细研究),所以我们把模拟 IC 和功率分立器件(模块)合到一起研究,并称为“大模拟”行业。

大模拟行业分类和市场规模

根据 WSTS 数据, 2017 年全球半导体市场规模超 4000 亿美元,其中,模拟 IC 约占 12.9%, DS 分立器件约占 5.3%,则“大模拟”行业市场规模约占 18.2%。

大模拟行业主要龙头公司

根据 IC Insights 数据, 在 2018 上半年年营收位居全球前 15 的半导体厂商中,有 4 家属于“大模拟”行业,分别是德州仪器、英飞凌、恩智浦和意法半导体。 这些企业都以“大模拟”产业为支柱,相关产品的营收占比几乎都达到了 60%以上。

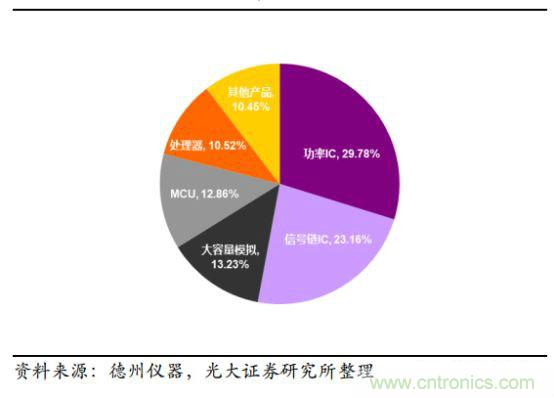

德州仪器2017年的主要营收结构

德州仪器(TI) 是全球模拟行业龙头, 其产品线种类非常丰富,主要包括功率 IC、信号链 IC、分立器件、 MCU、处理器等。其中,模拟 IC 产品营收占其 2017 财年总营收的 66.17%。

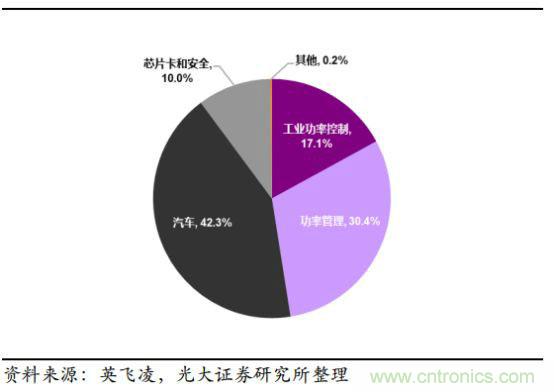

英飞凌在2018年Q2的营收结构

英飞凌(Infineon) 主营业务为功率半导体,除此以外,传感器与嵌入式控制器也是其重要产品线。根据英飞凌 2018 第二季度数据,功率半导体相关业务(包括汽车、功率管理和工业功率控制) 约占其总营收的 90%。

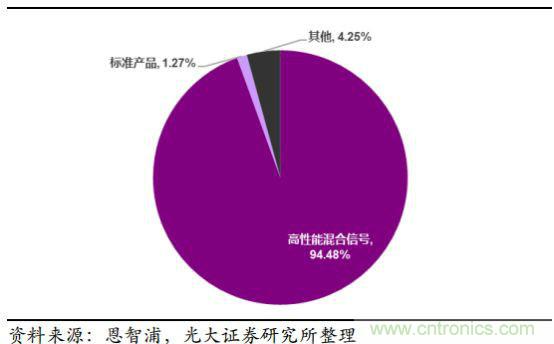

恩智浦2017年的营收结构

恩智浦(NXP) 是模拟行业龙头之一。在其将射频 RF 部门出售并与飞思卡尔合并后, 专注于信号链产品线。根据其 2017 财年数据,信号链 IC 产品贡献了 94.48%的营收。

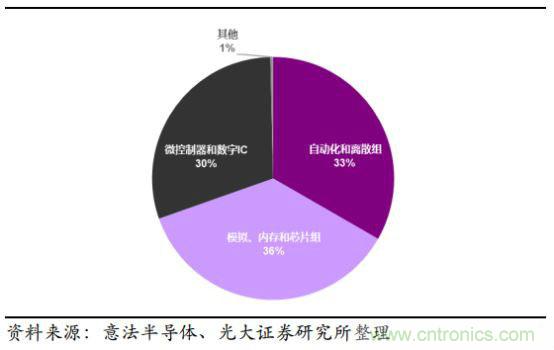

意法半导体2017年的营收结构

意法半导体(ST) 的产品线较为丰富,其中模拟器件为其营收支柱,其他产品还包括 MEMS、 MCU 和分立器件等。

2018H1 全球前 15 大半导体厂商(百万美元)

这是一个什么样的行业?

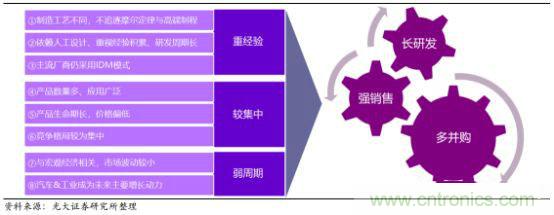

我们将半导体产品分成两类:一类叫做阳片, 主要是指 CPU、 GPU、存储器等数字电路,我们耳熟能详的摩尔定律、 10nm、 7nm 高制程主要描述的就是此类产品,数字电路产业沿着摩尔定律快速迭代,成就了一批半导体行业巨头,如:英特尔、三星、英伟达等。另一类叫阴片, 也就是上文所说的“大模拟”行业。“大模拟”行业具有以下三大特点: 重经验、 较集中、 弱周期。

1、 重经验: 不强调摩尔定律与高端制程;依赖人工设计、重视经验积累、研发周期长;产业主流模式仍为 IDM 模式;

2、 较集中: 品种类繁多、产品应用广泛; 产品生命期长,价格偏低; 市场竞争格局较为集中;

3、 弱周期: 市场波动较小;汽车&工业应用成为未来主要增长动力。

一、重经验

(1)制造工艺不同,不追逐摩尔定律与高端制程

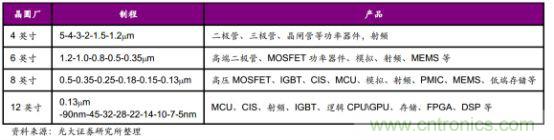

数字芯片主要为 CMOS 工艺,沿着摩尔定律发展,追逐高端制程,产品强调的是运算速度与成本比。例如苹果 A12 芯片和麒麟 980 都采用了台积电的 7nm CMOS 工艺。而目前模拟电路除了部分产品采用 COMS 工艺外,还有很多产品主要采用的是 BCD(BiCMOS/CMOS/DMOS) 、 CDMOS 工艺等特色工艺,产品强调的是高信噪比、低失真、低耗电、高可靠性和稳定性,制程的缩小反而可能导致模拟电路性能的降低。模拟电路多采用成熟制程(28nm 以上, 1μm、 0.5μm、 0.18μm、 0.13μm 等),主要在 4、 6、 8 英寸晶圆产线上生产,目前仅有德州仪器、英飞凌等极少数模拟企业拥有 12 寸晶圆产线。

不同尺寸晶圆厂的制程与产品组合

(2)依赖人工设计、 重视经验积累、研发周期长

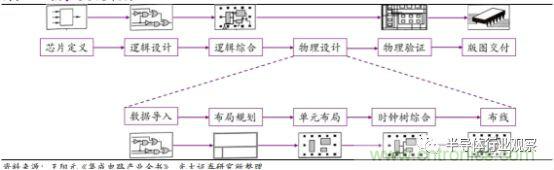

在设计方面,模拟电路和数字电路差异巨大。 数字电路的设计核心在于逻辑设计,可通过软件进行模拟调试。

数字电路设计流程

模拟电路的设计核心在于电路设计,需要根据实际产品参数进行调整与妥协。数字电路的设计辅助工具(EDA)较丰富,而模拟电路设计的辅助工具远不如数字器件多。因此,模拟电路的设计更依赖于人工设计,对工程师的经验要求也更高,半导体行业更是有“一年数字、十年模拟”的说法。 模拟设计师一般需要至少 3 年到 5 年的经验,而优秀的模拟设计师则需要 10 年甚至更长时间的经验。 此外,数字电路设计一般是大团队作战,研发周期较短;而模拟电路设计一般是小团队作战,研发周期较长。

模拟电路的设计路程

(3)主流厂商仍采用 IDM 模式

随着台积电开创代工模式,半导体产业链逐渐从 IDM 模式转变成 VDM(设计-代工-封测)模式。但是,相对于数字 IC,模拟器件代工的最大特点就是标准化程度差,导致移植性低,目前模拟电路领域主流厂商德州仪器、英飞凌、安森美等仍为 IDM 模式。模拟电路需要在设计和工艺上的紧密合作,才能开发出有竞争力的产品。

二、较集中

(1)产品数量多、应用广泛

大模拟电路应用范围宽广、通用性强,是所有的电子系统必不可少的组成部分。 大模拟电路产品种类非常多,而电压、电流、频率等多个参数的组合形成多个型号产品, 德州仪器的模拟产品数量高达上万个。

德州仪器的产品数量多

(2)产品周期长、价格偏低

数字电路追逐摩尔定律更新换代非常快,生命周期较短;而模拟电路的生命周期要长很多,甚至有不少模拟电路产品生命周期长达 10 年以上。 如音频运算放大器 NE5532,自上世纪 70 年代末推出直到现在还是最常用的音频放大 IC 之一,几乎 50%的多媒体音箱都采用了 NE5532,其生命周期超过25 年。模拟电路产品的价格通常偏低,占下游终端成本比例较小。

(3)竞争格局较为集中

由于大模拟行业重视经验积累、研发周期长、产品种类多、价值偏低等特性,使其产品和技术很难被复制与替代,市场竞争格局较为集中,强者愈强、大者恒大的规律较为突出。?

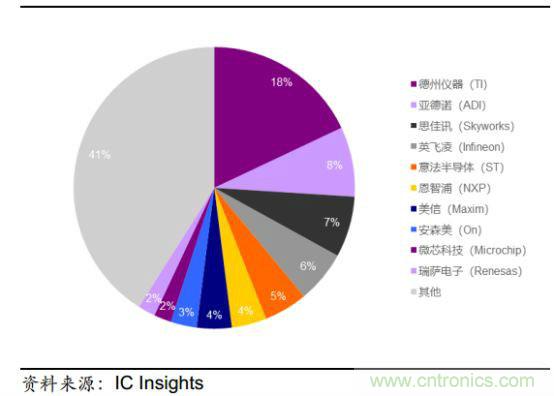

2017 年模拟 IC 芯片市场份额

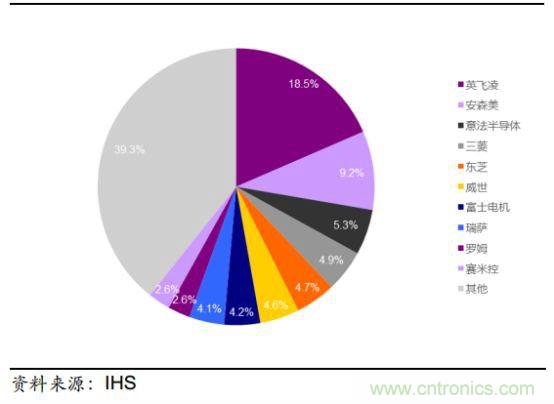

根据 IC Insights 数据, 2017 年模拟 IC 行业 CR10营收占比高达 59%。 根据 IHS 数据, 2016 年功率分立器件(模块) 行业营收占比 CR10 高达 61%。

2016 年功率分立器件(模块) 市场份额

三、弱周期

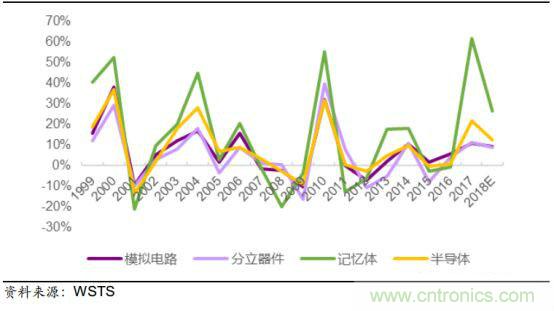

(1)市场波动小

大模拟行业市场不易受单一产业景气变动影响, 市场波动远没有存储芯片等数字电路的变化大,市场波动幅度相对较小,周期性较弱。 模拟芯片是全球半导体产业的晴雨表,基本代表了整个市场的发展状况。 根据 WSTS 数据,2017 年全球模拟芯片市场规模约 531 亿美元,全球分立器件市场规模为 217亿美元,同比增速均为 10%左右。

全球半导体销售额同比增速

(2)汽车&工业成为未来主要增长动力

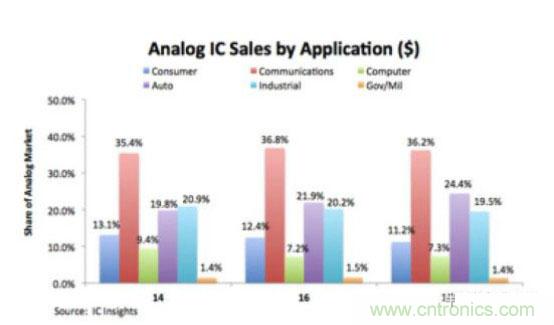

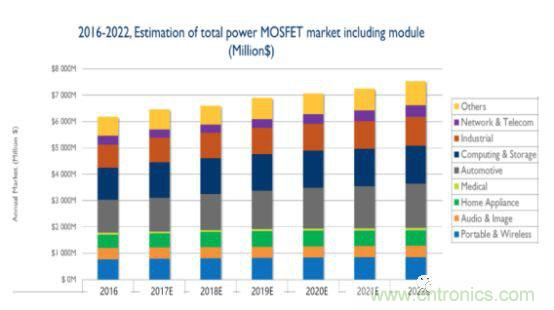

过去 3C 领域是模拟 IC 和功率分立器件的主要增长动力,但随着 3C 市场增长放缓,汽车和工业自动化应用市场逐渐兴起, 同时汽车和工业需求的产品比 3C 产品要高端,价格和毛利率都要高一些,因此汽车&工业未来将成为大模拟行业的主要增长动力。

模拟IC的应用领域

分立器件 MOSFET应用领域

业内厂商需要什么样的能力?

一、长研发&强销售&多并购

大模拟行业的特点决定了厂商需要什么样的能力,我们认为研发、销售和并购是大模拟行业厂商所需的三大核心能力。模拟器件依赖人工设计、重视经验积累、研发周期长的特点要求“大模拟”行业的公司需要持续投入大量的人力物力用于研究与开发。“大模拟”的产品周期长、价格偏低、种类多、应用广等特点决定了该行业对于销售的强依赖性。

大模拟行业需要研发、销售和并购三大核心能力

“大模拟”的重视技术经验积累、种类多应用广、 IDM 模式以及行业弱周期等特点又决定了产业并购重组始终是行业发展趋势。 研发与销售相互促进构成大模拟行业厂商的闭环护城河,并购重组是大模拟行业厂商实现跨越式发展的跳板。

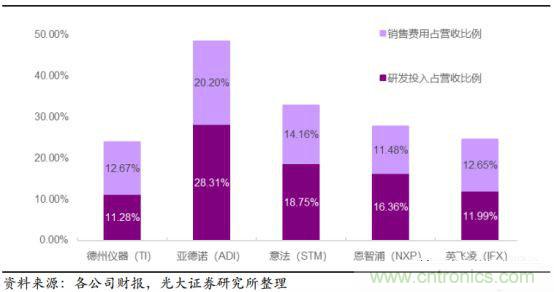

大模拟行业厂商研发&销售费用比率较高。 我们统计了大模拟行业中龙头厂商的 2017 年研发投入和销售费用占其营收比例情况,不管是模拟 IC 还是功率半导体龙头厂商的研发投入占比和销售费用占比都超过了 10%。其中, 亚德诺(ADI)的销售费用占比更是超过了20%,而研发投入占比甚至逼近30%。从财务数据上体现了研发和销售对于大模拟行业厂商的重要性。

大模拟行业中龙头厂商 2017 年研发投入和销售费用情况

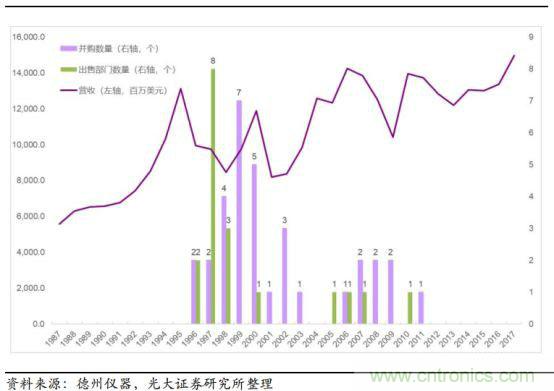

大模拟行业主要厂商历史上进行了多次并购。 并购可以扩充产品线、 带来规模效益,以强化企业在市场的竞争力。 据我们不完全统计, 德州仪器(TI)进行了 36 次并购,美高森美(Microsemi)进行了 31 次并购,亚德诺(ADI)共进行过 28 次收购,微芯(Microchip)进行了 17 次收购,英飞凌(Infineon)进行过 15 次并购,安森美(ONSEMI)进行了 14 次收购,意法半导体(STM)进行了 14 次收购,美信(Maxim)进行了 13 次收购。

近几年大模拟行业主要并购事件

二、以德州仪器为例,窥视模拟 IC 龙头成长路径

德州仪器成立于 1930 年, 原为一家地质勘探公司,后转做军工供应商。 德州仪器于 1954 年生产出了全球第一个晶体管, 1958 年发明出了全球第一块集成电路, 1967 年发明了手持计算器, 1982 年发布了全球首个单芯片数字信号处理器 DSP,之后便成了这个领域的霸主。

1996–2004 年,出售与并购, 布局模拟与嵌入式处理。 1996 年, TI 开始全方位转型,专注于为信号处理市场生产半导体,随后又展开了一系列企业并购、资立剥离大动作。 2000 年, TI 斥资 76 亿美元收购了模拟芯片厂商Burr-Brown,巩固了其在数据转换器与放大器领域的优势地位,并形成从电源 IC 到放大器 IC 乃至 A-D/D-A 转换器的广泛产品群。

2005–2011,第二次出售与并购, 布局汽车+工业。 2005 年起,德州仪器先后出售 LCD、 DSL、传感器、手机基带业务,将重心从手机市场转移出来而布局汽车和工业领域。 2011 年, TI 又斥资 65 亿美元收购美国国家半导体(NS), 加强模拟产品线组合, 德仪有 3 万种模拟产品,国家半导体有 1.2万种。通过收购,德州仪器一举超越了当时在销售额上与之持平的东芝,成为仅次于英特尔和三星电子的半导体公司。

2012-至今, 聚焦模拟与嵌入式处理, 聚焦汽车+工业。 自从德州仪器战略性地退出手机基带处理器领域后,模拟和嵌入式处理成为新的重点业务。目前模拟和嵌入式处理业务已占德州仪器公司营业额的 85%以上。在继续服务好消费电子产品市场的同时,紧紧抓住汽车电子和工业电子市场,依靠技术创新实现高增长,目前汽车与工业的营收占比已经接近半壁江山。

德州仪器的成长路径

德州仪器的两个集中出售并购时间段分别是互联网繁荣到泡沫破灭时期和智能手机兴起时期。德州通过并购重组不断聚焦核心业务,布局持续增长的广阔市场。

德州仪器并购历史与营收情况

德州仪器的并购历史

德州仪器非常重视研发和销售能力建设。 其历年研发投入和销售(包括一般管理)费用占营收比例均超过 10%。 德州仪器拥有超过 40000 项专利,产品型号已高达数十万个, 拥有最全面的产品组合,实现对全领域的覆盖。 德州仪器拥有最强的渠道优势, TI.com 每月的访问量能达到 700 多万;德州仪器拥有庞大的客户群,全球大约 10 万家客户,从而为创新产品推广提供了广泛的基础。 针对中国市场,德州仪器在北京、上海、深圳、成都建立了研发中心, 18 个城市的销售与技术办公室、成都一体化制造基地以及上海产品分拨中心共同构成了德州仪器在中国的足迹,更好地贴近和服务客户。

德州仪器研发投入和销售(包括一般管理) 费用情

面对差距, 紧抓产业变迁的历史机遇

(1)从技术到规模, 国内与国际大厂差距明显

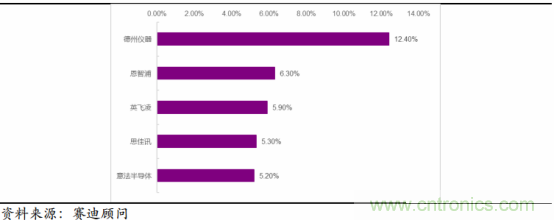

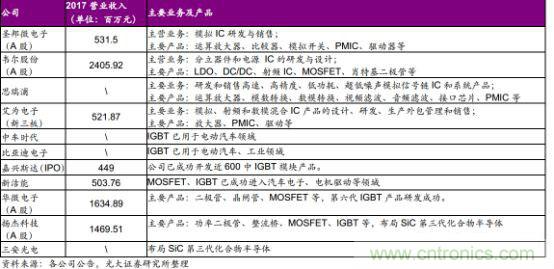

模拟 IC 方面, 根据 WSTS 数据,2016 年中国模拟芯片市场规模达到 1994.9亿元,同比增长 13.55%,占全球模拟芯片销售额的 62%。 赛迪顾问数据显示, 尽管国内模拟 IC 市场巨大,但前五大厂商全为欧美跨国公司, 2016 年德州仪器、恩智浦、英飞凌、思佳讯以及意法半导体分别占据国内模拟 IC市场 12.4%、 6.3%、 5.9%、 5.3%以及 5.2%的市场份额。 德州仪器 2017 年营收近 1000 亿元, 而国内模拟龙头矽力杰 2017 年营收规模才 19 亿元,圣邦股份 2017 年营收规模才 5.32 亿元。 德州仪器产品型号高达数十万种,而圣邦股份的产品大约才 1600 种。 国内高端放大器、 AD/DA 等模拟 IC 几乎全部依靠进口。

2016 年国内模拟 IC 市场前 5 大供应商份额

分立器件领域同样如此, 尽管大陆、台湾地区厂商已在二极管、晶闸管、低压 MOSFET 等低端功率器件领域已开始进口替代,但国外厂商占据着大部分市场份额。 2017 年分立器件一线厂商中: NXP 有 45%的收入来自中国大陆,英飞凌有 25%的收入来自中国大陆,意法半导体有 61%收入来自中国大陆。

2017 年中国市场功率 MOSFET 主要供应商排名

在中高端 MOSFET 及 IGBT 主流器件市场上, 国内主要依赖进口,基本被国外欧美日企业垄断。目前国内以扬杰科技、华微电子、士兰微为代表的功率半导体龙头企业市场占有率非常低,进口替代的空间巨大。

2017 年中国市场分立 IGBT 主要供应商排名

(2)模拟代工推动产业生态发展,紧抓产业变迁机遇

上文提到由于模拟器件代工标准化程度差、移植性低,目前模拟大厂仍主要采用 IDM 模式。随着数字代工模式的成熟,模拟代工模式也逐渐兴起。 安森美半导体、 艾迈斯半导体、 BCD、 Dongbu HiTek、 IBM、 MagnaChipSemiconductor、 NEC、 Tower/Jazz、 TSMC、 Vanguard、 X-Fab SiliconFoundries 都布局了模拟代工业务。

大陆提供模拟代工的代工厂有中芯国际(SMIC)、华虹半导体、 上海先进半导体、华润上华(CSMC)等,其中中芯国际和华虹半导体数字代工和模拟代工都有覆盖,而上海先进和华润上华主要业务为模拟代工。

目前模拟电路国外品牌仍旧占据市场领先地位, 国内模拟芯片代工(IDM)企业的工艺技术和生产规模与世界领先水平有着相当大的差距。 本土模拟芯片代工企业在向高性能模拟芯片领域发展时将遇到生产工艺的难题,高端模拟芯片由于应用的需求,需要有更复杂、更先进和比较特殊的模拟(或混合信号)工艺来支撑,目前这样的生产技术还不够成熟。

但由于全球大多数模拟电路产线为 6 寸/8 寸,中国现有的装备已与全世界一流企业水平相差不大,而且本土产业链从晶圆制造到封测已日趋完善;同时,专利过期和人才流动有利于降低专利和 Know-how 的门槛。以电管管理 IC为例,台积电 BCD 工艺覆盖 0.6μm 至 0.13μm 的节点,而华虹半导体和华润上华的 BCD 工艺也能覆盖 0.5μm 至 0.13μm 的节点,虽然同一节点仍有技术差距,但与国际巨头差距在缩小。

国内模拟芯片代工(IDM)企业凭借本土市场需求旺盛、贴近本地市场、产品成本相对较低等优势,经过数年发展,技术不断积累,新工艺推出速度加快;品牌知名度和市场认知度不断提高;管理和服务更加完善,本地支持的优势开始展现,市场前景看好。模拟代工企业的发展将有利于产业生态建设与人才培养,从而促进模拟设计和 IDM 企业发展。

(3)国内厂商拓展本土需求, 从低端向中高端渗透

大模拟行业进口替代空间大,国家政策大力支持产业发展,模拟代工推动产业生态建设。此外,受到中美贸易摩擦以及中兴事件影响,终端厂商逐渐将供应链向国内转移,有利于加快国产化进程。

国内 IC 设计公司在各类模拟器件上都有涉足,而且某些产品的市场占有率还相当不错。例如国产的 AB 类和 D 类音频功放品质和性能已接近或赶超欧美产品,电源类 IC 在一些细分领域也获得了较大的突破;背光 LED 驱动领域已占主导地位,在 TD-SCDMA 射频(RF)芯片和 DisplayPort 接口芯片等数个领域也已经走在了世界前列。但是高端应用产品仍是弱项,国产模拟芯片整体技术水平相对较弱。

对于国内厂商已实现技术突破的低端产品市场,考验的是销售能力;而对于国内厂商未实现技术突破的高端产品市场,考验的是研发能力。

看现在的模拟芯片产业状况,首先看低端市场:产业转移下大厂退出, 考验销售能力。

国内对低端产品需求较大。 与全球相比,中国的模拟器件市场中智能手机以及消费电子市场需求偏大,因为中国是全球最大的消费电子生产基地,所以用于消费电子的模拟芯片需求比例就特别高,对中低端产品需求较大。

模拟 IC 方面, 2016 年国内模拟 IC 主要应用在网络通信、消费电子、计算机、汽车电子以及工业控制等领域,分别占比 40%、 27%、 9%、 9%以及12%。以电源管理 IC 为例, 欧美公司依然占据着全球电源管理 IC 的主要市场。但由于电源管理应用的分散性,没有一家公司能够主宰市场,全球最大的 TI、 National 等也只能达到 10%左右的市场份额。随着应用不断向亚洲尤其是国内转移,亚洲公司的份额正在明显上升。比如前些年在计算机带动下, 台湾地区已有十几家电源管理 IC 公司上市。 在智能手机产业链的带动下,目前中国大陆地区也有十几家电源管理 IC 公司在 A 股主板或者新三板上市。

分立器件方面, 以 MOSFET 为例, 过去 10 年 MOSFET 市场需求集中在计算机或手机等 3C 产品。随着 IDM 厂每年都有扩增产能及制程缩小,在供过于求的情况下,价格年年下杀。 直到 2015 年及 2016 年,价格跌到几乎无法赚钱时,部分 IDM 厂开始淡出市场, 如日本瑞萨(Renesas)就在 3 年前宣布退出 3C 应用 MOSFET 市场,英飞凌、威世(Vishay)、意法、安森美(ON Semi)等国际 IDM 大厂近几年来也并无扩产计划。随着高端需求(汽车&工业应用)快速增加, 国际 IDM 厂将低端 3C 应用产能转移到高端车用及工控 MOSFET 和 IGBT。国际大厂逐渐退出低端市场导致市场供给出现缺口,给予国内厂商发展机遇。

对于本土需求大以及国际大厂退出带来的低端市场机遇, 国内厂商的技术能够达到要求,则最终份额的提升考验的是厂商的销售能力。

其次,在高端市场:汽车&工业成主要驱动力,考验研发和并购能力

上文提到, 汽车&工业未来将成为大模拟行业的主要增长动力。汽车的需求主要来自于电动汽车,工业的需求主要来自于工业自动化。中国是电动汽车成长最快的市场,同时又是全球制造中心, 未来对大模拟产品需求旺盛。 汽车和工业用产品性能比 3C 产品要高端一些, 考验的是厂商的研发能力, 价格和毛利率也都要高一些。 此外, 以 GaN 和 SiC 为代表的第三代化合物半导体带来的技术变革也将考验国内厂商的研发能力。

国内研发能力较强的厂商

虽然国内出现一大批优秀的大模拟厂商,但单个厂商的规模还太小,为了提高与国际大厂竞争优势, 国内厂商在不断加强研发和销售能力同时,我们认为并购整合将是大模拟行业厂商实现跨越式发展的跳板。

推荐阅读: