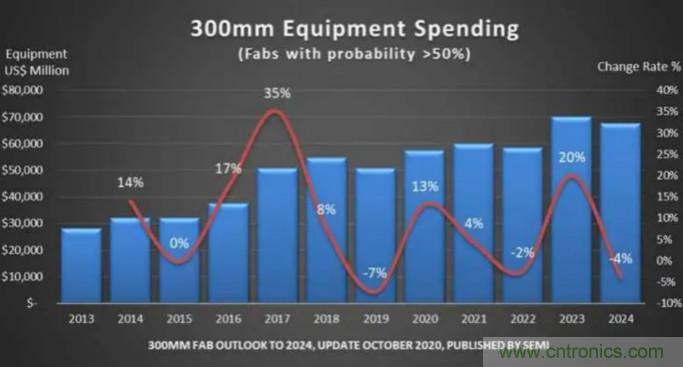

【导读】来自SEMI的统计和预测数据显示,今年,全球用于12吋晶圆厂的投资额有望同比增长13%,创造历史新纪录。而且,由于疫情影响,全球数字化转型进程将加速,这样,2021年在12吋晶圆厂上的投资将在今年的基础上再创新高,预计同比增长4%,之后的2022 年稍微放缓后,2023年将再创新高,达到700亿美元的规模。如果市场真如SEMI预测那样发展的话,那么在接下来的三年里,全球半导体制造市场将迎来一个新的发展高潮。

图:2013至2024 年12吋晶圆厂设备支出走势(图源:SEMI)

在晶圆厂数量方面,SEMI表示,排除低可能性或谣传的晶圆厂建设,保守估计,2020年至 2024年至少新增38座12吋晶圆厂,其中,中国台湾增加11座,中国大陆增加8座,两地区合计占总数的一半。预计2024年12吋晶圆厂总数将达到161座,晶圆厂月产能有望增长180万片(wpm),达到700万片以上。

近几年,虽然中国大陆在12吋晶圆厂建设方面出现了不少泡沫,但总体增长的势头,特别是市场对产能的需求量一直是刚性增长。在这种情况下,中国大陆产能占全球比重将快速增长,据统计,2015年的市占率仅为8%,而到2024年将增至20%,月产能也将达150万片。SEMI认为,尽管非中国公司在这一波增长中占很大一部分,不过中国企业组织也正加速投资,相关企业今年占中国大陆产能约43%,2022年将达到50%,2024则有望升至60%。

与中国大陆相比,日本在全球12吋晶圆产能比重持续下降,2015年约占19%,2024年将跌至12%;美洲也将从2015年的13%,跌至2024年的10%。SEMI认为,韩国将成为最具发展潜力的市场,投资额在150亿至190亿美元之间,紧随其后的中国台湾投资额约为140亿至170亿美元,中国大陆为110亿至130亿美元。

涉及到具体的芯片产品,12吋晶圆厂最大资本支出依然会用在存储芯片(DRAM和3D NAND)上,预计2020到2023年的实际和预测投资额每年都将以高个位数稳健增长,2024年幅度有望进一步扩大到10%。另外,用于逻辑芯片/MPU和MCU的投资在2021到2023年也将稳步提高,特别值得关注的是功率器件,用在该类产品的投资增长幅度在2021年有望超过200%,而2022和2023年也将保持两位数的增长率。

以上谈的是全球12吋晶圆厂及其产能的市场状况和发展态势。当下,不只是12吋,8吋晶圆厂和产能状况也非常惹人关注,因为市场需求出现了前所未有的高涨,一点儿不逊于12吋的行情。

以往,8吋晶圆被认为是落后产线,更关注12吋晶圆产线的建设和量产。然而,就是这一比12吋晶圆“古老”多年的产品,8吋晶圆芯片产能从2018年起,就处于明显不足的状况,而从2019年和即将过去的2020年来看,8吋晶圆产能依然很紧张,特别是在中国大陆地区,在多条12吋产线上马的情况下,似乎有些忽视了8吋晶圆产能问题。总体来看,无论是IDM,还是晶圆代工厂,8吋晶圆产能在我国大陆地区一直都很紧俏,产能利用率相当高。

出现这种状况的原因主要是市场对模拟芯片的需求量一直在提升,电源管理、功率器件、CMOS图像传感器、MEMS传感器、RF收发器、PA、滤波器,ADC、DAC等等,大都投产在8吋晶圆产线里。

SEMI预计,2019~2022年,全球8吋晶圆产量将增加70万片,增加幅度为14%,其中,MEMS和传感器相关产能约增加25%,功率器件产能预估将提高23%。据SEMI统计,2019年的15个新晶圆厂建设计划中,约有一半是8吋的。

图:全球8吋(200mm)晶圆厂产能预估(来源:SEMI)

正因为市场需求如此强劲,未来几年对8吋晶圆产能的需求不断提升,为了满足需求,新的产线建设陆续上马,这说明目前的产能无法完全满足供给需求。那么,8吋晶圆产能为何仍满足不了应用需求呢?原因是多方面的。

首先,当然是模拟芯片应用需求强劲,特别是随着物联网、5G及新能源汽车的逐步落地,对功率器件(以IGBT和MOSFET为主)的需求相当强劲,而这也给了8吋晶圆更多的商业机遇。

其次,8吋晶圆代工产能与交期一直都比较紧张。主要晶圆代工厂的8吋线产能普遍紧张,而且,大部分模拟、分立器件市场由IDM大厂把持,如英飞凌、德州仪器(TI)等,但因产能有限,这些IDM通常会将订单外包给晶圆代工厂代工,同时,在从6吋转向8吋过程中,部分IDM的主要产能专注于12吋线,没有额外增添8吋线,这样就不得不将8吋产品外包。因此,大部分IDM扩产幅度比需求增长幅度低,外包的比例会越来越高,这样就加剧了晶圆代工厂订单供不应求的局面。

再有,相关设备供给不足(很多设备厂都已经不再出产8吋晶圆加工设备了,因此,这些年全球、特别是中国大陆地区的二手8吋晶圆设备很受欢迎)、8吋硅片产量受限等,也都是形成整体市场产能吃紧的原因。

12吋与8吋晶圆,到底谁更香?

目前,硅晶圆的主力是8吋和12吋的,然而,早些年,6吋(150mm)晶圆曾一度统治市场,6吋厂于1980年开始生产,当时主要是英特尔在推动其发展,在那之前,4吋还是市场主力军。8吋晶圆厂在1990年开始快速增长,当时是以IBM与西门子合作生产64位DRAM为代表,而12吋晶圆厂从2000年后开始稳定增长。

产能方面,8吋晶圆在1998年超过6吋晶圆产能并在2007年达到顶峰,2008年,12吋晶圆产能超过8吋的,8吋晶圆产能在2008年到2009年间下降,但仍为增长趋势。

1995年,全球8吋晶圆厂的数量为70个,到2007年达到历史最高峰的200个,到2015年底又降至180个,1999到2018年间,全球总共关闭了76家8吋晶圆厂,在2008-2009年金融危机期间,多数8吋晶圆厂关闭或转型到12吋晶圆厂。这主要是因为晶圆尺寸越大,可利用效率越高。12吋晶圆拥有较大的晶方使用面积,得以达到效率最佳化,相对于8吋晶圆而言,12吋的可使用面积超过两倍,具有更好的成本效益。

除了前文给出的SEMI统计和预测之外,下面再来看另一组数据,来自IC Insights的统计和预测显示,2018-2021年间,全球范围内可量产的12吋晶圆厂每年都会增加,到2021年,将达到123家,而这一数字在2016年为98家,基本上所有新建设的晶圆厂都将用来生产目前急缺的DRAM、闪存,或者增强现有的代工能力。截至2016年底,12吋晶圆贡献了全球IC晶圆厂产能的63.6%,预计到2021年底这一数字将达到71.2%,在这5年内,以硅片面积计算的年复合平均增长率达到8.1%。

2008到2016年期间,总共有15座晶圆厂从8吋转型为12吋的。与8吋晶圆相比,12吋的本来已经体现出了明显优势。然而,从2016年开始,8吋晶圆厂关闭的速度开始减缓,而近两年的市况似乎进一步拉近了它们之间的距离。无论是产能需求,还是新厂建设,或是旧厂拆除、改造等,8吋线似乎焕发了第二春。

总体来看,无论从总体表面积,还是实际晶圆出货量来看,12吋晶圆都是现在使用的主力晶圆尺寸。尽管如此,8吋晶圆厂仍然具备相当长的生命力。到2021年,8吋晶圆的IC生产能力预计仍将保持增长态势,以可用硅片总面积计算,年均复合增长率预计为1.1%。

原创 观芯 半导体行业观察

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: