【导读】据外媒报道,高通当地时间周三表示,欧盟反垄断机构欧盟委员会正在对该公司进行反垄断调查,查证其是否利用在5G射频芯片领域的市场优势在欧盟国家从事反竞争行为。

高通在其提交给美国证券交易委员会(SEC)的10-Q季度报表中称,2019年12月3日,该公司收到欧盟委员会的通知,称正在调查高通是否通过利用其在射频前端(RFFE)市场及5G调制解调器领域的市场地位,在欧盟国家从事反竞争行为。

如果发现违规行为,欧盟委员会有可能采取广泛的补救措施,包括处以罚款(高至高通年营收的10%),以及禁止或限制某些高通商业行为的禁令。

高通表示,该公司的商业行为并未违反欧盟的反垄断准则,很难预测此事的结果,也很难预测欧盟会采取什么补救措施。

高通在射频前端领域的布局

众所周知,高通公司是全球主要的手机芯片及调制解调器(基带芯片)提供商,而基带芯片也正是手机及其他终端设备连接到蜂窝无线网络的关键。高通凭借其在基带芯片领域的技术和专利优势,已经成为了全球最大的基带芯片供应商,全球几乎所有的手机厂商都有采用高通的基带芯片。即便是此前与高通对簿公堂的苹果,也在去年选择放弃英特尔基带芯片,与高通和解并达成了新为期6年的许可协议。足见高通在基带芯片领域的强势地位。

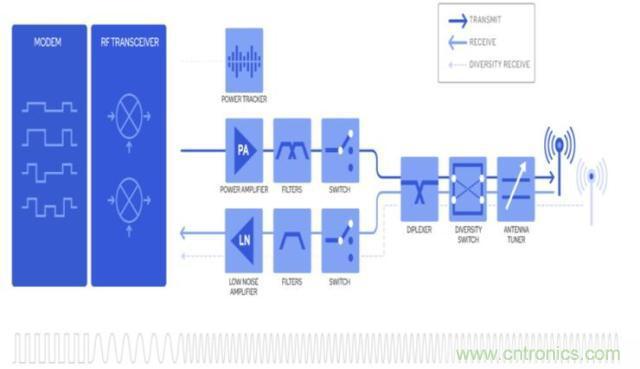

此外,近年来,高通也在积极将自身的优势地位扩展至射频前端相关领域。射频前端是移动通信系统的核心组件,主要起到收发射频信号的作用,它包括功率放大器(PA)、双工器(Duplexer和Diplexer)、射频开关(Switch)、滤波器(Filter)、低噪放大器(LNA)等五个组成部分。

早在2016年,高通就与TDK共同斥资30亿美元成立了合资公司RF360 Holdings Singapore Pte(以下简称“RF360”),使得高通获得了完整的4G/5G射频前端解决方案。资料显示,RF360产品主要涉及滤波器和滤波技术,包括表面声波(SAW)、温度补偿表面声波(TC-SAW)和体声波(BAW)解决方案等。

此后,高通就凭借其在基带芯片及手机芯片市场的优势地位,开始将其射频前端产品与其基带芯片及SoC进行打包销售,并很快取得了不错的成绩。

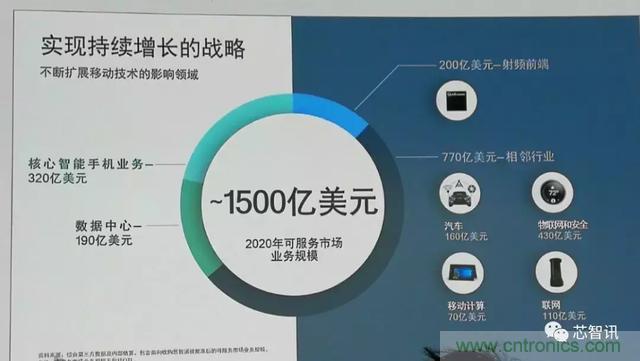

虽然高通没有详细列出射频前端业务的收入,但该公司此前曾指出,其射频前端销售额在其2018财年同比几乎翻了一番。另外,根据高通此前公布的预测数据显示,除了手机芯片业务之外,高通近年来在包括射频前端、汽车、物联网等领域也增长迅速,这些非核心业务有望在2019财年为高通贡献约70亿至80亿美元的收入,并在2017-2019财年以25%的速度稳固增长。

而随着5G的商用,智能手机需要支持的频段数量正在不断上升,因为不仅要支持5G频段,还要兼容4G的频段,以应对4G、5G多模信号切换的需求。因此,这也对5G手机的射频前端芯片提出了更高的要求,同时对于射频前端芯片的需求量和价值也快速增长。以滤波器为例,目前一款4G手机中的需要用到的滤波器数量大约为30多个,而5G手机则可能需要上百个。

根据高通此前预计,到2020年,随着5G的大规模商用,高通可服务的市场业务规模将达到1500亿美元。其中,高通占据主导地位的智能手机芯片业务将达320亿美元,而射频前端业务也将达到200亿美元的规模。

另外,根据福布斯的预计,随着5G的推动,到2019年,基于高通调制解调器的设备将有约3%的配备了高通的射频前端组件,到2021年,这一数字将上升至20%。

在此预期之下,高通也一直在不断强化其射频前端业务,并通过自身在手机芯片市场的强势地位,推动手机制造厂商购买其射频芯片与基带芯片(或SoC芯片)组成的全套解决方案,而不是从其他供应商那里单独选择射频前端芯片进行集成。

虽然此前大多数搭载高通调制解调器的4G旗舰手机都依赖于Skywork、Qorvo、AVAGO和muRata等第三方的射频前端芯片,但高通正寻求在5G时代改变这一局面。

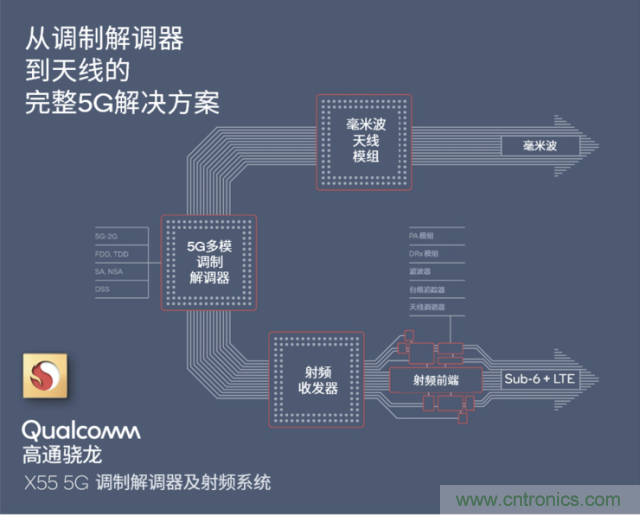

2019年2月,高通在推出其第二代5G基带芯片骁龙X55同时,还率先推出了一套完整的5G射频前端解决方案,其中包括与骁龙X55配合的QTM525毫米波天线模组、全球首款宣布的5G包络追踪解决方案QET6100、集成式5G/4G功率放大器(PA)和分集模组系列,以及QAT3555 5G自适应天线调谐解决方案。

相对于4G设备来说,在设备轻薄化的趋势之下,5G设备内部需要集成更多器件,对于设备的成本、内部空间、功耗和系统设计都带来了极大的挑战。这也使得集成5G基带的5G SoC和5G射频芯片的集成模组化成为了趋势。

而高通在这方面处于有利地位,因为它不仅提供手机基带芯片、手机SoC芯片,同时还为射频前端提供端到端的解决方案,包括功率放大器、滤波器、射频收发器和天线调谐器,这意味着整个调制解调器到天线的组合可以使用高通的组件构建。这可以帮助终端厂商降低5G终端的开发难度,提升研发效率,缩短产品开发周期,降低开发成本,使得产品能够更快地推向市场。而使用第三方供应商的射频前端器件则没有这些优势。此外,由于射频前端还对设备的电池寿命、接收、通话质量和数据速度有直接影响,终端厂商可能更愿意使用高通这样的单一供应商来满足他们的需求。

这也使得,在5G射频前端市场,高通的市场份额有望持续提升,并对于Skywork、Qorvo、AVAGO、muRata等厂商形成挤压。而高通在手机芯片及基带芯片市场的强势地位,也正是推动其射频前端业务增长的关键助力。

值得一提的是,在“2018 Qualcomm中国技术与合作峰会”上,高通还分别与OPPO、vivo、小米、联想等手机大厂签署了谅解备忘录(MoU),四家公司表示有意向在三年内(2019-2021年)向高通采购价值总计不低于20亿美元的射频前端部件。

此外,据了解,高通此前也已经与三星电子、谷歌和LG电子等签署了射频芯片合同。

2019年9月,高通宣布斥资31亿美元收购了TDK在RF360中的剩余股权,至此,RF360成为了高通100%控股的射频前端芯片子公司。高通表示这是其5G战略布局的又一重要里程碑。

当地时间2020年2月5日,高通公布了截至2019年12月29日的第一财季财报,根据财报显示,该公司营收为50.77亿美元,比去年同期的48.42亿美元增长5%。高通公司高管表示,来自射频市场的收入对销售预期的贡献超过了分析师的预期。

显然,高通在射频前端领域的持续投资,已经为高通带来了不小的回报。

射频前端市场竞争格局

从整个射频前端市场的演变来看,过去的十年间,通信行业经历了从2G到3G,再从3G到4G的两次重大产业升级,双4G/全网通、五模/七模、十三频/十七频/三十频、载波聚合、MIMO逐渐成为智能手机标配,这也导致对于包括射频开关、射频低噪声放大器、射频功率放大器、双工器、射频滤波器在内的射频前端器件的要求越来越高,同时所需的数量和价值也在急剧增加。

例如,2G时代,手机频段数是4个,总价值约0.8美元;3G时代,手机频段数上升到6个,总价值约3.25美元;然而到了4G时代,千元机频段数就达到了8-20个,总价值也提高到了8-10美元;旗舰机频段数在17-30,需要20-40个滤波器,10个开关,总价值达到了16-20美元;而到了5G 手机,频段数将达到50多个,需要80个滤波器和15个开关,总价值达25-40美元。

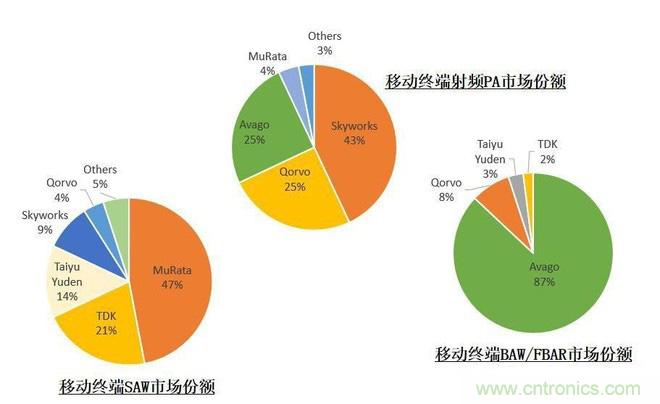

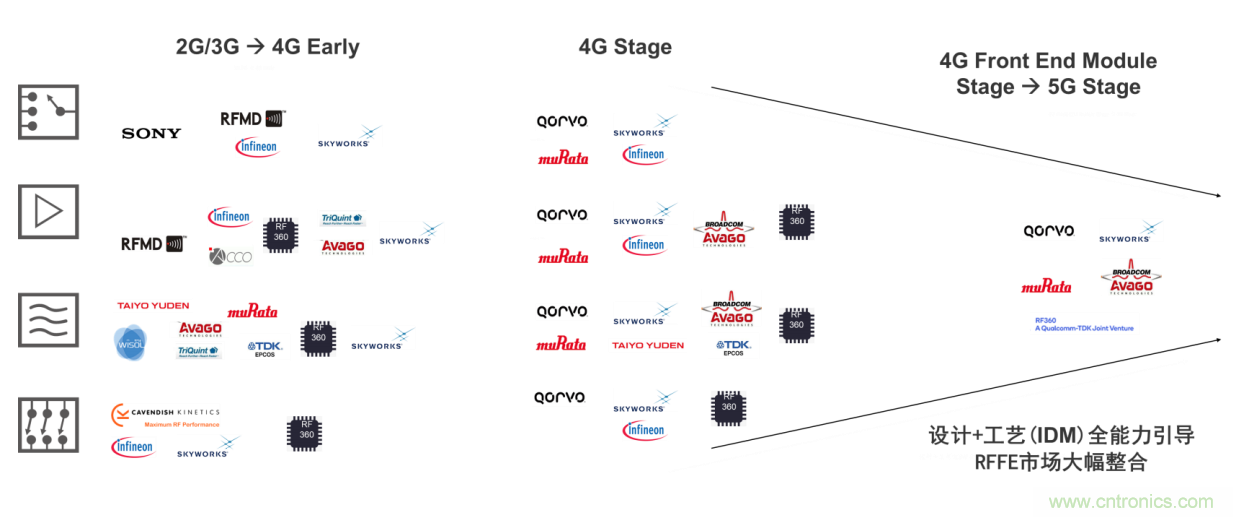

从整个射频前端市场的供应商格局变化来看,随着通信技术的持续迭代,需要的资金和技术投入越来越大,市场竞争也进一步加剧,射频前端市场的玩家也在不断的并购当中越来越少,市场也越来越集中。目前在整个射频前端市场,Skywork、Qorvo、Avago(Broadcomm)和muRata四家国外厂商占据着全球约85%的市场份额,国产射频前端厂商存在感较低。

根据数据显示,在移动市场,现在全球93%的PA供应集中在 Skyworks、Qorvo 和 Avago(Broadcomm)等几家厂商手中。滤波器也被Murata、TDK、TAIYO YUDEN、Avago(Broadcomm)和Qorvo等厂商瓜分,其中Murata、TDK和TAIYO YUDEN瓜分了82%的SAW滤波器市场,而Broadcomm(Broadcomm)和Qorvo则占据了95%的BAW市场。

相对来说,国内SAW滤波器厂商主要有无锡好达、麦捷科技、瑞宏科技、信维通信、中电德清华莹、华远微电等,在5G所需的BAW滤波器这块,国内厂商天津诺思和开元通信也才刚有产品推出。在4G PA这块,国内也有唯捷创芯、络达(已被联发科收购)、展锐、汉天下、飞骧科技等。在射频开关方面,国内有卓胜微(三星和小米是最大客户)、展锐、立积电子等。总的来说,在射频器件领域,国内供应商的器件性能相比国外大厂来说仍有较大的差距。

而在5G射频前端器件这块,目前供应商也只有Skywork、Qorvo、AVAGO、muRata和高通的RF360,同时,高通RF360也是目前唯一一家能够提供从5G手机基带芯片到5G射频端到端解决方案的厂商。而国产射频前端厂商在5G设备前端器件这块基本还是空白。

此前,紫光展锐执行副总裁王泷在接受芯智讯采访时就曾表示:“2G、3G射频前端比较简单,所以2G、3G时代很多公司在做射频,RDA曾占有很大的市场份额,但是到了4G就变得很复杂,玩家也越来越少,基本是美日厂商的天下。因为这并不单单是设计的问题,要设计+生产制作跟产能的整合,要走IDM的模式,基本上就是国际大厂形成了对主流市场的实际垄断。而到了5G时代,射频变得更加的复杂,因为需要支持的频段更多了,同时对于制造工艺和化合物材料的要求也变得更高,玩家将会进一步的减少。”

据了解,目前4G高端射频器件大多采用的是砷化镓材料。进入5G时代,5G产品大多具备高功率、高压、高温等特性,原有的材料因无法克服在高压、高频中的损耗,所以已无法满足5G需求,而新的氮化镓、碳化硅材料,可以降低电能转换过程中的能量损耗、更容易实现小型化、更耐高温高压。但目前,在氮化镓和碳化硅工艺方面,也主要是被国外厂商所垄断,国内供应商较少,这也在一定程度上制约了国产5G射频前端器件的发展。

推荐阅读: