【导读】近日,专攻车用CIS组件封测的胜丽对外公布2019年1月营收,数据显示1月合并营收2.15亿元创下34个月来新高,与去年同期相较成长7.8%,表现优于市场预期。其中车用营收更改写历史新高,也让胜丽对今年维持乐观展望。

持续受惠于安森美扩大代工订单,包括索尼及豪威等车用CIS组件封测订单也将到位并开始量产,业内人士预测,胜丽今年营收及获利可望再创新高。

胜丽法人表示,Level 2及Level 3等级ADAS系统是今年车用电子市场主流,新车款搭载的ADAS系统愈多会愈具安全性,当然也会需要采用更多的车规CIS组件。

车用CIS订单需求旺盛

虽然美中贸易战导致半导体市场第一季景气疲弱,但包括电动车及先进驾驶辅助系统(ADAS)等车用电子市场应用仍维持成长趋势,包括新车款需要搭载更多的CMOS影像传感器(CIS)以加快自驾车的演进。

日前,根据市调机构Counterpoint针对智能汽车服务的最新研究,全球对于汽车嵌入式影像传感器(CIS)的需求估计将在2023年倍增。 这些影像传感器出货量的复合年均增长率将达19%,到2023年将超过2.3亿颗。

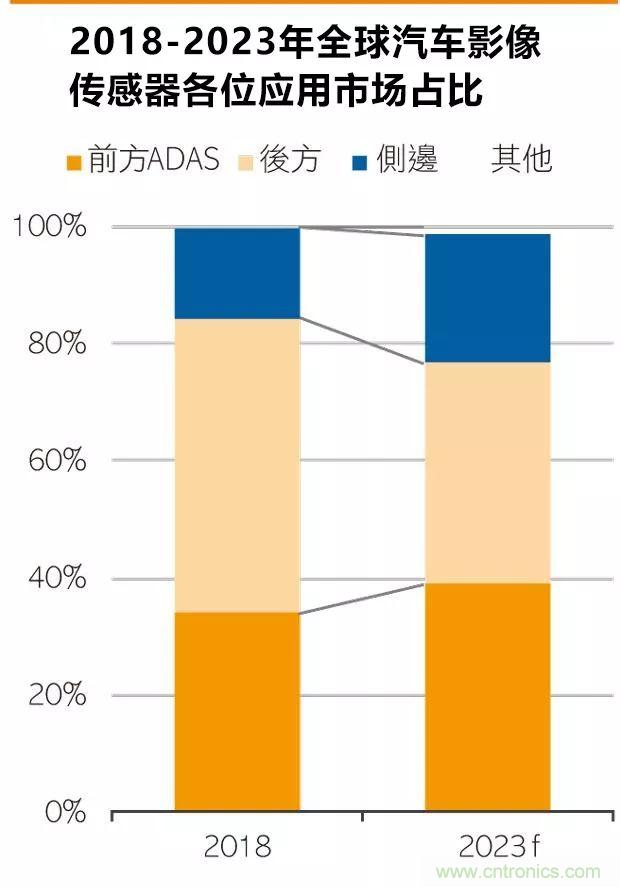

预估配备于汽车前方ADAS中的影像传感器,在整体车用嵌入式影像传感器中的占比,会由2018年的34%,攀升为2023年的38.9%;侧边相机系统影像传感器市占也会由15.3%,攀升为21.7%。至于应用于汽车后方的影像传感器市占,则是会由2018年的50.4%,下滑为2023年的37.8%。

资料来源Counterpoint

Counterpoint智能汽车资深分析师Aman Madhok表示,目前大多数配备倒车镜头的汽车都将其用于辅助日常的停车视野。 然而,随着产业进入互联汽车时代,一切将产生改变。 多个影像传感器可以提高安全性和自主性。 在所有传感器中,影像传感器是未来提升先进驾驶辅助系统(ADAS)功能的关键。

此外,胜丽IDM厂大客户今年同步看好车用CIS组件市场成长动能。其中,安森美(ON Semi)半导体执行长Keith Jackson日前在法说会中指出,虽然全球总体经济放缓,但车用市场因为搭载的芯片数量持续增加, 对今年车用芯片市场看法乐观。

安森美是唯一能提供100/200/800万画素车用CIS组件的业者,广泛的产品组合可争取更多车厂订单,同时也能协助车厂搭载高画素CIS组件并加速Level 2及Level 3等级ADAS采用,朝向自驾车的目标持续前进。

巨头环伺车用CIS市场

面对如此一个大蛋糕,厂商们也争先卡位,尤其是三星和索尼。除了在移动设备CIS上角逐外,他们也在车用CIS市场开战。

路透社2018年初曾披露,索尼正在针对汽车和机器人开发传感器技术。索尼也声称正在开发的传感器技术能够迅速测量、检测用于自动驾驶、工厂自动化以及机器人的距离、不可见光。例如,时间飞行(ToF)传感器可以通过测量光从物体反射回来的时间计算出距离,有望用于无人机或机器人的手势操作、面部识别。而在早前,索尼也已经开发出了应用于汽车的CMOS影像传感器。

除了拓展产品应用领域之外,索尼还在扩充产能。

据《日本经济新闻》报道,索尼将在未来的三个财年里(截至2021年3月)的,投资约366.15亿元人民币用以智能手机和汽车的影像传感器为主的半导体业务。据预估,这次投资额将比截至2017财年(截至2018年3月)的3年增加3成,产能提高2-3成。他们认为,在智能手机之后,自动驾驶汽车和物联网的市场也将形成,他们有意将凭借大规模投资确保主导权。

而靠存储业务大挣特挣的韩国巨头三星,对车用CIS市场也虎视眈眈。

2018年年初,三星就表示想在影像传感器市场打败索尼,计划将其用于生产DRAM的11线转变为用于生产影像传感器的生产线,并重新命名为S4线。据悉,S4线的转换过程已在2018年年底完成。

S4线转换完工之后,三星将马上开始300mm 13线的转换过程,在增加两条产线后,三星影像传感器的产能将达到月均12万台的能力。由此看出,三星在车用CIS市场也不甘人后,并相继推出了影像传感器新品牌Isocell Auto和Exynos。

不仅如此,LG电子也在增加对车辆传感器的投资,2018年年底成立了“自动驾驶导航工作组”。最近,该公司还与SK海力士一起投资了美国初创公司AEye。

AEye公司研发出了一款iDAR传感器,该传感器结合了激光雷达(LiDAR)、高分辨率摄像头以及人工智能(AI)算法。当激光雷达识别车辆周围图像时,iDAR传感器会将颜色融合,利用AI实现更精确的识别。目前,LG正在为自动驾驶移动工作组招聘经验丰富的人员,以开发光学传感器软件和后期系统处理。

日韩巨头的出击,对与汽车传感器龙头安森美和紧随其后的豪威科技来说,是个巨大的挑战。

汽车CIS龙头能固守阵营吗?

其实在三星和索尼出击汽车CIS市场背后,安森美和豪威科技已经在上面深耕多年。尤其是安森美,更是以接近一半的份额,近乎统治这个市场。根据Yole的统计数据,2017年,安森美在汽车CIS市场中的份额高达43%,遥遥领先于排名第二的豪威科技。

这一切得益于他们过去多年的布局,尤其是他们几年前对APtina发起的收购,贡献巨大。

Aptina原本隶属美光旗下,依赖于其技术优势,他们在CMOS影像传感器市场表现优越,尤其是在汽车市场,更是遥遥领先。2010年的时候,该公司曾经表示,他们虽然在手机方面的CMOS传感器出货量较大,但贡献利润最高的依然是汽车方面的业务。而安森美在2014年,就是因为这一点,收购了这家厂商。

按照安森美半导体当时的总裁兼首席执行官杰克信(Keith Jackson)那时候的说法:“是项待完成的Aptina收购,将充分结合Aptina高度与别不同的影像技术及我们的全球销售布局和雄厚运营能力,使我们能够加速在具吸引力的汽车及工业终端市场的增长。收购Aptina将大幅扩充我们在影像传感器领域的产品阵容规模及能力,建成我们在工业及汽车相关应用影像传感器领域的领先地位。我对此项交易可能为双方带来的商机感到兴奋。”

终于,汽车市场将迎来了大爆发,安森美的管理层也证明他们押对了宝。通过对Cypress Image、Truesense和Aptina三大公司的收购,安森美在传感器市场拥有业界最多的,2000多个IP。

相比安森美,豪威科技(2018年9月被韦尔股份收购)则“收敛”的多,并没有阔绰出手去收购其他公司,而是陆续推出影像传感器。2018年4月,豪威科技发布影响传感器OS08A20,它是第一款结合Nyxel技术与豪威科技PureCel像素架构的800万像素传感器。

2018年10月,豪威科技推出OS02C10影像传感器,像素尺寸为2.9微米,200万像素,采用突破性超低光(ULL)技术并融合了OmniVision行业领先的Nyxel™近红外技术。

2018年11月,豪威科技推出OV16E1影像传感器,高性能1600万像素。1/2.8英寸光学格式的OV16E10传感器基于OmniVision最新1.12微米PureCel®Plus堆叠芯片技术,具备出色的灵敏度和超高光电转换性能,内置D-PHY和C-PHY高速电路,实现高速视频图像输出,可为单摄和多摄应用提供优异的拍摄性能。

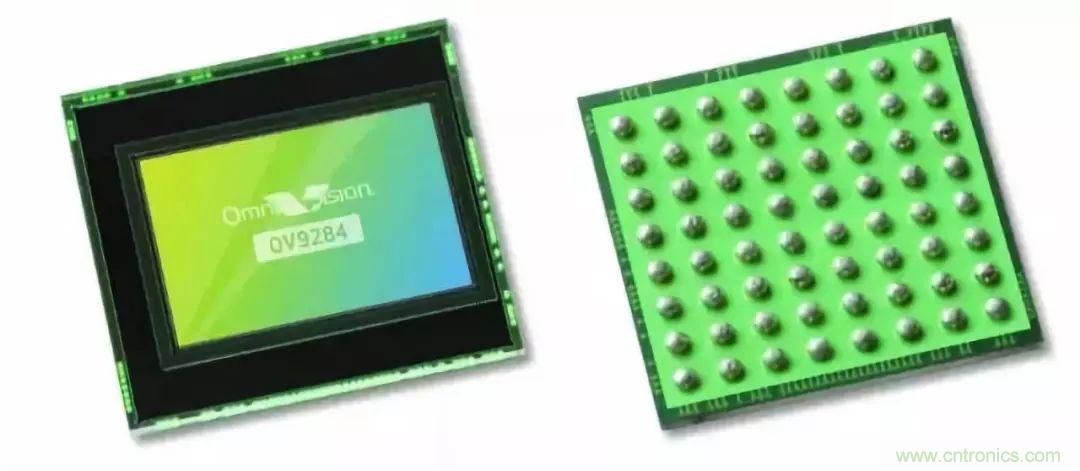

2019年1月2日,豪威科技推出具100万像素的全局快门图像传感器OV9284,它是豪威科技汽车图像传感器家族的最新一员。据介绍,OV9284还在驾驶员监控图像传感器上配备了业界最好的近红外(NIR)量子效率(QE),在940纳米时效率为12%,这能帮助设计者用更少LED实现充足照明,从而降低整体系统成本和功耗。

结语

在2018年,受到严格的安全法规影响,美国和欧洲占全球汽车嵌入式影像传感器三分之二以上的出货量。随着ADAS前置镜头的采用率提高,到2023年在美国销售的每辆新车将配备超过3个镜头。

Counterpoint智能汽车研究总监Vinay Piparsania表示,中国的安全法规将与欧盟新车安全评鉴协会(Euro-NCAP)标准同步,因此未来几年中国将成为影像传感器主要市场。此外,部分国家正计划强制要求后视摄像头,这将进一步刺激汽车市场影像传感器的需求。

从来势汹汹的三星、LG电子,到老牌厂商安森美半导体、豪威科技、索尼、东芝等,车用影像传感器(CIS)正成为电子零部件制造商的主要战场。

推荐阅读: