【导读】电磁屏蔽和导热材料及器件处于产业链的中游,上游是塑料粒、硅胶块、金属材料和布料及其他等基础原材料,下游是通讯设备、计算机、手机终端、汽车电子、家用电器和国防军工等终端用户。其中,电磁屏蔽和导热器件是在电磁屏蔽和导热材料的基础上进行二次加工处理。

1.1 国内厂商布局产业链主要环节

电磁屏蔽和导热材料及器件处于产业链的中游,上游是塑料粒、硅胶块、金属材料和布料及其他等基础原材料,下游是通讯设备、计算机、手机终端、汽车电子、家用电器和国防军工等终端用户。其中,电磁屏蔽和导热器件是在电磁屏蔽和导热材料的基础上进行二次加工处理。

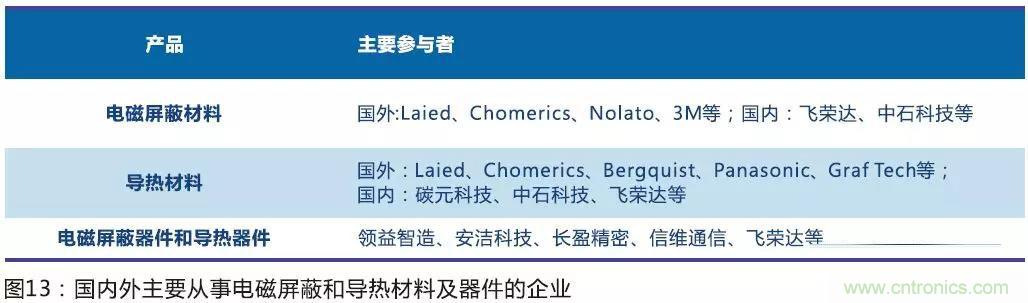

在中游环节,一部分公司主要研发设计与生产电磁屏蔽与导热材料产品,进而交付给器件加工厂商,另一部分公司自外购原材料后,独自进行材料设计生产和器件的二次加工,最终将模切成型后的电磁屏蔽和导热器件交付给下游厂商。相对而言,材料生产环节技术壁垒较高、参与者较少,故毛利率水平一般高于器件加工环节。

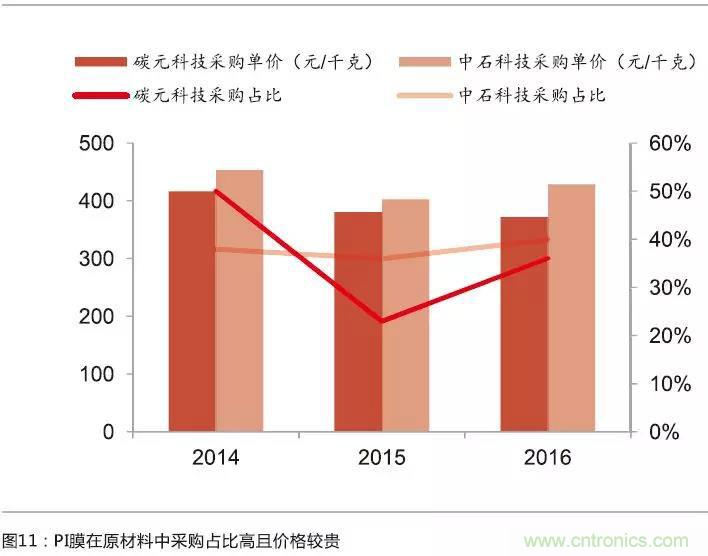

电磁屏蔽及导热器件成本构成中原材料占比超过70%,毛利率主要受原材料价格波动的影响。由于电磁屏蔽及导热器件种类丰富,故所需原材料种类较多,有不锈钢、铜、铝等金属材料及硅胶、胶带、泡棉、导电布、塑料、膜与离型材料等非金属材料,绝大多数原材料在市场上非常普遍,从事该类材料的生产厂家较多,竞争相对较为激烈,基本上不存在稀缺性。

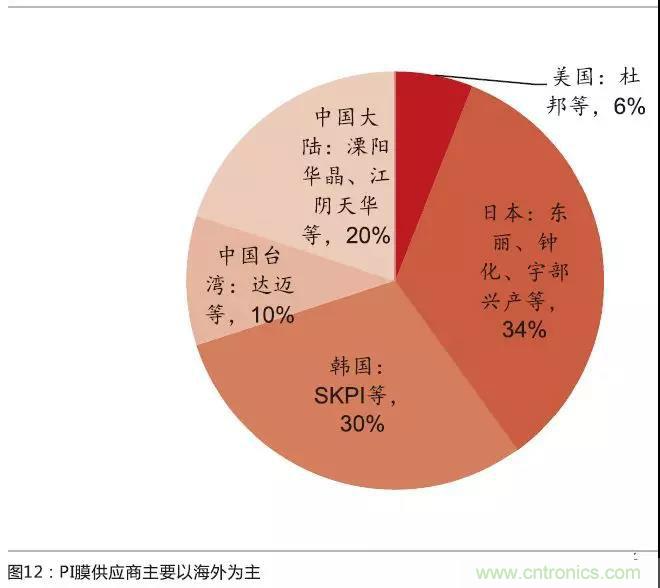

其中导热石墨膜的主要原材料为聚酰亚胺(PI膜),是一种高性能的绝缘材料,具有较高的技术壁垒,全球范围内高性能的聚酰亚胺生产厂商较少,主要集中于美国和日韩,因此PI膜价格波动对导热石墨膜产品毛利率具有较大影响。自2016年以来,随着下游需求快速提升,PI膜基本处于供不应求阶段,采购价格有所反弹,未来随着供给端新增产能陆续开出,供需关系有望保持稳定。

1.2 采用差异化战略,注重技术升级和应用领域创新

国际市场上,电磁屏蔽及导热领域已经形成了相对比较稳定的市场竞争格局,屏蔽和导热材料行业主要由国外的几家知名厂家垄断。国内市场上,由于我国电磁屏蔽及导热领域起步较晚,在巨大的市场需求推动下,近年来生产企业的数量迅速增加,但绝大多数企业品种少,同质性强,技术含量不高,未形成产品的系列化和产业化,多在价格上开展激烈竞争。但伴随国内企业成长,目前少数企业逐渐具备了自主研发和生产中高端产品的能力,可以提供电磁屏蔽及导热应用解决方案。整体来说,国内企业在屏蔽和导热器件的加工上已形成一定产业和规模优势,而在材料领域近年来也逐步有国内领先企业逐步切入。

总体来看,国内领先的电磁屏蔽与导热材料及器件供应商在特定领域注重制造工艺升级和应用领域创新,相比于海外大厂的普适性产品来说,国内供应商产品具备差异化优势,为高端客户提供定制化的先进产品,并基于下游应用领域和需求不断创新材料和产品形式,具备高毛利、高效率的电磁屏蔽和导热解决方案,在发展成长过程中已逐渐形成稳定的客户群体和供应格局,差异化的产品和定制化解决方案决定了国内供应商的高毛利率水平。同时,国内领先厂商注重研发投入的持续性,提前布局适用于5G时代的新工艺和新产品应用,未来份额有望持续增长并保证盈利水平。

1.3 终端国产化趋势显著,国内供应商服务响应及扩产布局具备优势

一方面,伴随中国品牌手机份额持续提升,中国电磁屏蔽与导热供应商依托于下游终端厂商的崛起,借助本地化的资源配合和快速的反应能力,市场规模也呈现上扬态势。另一方面,国内电磁屏蔽与导热领域部分厂商已经形成自主品牌并在国际领先的终端客户中完成认证,同时几大主要上市公司近年来通过资本市场融资不断扩充自身产能并积极开展新产品新工艺布局,单位设备投资成本约为25-65元/平米。整体来看,终端厂商选择上游供应商时看重服务效率及产能布局,故国内电磁屏蔽及导热材料和器件供应商有望长期稳定绑定高端客户。

近年来随着相关行业的市场竞争趋于激烈,同时受到宏观经济下行、原材料成本上升等影响,行业的毛利率呈下降趋势。一方面,未来原材料供需格局有望趋于稳定而带动成本下降,另一方面,注重研发升级、深度绑定高端客户定制化产品并领先布局先进工艺技术的国内公司有望保持高于行业平均水平的盈利能力,并有望伴随扩产的进度获得规模优势。

同时,电磁屏蔽和导热材料生产环节毛利率一般高于器件加工环节,因此深耕材料环节的公司有望获得高于下游的毛利率水平(如碳元科技、中石科技),而同时具备材料生产与器件加工的公司毛利率水平也有望高于普通的器件加工厂商(如飞荣达)。

1.4 海外巨头不再重点布局,侧面推动国产化转移趋势

海外大型厂商在电磁屏蔽及导热领域发展初期引领技术创新,能够在第一时间享受创新导入带来的红利,进而伴随技术的逐渐成熟和市场规模的逐渐扩大,同时下游向大陆转移趋势明显,海外厂商追加扩产、研发等资本开支的动力不足,营收规模及市场份额很难保持持续增长,同时考虑到逐渐上升的成本压力,因此海外巨头不再重点布局消费电子电磁屏蔽与导热领域,并对技术专利呈现开放共享的态度,侧面推动了产业国产化转移的趋势。

以全球龙头莱尔德为例,以电磁屏蔽与导热材料业务为主的功能材料部门呈现营收规模稳步增长、毛利率显著下滑的特点。而近年来大力拓宽汽车、医疗等领域成为材料部门增长的新助力,来自手机领域的营收及占比持续下降,而成熟的手机业务的低毛利也成为整体部门毛利率下滑的主要因素。同时,规模过大、产品品类过多也影响了整体毛利率的表现,在未来的发展过程中必然会有所取舍,这也是海外巨头与国内具备差异化优势企业相比所存在的快速发展推动力不足的体现。

综上所述,在5G时代到来之际,国内领先的电磁屏蔽与导热供应商主要采用差异化战略,为高端客户提供定制化产品,注重技术升级和应用领域创新,伴随终端国产化趋势,凭借快速的服务响应和产能扩充能力迅速抢占增量的市场份额,同时,海外巨头无力持续重点布局,我们认为电磁屏蔽和导热产业将呈现出显著的国产化趋势。

当前国内领先厂商稳定的毛利率水平为30%左右,已是近年来市场充分竞争的结果,未来有望保持稳定。国内两类厂商有望在未来获得竞争优势:1)材料工艺技术领先的供应商,绑定终端领先客户,凭借技术创新引领材料在终端的应用方向;2)具备定制化器件和解决方案能力的供应商,把握终端客户创新方向并积极向上游材料拓展。

推荐阅读: