【导读】全球的半导体产值其实都呈现稳定增加的态势,在2017年、2018年,特别是因为存储报价呈现大幅上扬的态势,使得整个半导体的产值有很显着的跳升。今年半导体厂商,特别在上半年可能会经历一个比较大的库存调整期,再加上今年的存储会是一个比较不好的情况,所以其实今年整个半导体的产值会比去年增加4个百分点左右。

2019年1月11日,由CINNO主办的“重塑产业? 聚焦中国光电供应链——2019华商科技年会”在苏州金鸡湖畔洲际酒店隆重举行。下午的论坛环节,CINNO首席半导体产业分析师杨文得为大家带来《2019年全球半导体市场趋势观察》的主题演讲。

以下为演讲实录:

大家下午好,我在CINNO负责半导体调研部分。大家知道半导体是一个非常庞大的市场,今天针对几个CINNO比较专注做的范围跟大家做一个比较简短的分享。

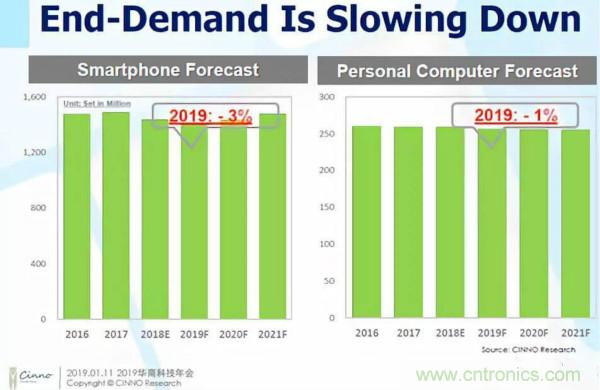

半导体其实最关心的是终端需求的变化,刚刚也如同市场部总监鲍女士讲的,2019年在中美贸易摩擦还有原本经济就出现下滑的情况下,整个全球的智能手机2019年会下降3%,进入到2016年、2017年、2018年、2019年,在智能手机上面的创新不足的情况下,我们发现就连龙头的三星电子的智能新手机,他们从去年开始到明年几乎是以5%到8%的速度下滑,所以看到智能手机已经面临比较严峻的考验。

个人电脑也遇到一样的情况,消费型的电脑目前很多的功能都能够用平板或者手机就去解决它,商用的部分也变的混沌不清,电脑的成长是一个非常平缓的市场。明年个人电脑大概也会比今年下滑1%。

平板部分在座有很多人应该都没有,最主要是因为大家现在的智能手机已经到5.5寸到6寸了,已经可以取代PAD了。所以我们预期明年下滑幅度会达到9%到10%。唯一的亮点就是在Server的部分,它的成长还在持续,所以2019年Server的成长大概会达到4%。在整个End里面2019会是比较严峻的情况,半导体要怎么样看它的趋势呢?

我们刚刚看到不管是IDM厂还是封装厂,智能手机现在已经达到15亿只以上,不管是AP组芯片或者是相关的应用,都是非常庞大的体量。基本它们现在智能手机相关的营收占了非常高的比重。三星因为它基本就以三星电子为主,我们看到前几家大家都已经超过50%或者接近,如果今年智能手机的成长面临迟缓的话,那么比重越高的厂商就会遇到越大的阻力。这也是为什么半导体厂商从去年开始他不断的要去淡化在智能机上面的比重,慢慢的朝向其他的IC,比如跟(英文)相关,或者跟AI、IoT或者车用相关,他想要降低智能手机的比重也是在于这个原因。

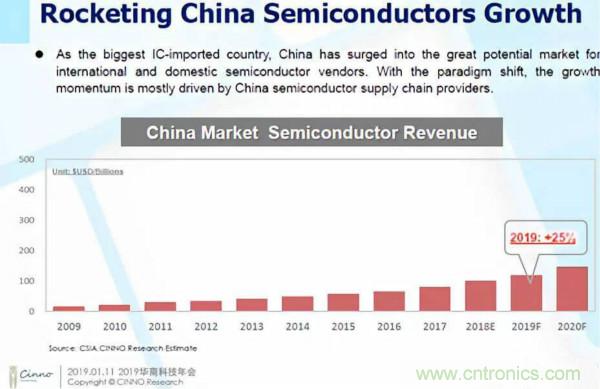

全球的半导体产值其实都呈现稳定增加的态势,在2017年、2018年,特别是因为存储报价呈现大幅上扬的态势,使得整个半导体的产值有很显着的跳升。今年半导体厂商,特别在上半年可能会经历一个比较大的库存调整期,再加上今年的存储会是一个比较不好的情况,所以其实今年整个半导体的产值会比去年增加4个百分点左右。也因为像很多新的中资的兴起才能让整个产业维持比较缓步上升的阶段,所以我们认为500个亿美金的产值还是很有机会在2019年达到的。

对于国内市场可以看到,包括外商在这边投资的,国内市场还是非常蓬勃的,2019年包括外商也在持续扩张,增加投资,会比去年增加25%左右。如果以比重来看的话,分成设计、制造跟封测,国内在成长上面就没有办法像成长力比较大的中段的IC制造或者上游的IC芯片。如果我们用十年的年复合增长率来看的话,在中国IC设计的产值上面来讲,它的成长率是远高于IC制造或者IC封测的部分。所以国内很多IC公司不断的兴起,也会给半导体产业带来更大的助力。

之前大家都谈到这个问题,所谓的大硅片可能会有缺货的情况。这个问题在去年也有遇到这样的情况,特别是在8寸的晶圆跟12寸的晶圆。在过去的十年以来,整个大硅片的价格都是呈现缓跌的情况,整个产业也是供过于求,所以他们的扩张就比较保守。这也是为什么一直到2017年下半年,到经济稍微反转上去的时候,你就会发现大硅片的供给是供不应求的。我们预计今年开始到明年可能会有不好的影响,所以我们把半导体的需求量也稍微往下调整,所以我们认为不管是8寸晶圆或者12寸晶圆的供不应求的情况有可能从今年的第二季度、第三季度就可能出现反转的信号,这样的情况可能会持续到2020或者2021。

从几个Foundry厂商来看,我们可以看到在Foundry一直是追求不断的技术投入,但是在未来风险越来越高,前景不确定的情况之下,包含像联电或者Global Foundries,他们其实已经慢慢的淡出所谓先进制程的开发,转回去在成熟制程上做产能更优化的调配,并不是所谓的IC都要一直追求更新的制程转进,包括IoT、物联网测用,它其实是成熟的工艺以及8寸晶圆就已经足够的清,很多厂商在面临风险比较高投资金额比较庞大的情况下他不见得会做这样一个投资。

以目前来看的话,国内上海华力或者中芯国际这样的厂商,还有资本在投入的厂商,还有能力继续往下的,在资本投入和回报上面来讲必须做一些取舍。英特尔之前想要进军晶圆代工的行业,但是它慢慢的也退出了。

所以掐指一算,2019年整个Foundry的情况,已经出现了产能松动的情况,特别是这次来这边出差,其实台积电、联电在28纳米的产能其实遇到了非常大的瓶颈,所以大家非常积极的抢夺这个市场,这种情况下会对后面的厂商有非常大的压力,特别是在所谓的领导厂商,因为他们本身的良率、制程已经相对稳定,他一旦有一个比较积极的价格策略的话,其实对后面是非常压迫的。所以我们认为今年台积电的部分,市占率基本还是可以维持53%的高成长。

如果我们把中芯国际和华虹集团的市占率合起来看,目前我们认为在2019年有机会占到10%。

封测来讲,江苏长电已经跻身全球第二名的位置,中国基本已经占到全球封测市场的25%。这方面我们也看到国内这三雄,不管是之前比较强大的比较主流的中低阶层的封装技术,他们也慢慢的往比较高阶的,比如说晶圆级封装或者是更先进的封装的方式能够来打国外的供应链的客户,我认为如果在这种高阶制程的比重开始提升的情况下,不管对他们运营操作的策略来讲或者是价格都会有非常大的帮助。

接着跟大家分享一下存储业的会遇到什么情况。从DRAM的角度来看,三星、海力士和镁光占了全球大概96%。这也是我们认为整个DRAM的产业已经呈现相对寡占、相对稳定,这三家每一家都会以利润最大化作为它策略的依归。我们现在比较确定的是三星电子是少数有机会能够最快把EUV这种比较高档的设备用在DRAM产品上。

以整个供需情况来看就不这么乐观了,这十年以来整个大多头环境已经上涨了十个季度,已经算是历史的新高,所以在面临整个景气反转的情况下,各位可以从去年看到,特别是去年第四季开始内存的价格就有非常显着的下滑。我们认为今年下滑的趋势还会一直不断的持续,我们认为DRAM平均价格会比去年大概再下滑25%左右。这样的情况可能会持续到2019年、2020年甚至到2021年,等到厂商再度出现资本支出的减少或者减产的方式,才能让整个DRAM回到一个比较健康的环境。

其实DRAM的市场是非常寡占的,前面三家已经占了96%、97%,剩下的厂商可能在未来五年内的格局都不会有太大的变化。

闪存的部分其实也一样,今年大家可能会慢慢的往96去,后面到128。以(英文)闪存来讲的话它的产出还是一直能够很犹大的提升,最主要是在于它的堆叠跟它单芯片的容量还能做一个蛮大的提升。其实闪存目前来讲就面临非常大的压力,去年年底闪存的价格已经是年初的40%了,但是因为供需状况并没有好转,我们认为今年闪存的价格还会跌35%到40%,严苛的情况可能比DRAM还要严峻。

下面跟大家分享一下在驱动IC上面的研究结果,一个是TDDI,一个是Non—OLED,TDDI在去年遇到了一个非常大代能产能的瓶颈,这也是我们为什么认为2018年我们目前统计下来整个TDDI出货量是3.8亿颗,若不考虑Foundry的产能我们认为TDDI应该有4.2亿颗。但是因为去年TDDI产能多数集中在联电的80纳米,因此产生供不应求的情况。今年最大的点,我们看到蛮多TDDI厂商已经从80纳米转进至55纳米,因为目前包含台积跟联电产能其实非常空,所以我们认为TDDI的缺货又很吃紧的情况下会从今年第二季度第三季度逐渐获得舒缓。所以我们认为TDDI的出货量可能会接近5亿颗的水准,目前在LCD手机显示屏的应用都是以TDDI为主。

我们也统计了一下,整个TDDI以出货量来做排名的这个图,前三家还是占据90%,特别是联咏从2017年第四季开始量产后后在2018年做的相当漂亮,市场占有率快速的提升。我们认为2019年在Foundry产能陆续打开的情况下,原有的厂商过去受限于产能吃紧的情况应该会有机会得到突破,所以我们认为在TDDI市场的部分,还是会维持一大两小的情况。其他厂商因为在过去的进度有点落后,所以我们认为他们要想追上前面这三家,价格又犀利品质又好的情况下,其实不是这么容易的一件事情。

我们把整个TDDI的Foundry跟客户,跟制程纳米做一个比较图,我们可以看到在2018年的时候,TDDI的Foundry基本上是以80纳米为主,大部分集中在联电。现在TDDI刚刚从80纳米慢慢到55纳米,台积电现在就非常积极。

整个TDDI原先涨价部分,也会开始遇到价格下滑的格局,考虑到OLED比重的兴起跟TDDI后续价格的压力,我们如果用量乘价算出产值,其实TDDI非常快速有可能在2021年会遇到产值下滑的情况,最主要的就是在于后续OLED的兴起,以及目前跟几个厂商访谈过程中,目前TDDI还没有办法装到OLED的手机上面。以OLED驱动IC来讲,三星还是占了相当庞大的数量,三星有它自己的IC制造部门,目前还是可以维持90%以上的高市占率。后面国内的厂商慢慢的兴起,也会有助于非三星阵营的AMOLED驱动芯片厂商的市占率能够快速的提升。

以Foundry的角度来看的话,我们目前看到现在AMOLED驱动芯片基本上都是以40纳米的工艺制程为主。三星是少数的是做到28纳米,主要是因为三星帮高通待工的28纳米空掉之后,三星不得不把以28纳米的产能填满为主,现在厂商主流还是停留在40纳米。

为什么我们现在跟很多驱动IC厂商聊或者跟Foundry厂商聊,如果我们就产值观点来看的话,TDDI可以看到在2021就会出现一些下滑情况。但是反观整个AMOLED驱动芯片,它会因为整个AMOLED显示屏即将成为一个智能手机的主流,AMOLED驱动芯片产值将呈现倍数成长的情况,2019年对半导体是逆风挑战的情况,很多厂商在今年会出现成长停滞或者营收出现衰退的格局,最主要的原因就是大家过去积存的库存非常高,从去年第四季到现在还是会出现库存调整的情况,导致Foundry的产能利用率松动的情况也有可能会持续到今年第三季。

刚刚讲的存储的产业情况特别严重,因为今年预期跌价幅度会十分惊人%,会是今年半导体表现中最差的部分。

TDDI的部分,Foundry的产能在今年会打开,所以TDDI吃紧的情况也会得到舒缓,AMOLED的兴起,将带动AMOLED驱动芯片成为决战下一阶段的主战场。

推荐阅读: