【导读】10月30日,美国商务部突然发难,以威胁国家安全为由,将中国存储芯片制造商福建晋华集成电路实施紧急禁售令,禁止美国企业向后者出售零部件、软件和技术产品。这是今年继中兴以来,美国政府对中国半导体企业实施的第二例禁售,相比中兴,对晋华的指控和制裁显得尤为无理。

随后,又爆出联电暂停与晋华的技术合作;多家半导体设备公司停止与晋华的商业合作;美国司法部宣布,对晋华及其联电提起诉讼,指控两家公司涉嫌窃取美国存储芯片公司美光科技的知识产权和商业机密。这场由专利纠纷为起点的存储之战,俨然成为了晋华之殇,背后更折射出存储器产业垄断暴利之痛。

垄断导致的存储产业暴利

全球存储器市场是一个千亿美金量级的市场。多家市场研究机构的数据显示,2017年收入规模达到1,319亿美元,占半导体行业收入的30.1%,主要驱动力包括智能手机和数据中心服务器。存储器市场与整个半导体行业一致,景气度随供求关系呈周期性变化。

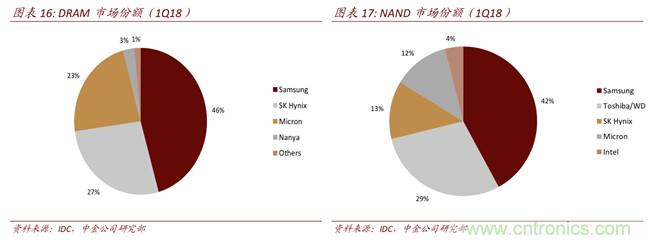

通过多年行业整合,行业呈现寡头格局。2018年第一季度,DRAM存储器行业实现营业收入232亿美元,三星、SK海力士、美光三家分别占据46%、27%、23%的市场份额,前三甲合计市占率超过95%。2018年第一季度NAND存储器行业规模136亿美元,三星、东芝/西部数据、SK海力士、美光分别拥有42%、29%、13%及12%的市场份额。NOR方面,旺宏目前市占率最大。

垄断导致的暴利,是目前全球存储器行业面临的最大问题。2009年-2012年德国奇梦达和日本尔必达相继倒闭,存储市场形成三星、SK海力士、美光、东芝/西部数据四强割据。垄断加剧供求失衡,导致价格上涨,2018年第二季度三星、SK海力士、美光DRAM业务的营业利润率分别达到创纪录的67%、61%和62%。存储器价格的上扬导致我国下游华为、联想、小米等消费电子品牌商成本上升,并成为推高智能手机售价的主要原因之一。

如何终结行业垄断暴利?一个最直接的手段就是反垄断制裁。

由于存储器行业寡头竞争明显,历史上存在行业巨头们利用市场地位操纵价格,谋取巨额利润的现象,多个监管机构对此发起相应的反垄断制裁:

2006年,美国司法部便曾以1999-2002年操纵市场价格为由,向三星、尔必达等五家企业提起诉讼,共计罚款约7.3亿美元;

2010年,欧盟向三星、英飞凌、SK海力士等开出总额3.31亿欧元的巨额罚单,指控这些企业在1998-2002年间,通过组建一个企业联盟来操纵内存价格;

今年5月31日,中国反垄断机构派出多个工作小组,正式对三星、SK海力士及美光三家企业展开立案调查。若指控成立,根据三家企业自2016年至今在中国市场的销售行为,最高或将面临80亿美元罚款。

全球主要存储制造商与中国三大存储厂商情况对比,技术差距明显

三星电子是全球最大的存储器制造与销售厂商。2017年DRAM产品全球市占率44%,NAND全球市占率39%。主要业务包括移动通信+消费电子业务(2017收入占比63%),DRAM(2017年收入占比15%),NAND(2017年收入占比9%)。受益于自 2016年第二季度起存储器市场前所未有的景气周期推动,公司净利润2017/2018年实现60%/32%增长,2018年第一季度公司营业利润率达到26%的历史高位。存储技术路线方面,三星1y产品从2018年上半年开始量产,目前正在进行客户验证。目前1x产能占比达到50%,公司预计,到2018年底1x以及1y合计产能占比将达到70%。此外三星西安厂二期将于2020年开始量产。根据市场一致预期,三星2019/2020年净利润同比增速为-2%/5%。

SK海力士主要业务包括DRAM(2017年收入占比76%),NAND(2017年收入占比22%)的制造与销售。受益于DRAM及NAND价格的上涨以及数据中心等需求增加,公司2017/2018年两年收入分别增长75%/41%,公司营业利润率从2016年第四季度开始转正,在2018年第二季度达到历史高位54%左右。在DRAM方面,公司预计2018年下半年1xnm将成为主流节点,计划1ynm产品年内出货。

NAND方面,目前64层3D NAND已大量出货,还将推出96层3D NAND。受行业下行周期影响,根据市场一致预期,公司2019/2020年净利润分别同比下降7%/1%。

美光是全球第3大存储器厂商,2017年DRAM全球市占率23%,NAND全球市占率11%。是全球主要业务包括DRAM(2017年收入占比73%),NAND(2017年收入占比26%)的制造与销售。受益于DRAM、NAND价格的上涨以及数据中心等需求增加,公司2017/2018年两年收入分别增长84%/33%,营业利润率从 2017年第一季度开始转正,在 2018年第二季度达到49%的历史高位。在DRAM方面,公司预计2018年下半年1xnm将成为主流节点,计划1ynm产品年内出货;NAND方面,目前64层3D NAND已大量出货,公司还将推出96层3D NAND。根据市场一致预期,公司2019/2020年净利润同比下降13%/11%。

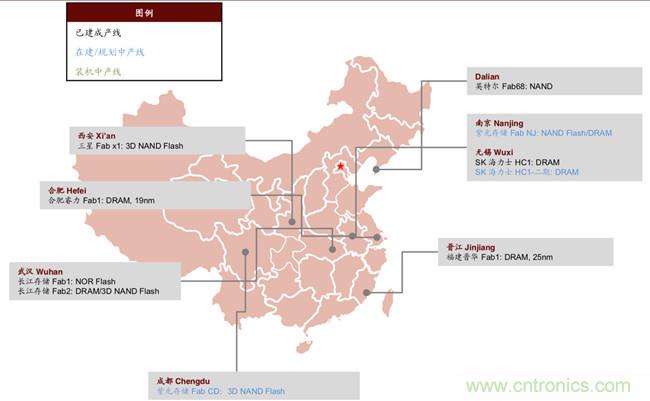

中国三大存储制造商发展状况

长江存储(YMTC)是中国目前投资额最大的NAND闪存制造商。公司表示计划项目一期2018年建成投产,实现零的突破,成功进入市场;2019年实现正毛利;2020贡献月产能10万片,2023年年产值达1000亿人民币。公司自2014年起进行3D NAND研发,目前进展顺利;2015年9层测试芯片验证成功,2016年32层测试芯片设计完成,2017年第1代32层芯片设计完成。今年研发成果也相当丰富:第2代64层芯片设计完成,同时32层芯片达到企业级标准,64层芯片试片成功。

合肥长鑫(Hefei Innotron)2018年第一季度已完成设备安装,一期计划产能为125kwpm,三期全部满产产能为375kwpm。第一阶段做基于19nm平台的8GB LPDDR4产品,主要应用为智能手机,目前已开始投产,预计年底良率可达 10%,明年底良率可达80%左右,实现大规模量产。据中金证券分析师测算,合肥长鑫一期满产后,基于现阶段每片晶圆可切割的容量数以及移动DRAM的单价,在良率以及产能利用率100%的情况下,每年产值可达到66亿左右美金。但分析师认为,由于初期良率较低、产能处在爬坡状态、折旧摊销等固定成本高昂,另外,加入厂商相较海外大厂存在技术上的差距,每单位容量平均的可变成本也会相应增加。因此初期运营厂商会承受很大亏损的压力。

福建晋华项目一共4期,每期设计DRAM产能60kwpm,总计240kwpm。公司预计整体4期满产后可带来500亿人民币的产值,1期收入可在15-16亿美金。目前规划第一阶段主要做25nm 4GB DDR4/DDR3产品,争取2018年研发成功,后续会继续研发1xnm产品。2020年逐步从25nm产线转移至1xnm,2022年争取全部转入1xnm制程,产能达到240kwpm。显然此次晋华之殇将拖累其量产进程。

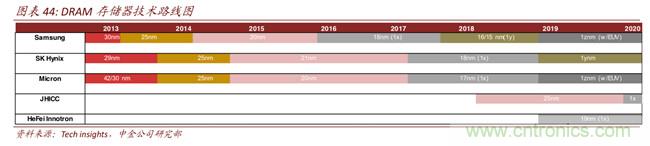

从以上几家中外存储制造商发展情况来看,技术差距仍然很大。

在DRAM领域,为了获得更快的速度与更低的能耗,DRAM一直紧随摩尔定律脚步进行尺寸缩微,若采用 EUV光刻,制程可微缩至10nm量级。目前,行业前三甲三星、SK海力士及美光都处于完成1xnm制程转换或在转换过程中的阶段。具体来看:

三星技术明显领先,目前已有较高的1xnm制程收入占比,并积极推进1ynm制程转入进度。平泽厂计划于2019年开始量产10nm LPDDR 5芯片;

美光方面,原瑞晶部分已于今年二季度实现到1xnm的全部转换,并计划于明年转向1znm,而原华亚科部分仍在向1xnm制程的转换当中;

SK海力士已于2017年开始向M14厂一期产线及无锡厂开始导入1xnm制程,但由于技术壁垒较高,2018上半年良率不达预期,LPDDR4产能仍然有限。

再看中国厂商的情况,福建晋华目前仅专注于利基型DRAM的制造,技术相对落后,首先导入的产品为25nm DRAM存储器,制程上大概落后三星3代左右;

合肥长鑫则从19nm(1x)制程切入市场,预计2020年可开始大规模量产产品。到2019年底,公司产能将达到2万片/月,大概落后三星2-3年。

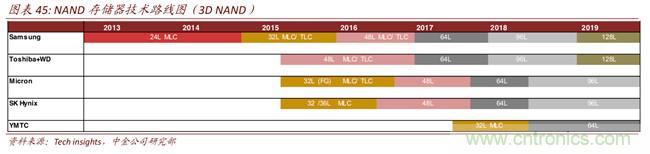

在NAND领域,由于平面微缩极限的到来,NAND存储器转向3D结构发展。堆叠层数增多不仅增大容量,更因为绝缘材料及空间结构变化解放了TLC技术的可靠性和寿命问题,使QLC成为可能。这一演进,大大降低了单位GB成本。

3D NAND方面,目前64层产品已经在各大境外厂商中普及,全球3D NAND的出货量占比已经达到1/4有余。今年7月三星96层TLC V-NAND开始量产,在竞争中领先将于今年更晚时间量产96层3D NAND的东芝/西数和美光。

而我国长江存储自主研发的32层3D NAND产品将于年底量产出货,其今年刚发布了Xtacking技术,将帮助NAND存储器实现与DDR4内存I/O速度,及更大的堆叠密度,并将用于明年量产的64层3D NAND产品中。大体来看,技术上落后全球大厂3年左右的时间。

终结行业垄断暴利的另一个手段,就是积极扶持龙头企业推进存储器国产化进程。

虽然中国是全球最大的存储器消费市场之一,但由于过去产业基础薄弱。发展存储器需要在专利技术、人才、资本等多个方面补齐短板。目前一般采取的方法是通过拥有技术的半导体企业与有资金的地方政府和半导体大基金合作的形式进行推进。

资金投入是不可或缺的因素。存储器是典型的资本密集型行业。为了获得制程的领先及规模带来的低成本优势,各厂商不得不采用IDM模式或虚拟IDM模式来经营,并且在适当的节点上不遗余力投资。随着先进制程成本的增加,有扩产计划的厂商资本开支明显加大。我国的紫光集团(南京+成都+武汉)、合肥睿力及福建晋华的总投资分别达到780亿美元、72亿美元及53亿美元,数额巨大。事实上中国巨额的投入也间接促进了韩、美两国大厂资本开支的上升。

虽然在量产初期,如此巨大的资本开支也会给中国企业带来不小的折旧压力,下行周期中技术、管理略逊的中国企业可能必须经历几年内亏损,但若想实现存储器的国产替代,这种投入十分必要。

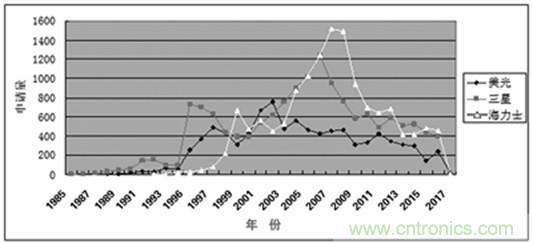

主要竞争对手专利申请趋势

从过去几年可以看到,人才、资本等阻碍中国存储发展的瓶颈不断被解决,但是专利是中国存储产业发展绕不过去的一个关键的槛,此次晋华之殇也是对整个产业的一个警醒。根据国家知识产权局专利检索与服务系统截止9月份数据,三大巨擘三星、SK海力士和美光在存储器领域的专利申请数量分别为1.4868万件、1.3977万件和9749件,三大巨擘在专利申请的数量上已经获得了绝对优势,均已掌握了存储器领域的大量核心技术,存储器的入市门槛已经很高。反观晋华,截止到9月份,其在中国提交专利申请42件,在美国提交专利申请20件,且仅有一件专利申请的技术领域是G11C(静态存储器),其余专利申请的技术领域均为H01L(半导体存储器件)。福建晋华在专利数量、技术目标区域分布、技术领域分布等方面均与主要竞争对手存在较大差距。其他两家情况基本一致。

知识产权专业人士给出的意见是,首先,应积极发掘或引进优秀人才,实现优质的技术发明、专利布局和专利运用。其次,应了解技术发展趋势,查找技术研究中的空缺,通过技术合作、专利许可等方式,快速切入该领域。最后,由于我国和美国均是芯片的重要市场,各大企业在进行专利申请时,可结合自身市场规划,在美、日、韩等重要的芯片市场国家提交专利申请,为产品走出去保驾护航。

作者:半导体投资联盟

推荐阅读: