【导读】进入21世纪以来,全球单晶硅片行业的发展经历了兴盛(2007年以前)——低迷(2008-2016年底)——逐渐复苏(2017年以来)。

进入21世纪以来,全球单晶硅片行业的发展经历了兴盛(2007年以前)——低迷(2008-2016年底)——逐渐复苏(2017年以来)。兴盛期间,行业市场规模曾经超过120亿美元。低迷时期,下游需求不振,市场供过于求,导致单晶硅片价格屡屡下滑,行业规模不断下降,2009年达到了67亿美元的低值,且本已进入众多企业研发范畴的18英寸单晶硅片技术也因此而搁浅。直到2016年,全球单晶硅片行业仍未走出低迷状态,年销售额仅72亿美元左右。

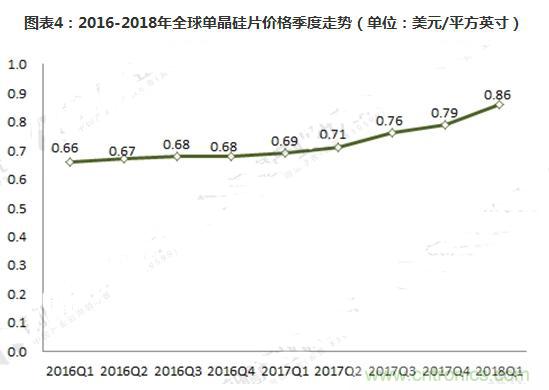

2017年以来,在下游需求复苏,以及应用领域产业升级对高性能单晶硅片需求提升等背景下,单晶硅片尤其是8英寸和12英寸硅片当前产能以无法满足需求,从而导致价格开始快速上升,从2016Q1的0.66美元/平方英寸逐渐上涨至2018年Q1的0.86美元/平方英寸; 2017年全球硅晶圆出货面积达到118.10亿平方英吋,同比增长9.98%;全球硅晶圆市场销售额达到87.1亿美元,同比大幅增长20.8%,行业呈现出了“量价齐升”的态势。

2017年全球硅晶圆产能达1790万片/月 台湾产能居全球首位

根据国际半导体产业协会公布的数据显示,全球硅晶圆产能增长迅速,由2014年的1530万片/月左右(以8寸200mm硅片折算),增长至2017年的1790万片/月左右,2014-2017年年复合增长率达4.0%。其中12寸300mm硅片产能增长迅速,产能占比从由2014年61.1%上升至2017年64.8%,6寸及以下产能发展缓慢甚至呈下降趋势。按照当前全球硅晶圆需求趋势,预计12寸300mm硅片产能占比将持续上升。

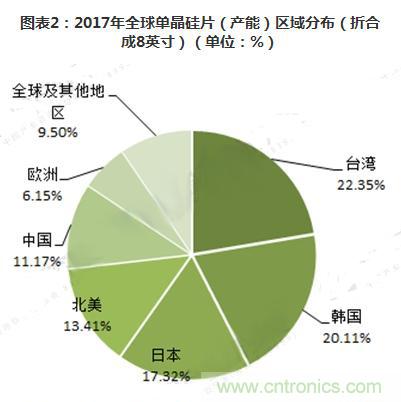

从全球硅晶圆产能分布来看,全球硅晶圆产能分布较为集中,主要分布在以台湾、韩国、日本等为首的国家和地区,三个地区占据了60%左右的硅晶圆产能。具体来看,2017年台湾硅晶圆(以8英寸为基准折算)产能为400万片/月,占全球比重的22.35%,位居全球第一;其次是韩国,2017年硅晶圆产能360万片/月,全球占比20.11%;日本产能310万片/月。中国产能位居世界第五,仅200万片/月,且8英寸以下占到了45%。

2017年全球硅晶圆出货量118.10亿平方英寸,连续四年打破历史纪录

2016年以来,在全球DRAM和3D NAND Flash出货量大幅增加的带动下,半导体硅晶圆的出货量增长势头明显,2016年达到10738百万平方英寸,同比增长2.9%。但由于全球硅晶圆国际几大工厂的产能有限,且产能利用率全部已经达到了100%的水平,导致出货量仍旧跟不上下游需求的步伐,进而造成硅晶圆价格出现大幅上涨的情况。

2017年全球硅晶圆(含磊晶硅晶圆)出货面积连续四年打破历史纪录,连续5年维持增长,达到118.10亿平方英吋,较2016年增长9.98%。此外根据最新公布的数据显示,2018年由于下游需求旺盛,厂家持续扩大产能,一季度全球硅晶圆出货面积达到3084百万平方英寸,创史上新高,较前季增加3.6%,较2017年同期成长7.9%,预计2018年全年硅晶圆市况持续强劲。

单晶硅片价格上升趋势明显 两年上涨超30%

全球单晶硅片在2008年受金融危机影响,价格呈先断下是下跌,从2007年的1.4美元/平方英寸下降至2016年的0.67美元/平方英寸。2016年开始,下游需求逐渐复苏,单晶硅片供需缺口加大,价格开始进入上升通道,且势头强劲,从2016年一季度的0.66美元/平方英寸上涨至2018年一季度的0.86美元/平方英寸,两年上涨30.30%。

由于半导硅片企业在上一个行业低谷中纷纷减产,而新产线的达成一般至少要两年时间,短期内半导体硅片产能无法快速提升。芯片企业选择接受逐渐上涨的硅片价格而避免缺少原材料带来的机会成本。因此,目前的半导体硅片市场还处于紧平衡状态,半导体硅片进一步涨价的趋势将延续。

2017年全球单晶硅片规模达87亿元,同比大幅增长20.8%

全球硅晶圆经过十年的寒冬,营收规模从2007年的121亿美元下降至2016年的72亿美元。随着2017年以来硅晶圆出货量和价格的双提升,2017年全球硅晶圆营收规模为87.1亿美元,较2016年的72.1亿美元增长了20.8%。不过,由于硅晶圆单价仍比历史高点要低很多,因此硅晶圆销售金额距离历史纪录121亿美元仍有一段很大的差距。

图表5:2007-2017年全球单晶硅片市场规模增长情况(单位:亿美元,%)

推荐阅读:

IC Insights:至2022年半导体市场将高度成长