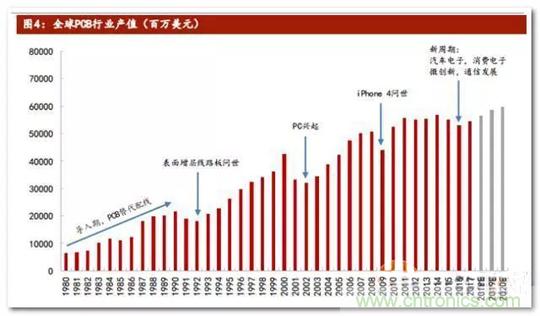

【导读】根据历史情况,PCB 行业对下游电子产品更新换代敏感,下一发展周期有望受益于汽车电子、消费电子微创新以及通讯设备的升级,未来至少 5 年内增长态势不变,2016-2020年PCB 行业复合增速将达到 3%,即 2020年产值逼近 600 亿美元。

电路板行业发展具有周期性,市场较大,2020 年市场将逼近 600 亿美元

供需不平衡下,全球 PCB 产业景气回升

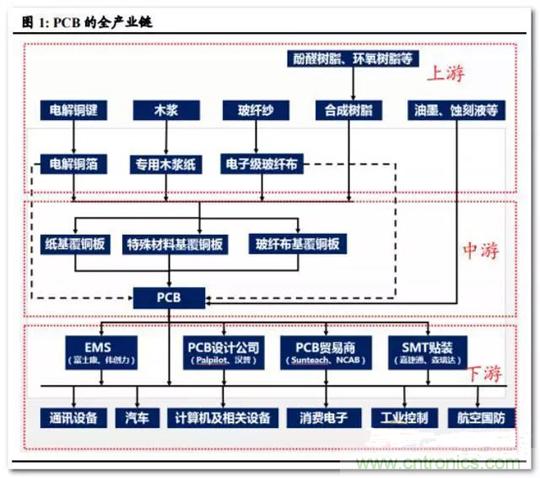

PCB 产业上下游非常清晰,主要可分为三个环节:上游原材料、中游覆铜板和下 游 PCB 制造。

PCB 下游应用范围广泛,目前正迎来行业景气期,在 HPC、通信、消费电子和汽车电子四大板块存在确定的量价齐升动能。

需求这块涉及很多其他行业篇幅问题在这里就不做过多阐述,光手机主板这块就是一个巨大需求点,在这里我们主要说一说供应端的问题。

PCB 下游多板块需求迎景气行情,但全球范围来看,供给端因多方面原因而导致产能紧张,导致供需不平衡。

供给端:全球产业转移,多重压力导致供应紧张

产业转移定型全球格局,产能紧张已成事实,利好国内企业。

全球产能转移,中国是最大产业基地,2009 年至 2016 年,中国大陆 PCB 产值增速领先全球,8 年来中国大陆地区的产值增速基本高于全球及其他地区增速,无疑中国大陆成为 PCB 产业发展最快的地区。

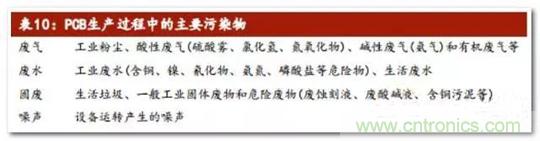

环保趋严加剧供应不足

PCB 产业链上下游各环节涉及铜、镍、银等重金属污染物,并且过程中存在大量 的化学反应,将产生废气、废水、生活垃圾,对环境的影响较大,从 2017 年底 发生的昆山停产事件就能看到,随着环境保护监管力度的加大,PCB 行业中污水 排放、废物处理不达标的企业将被直接淘汰,由此加剧了供应不足的局面。

供需失衡带来增长机会

供需失衡的直接结果是涨价,同时根据上文分析我们可以知道上游是行业整体供 需失衡的源头,因此 PCB 行业涨价路径主要由上游转到至下游,即"上游原材料 ——中游覆铜板——下游 PCB"。

PCB 龙头具有较好的价格转嫁能力,覆铜板涨价之后,价格压力将传导至下游的 PCB 厂商,而 PCB 大厂为了保证自己 的盈利能力,一方面可以通过生产管控来控制制造成本,另一方面也可以通过涨价将价格压力传导至客户,因此全球 PCB 大厂的毛利率水平在产业链中是最稳定的。

聚焦到中国厂商,财通证券认为在向上的行业发展环境中,受益于国产替代和集中度提升,下列中国本土龙头厂商有望在上行周期中迎来业绩爆发。

推荐阅读:

2018年全球单晶硅片发展现状分析

IC Insights:至2022年半导体市场将高度成长