【导读】因为5G的来临,大家对5G有了更多的了解,在本文,我们对这个行业的基本概况进行一下解读。根据 QYR Electronics Research Center 的统计,从 2011 年至 2018 年全球射频前端市场规模以年复合增长率 13.10%的速度增长,2018 年达 149.10 亿美元。受到 5G 网络商业化建设的影响,自 2020 年起,全球射频前端市场将迎来快速增长。2018 年至 2023 年全球射频前端市场规模预计将以年复合增长率 16.00%持续高速增长,2023 年接近 313.10 亿美元。

2020 年初以来,全球范围内发生了新型冠状病毒(COVID-19)肺炎重大传染性疫情,在疫情的影响下,消费者对智能终端的需求减弱或有所延迟,从而为5G 手机的普及带来一定的不确定性。根据 IDC 于 2020 年 6 月发布的预测数据,2020 年全球智能手机出货量预计为 12 亿部,相较 2019 年下滑 11.9%,智能手机终端市场的萎缩将有可能带来射频前端市场规模的整体增速的放缓。

然而,随着包括中国在内的部分国家及地区疫情逐渐得到控制,上述不利因素影响将逐步减弱,多数手机厂商的 5G 新品发布节奏未受到显著影响,且 5G网络的建设速度有所恢复,因此,全球射频前端市场所受到的抑制程度相对可控。

行业内主要芯片设计厂商一般同时向市场提供射频开关、射频低噪声放大器、射频功率放大器等多种产品。行业内主要竞争厂商包括欧美传统大厂Broadcom、Skyworks、Qorvo、NXP、Infineon、Murata 等,及国内竞争厂商紫光展锐、飞骧科技、唯捷创芯、韦尔股份等。

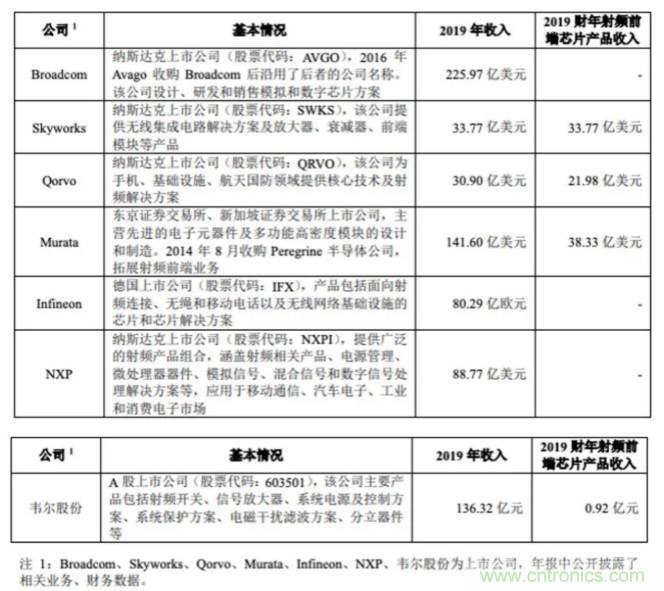

现阶段,全球射频前端芯片市场主要被 Broadcom、Skyworks、Qorvo 等国外企业占据。其中 Broadcom、Skyworks、Qorvo、Murata、Infineon、NXP、韦尔股份为上市公司,根据其年报披露的公开信息,其基本信息、收入情况、技术水平如下。

(1)Broadcom 提供无线嵌入式解决方案和射频组件产品,包括全套的射频前端产品。Broadcom 在射频前端领域的布局较久,在射频前端模块和射频滤波器方面的实力较强,凭借其 BAW 滤波器技术与 Qorvo 共同占据 BAW 滤波器市场。

(2)Skyworks 是领先的射频产品提供商,受益于完善的产品结构、在 IoT及 WiFi 领域的拓展和在苹果手机中的广泛应用,Skyworks 业绩快速增长。Skyworks 在 SAW 滤波器、射频功率放大器、射频开关等产品上都有完善的产品覆盖,并在将芯片集成为模组的方面有较强能力。

(3)Qorvo 在射频产品领域提供商中占据领导地位,随着 4G LTE 等相关的高性能产品的广泛使用,公司将在未来持续快速增长。Qorvo 着重定位于高端射频滤波器产品,凭借其 BAW 滤波器技术与 Broadcom 共同占据 BAW 滤波器市场。

(4)Murata 提供包括射频滤波器、射频开关等各种射频前端芯片,其 SAW射频滤波器方面技术领先,面向全球客户在不同地区通信制式从 2G 升级到 3G,或 3G 升级到 4G/LTE 的过程中,有较大的市场机会。

(5)Infineon 在射频前端芯片的工艺方面具备领先优势,其硅基氮化镓芯片可支持 5G 等高频率的新一代通信制式信号。

(6)NXP 是全球功率放大器的主要供应商之一,经历并参与了移动通信制式的逐步发展。NXP 长期跟踪 GaN 技术发展,从工艺到设计、封装、制造,都有着完善的技术储备.

(7)韦尔股份是国内领先的芯片企业,同时开展芯片的研发设计与分销业务。韦尔股份自行研发设计的芯片产品已进入小米、金立、vivo、OPPO、魅族、乐视、华为、联想、摩托罗拉、三星、海信、中兴、波导等知名手机品牌的供应链。

来源:本文由半导体行业观察综合自卓胜微公告

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: