【导读】2009-2016年,MLCC产业发展处于平稳阶段。这一阶段产业整体增长较缓,各大厂商营收较为稳定。

2017-2018年为上一轮涨价周期,起因为日本公司产能调整。2017年初以村田为代表的日本MLCC公司的产能调整策略开启了上一轮超级涨价潮,由于日本公司逐步退出中低规格领域,带来了17-18年以国巨和风华高科为代表的中国台湾、大陆MLCC厂商的景气周期。

而到了2019年,行业库存偏高,普通MLCC价格不断回落,进入跌价周期。尤其在2019年第一二季度,厂商新增订单减少,库存增加,行业进入去库存阶段,直到2019年第四季度大家的库存才消耗的七七八八。

回顾整个2019年来看,全球元器件需求疲软,MLCC价格较为稳定,有部分厂商调涨价格但幅度也不高,那么2019年全球被动元件市场销售数据如何?且看日前全球电子元件行业协会ECIA发布的2019年全球被动元件市场数据报告。

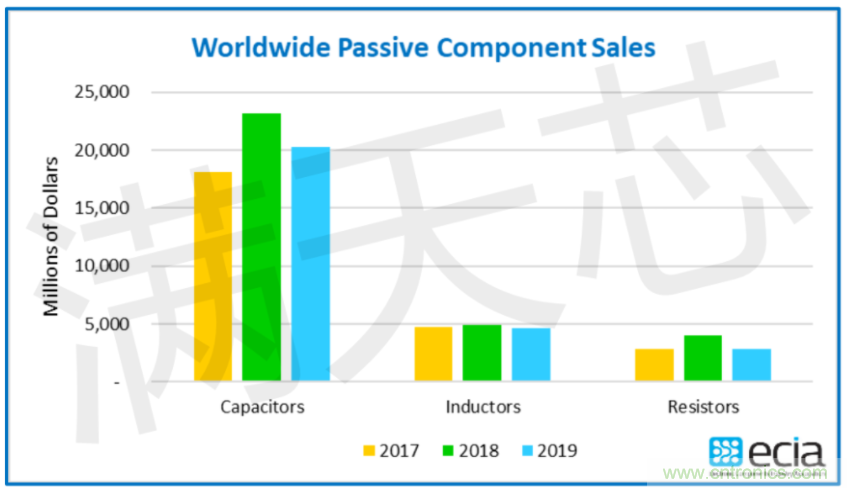

ECIA报告显示,2019年全球被动元件(电容、电感和电阻)销售额约为277亿美元,较2018年下降了13.7%。总出货量约为5.4万亿颗,同比下降了27.7%。平均售价较2018年提升了19.3%。

细分来看:

● 电容出货量下降了18.6%,销售额下降了12.6%,平均售价上升了7.4%;

● 电感出货量增长了10.2%,销售额下降了6.8%,平均售价下降了15.4%;

● 电阻出货量下降了42.2%,销售额下降了28.7%,均售价上涨了23.4%。

ECIA表示,在2017-2019三年中,2018年销售额是激增的一年,2019年行业整体有所回落。其中电容2018年激增的销量还保留了一大部分,没有退回到2017年的水平,电阻的销售额则回落到和2017年持平的位置上,电感的销售额甚至不如2017年。

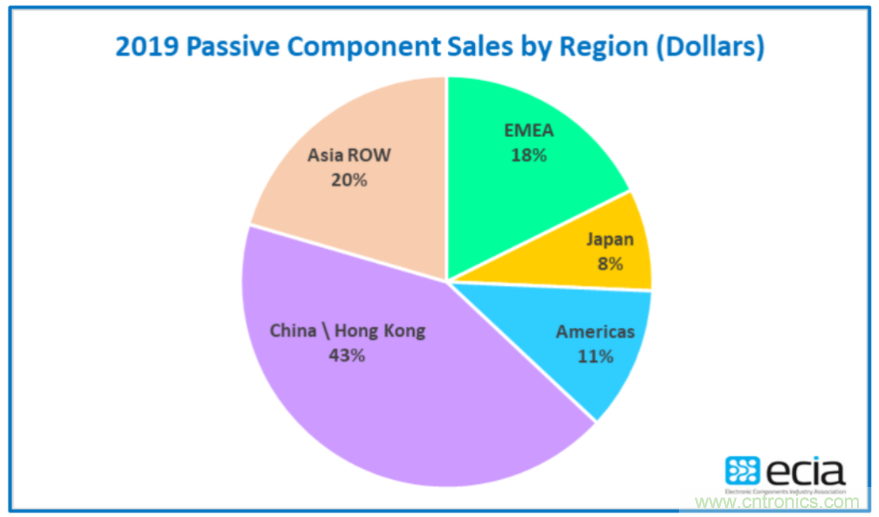

另外,从地区来看,中国大陆和亚洲地区两者合计占比达63%,仅中国大陆占比就高达43%,中国大陆及亚洲地区强大的电子生产基地是全球被动元件最重要的需求市场。

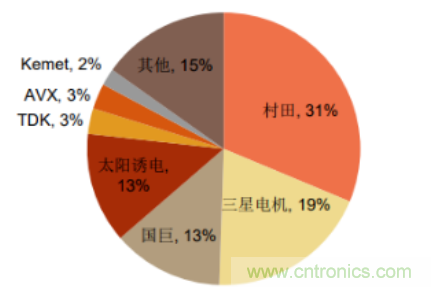

目前,全世界大约有20多家MLCC生产商,主要的生产厂商包括:日本:京瓷(KYOCERA)、村田(MUTATA)、丸和(Maruwa)、TDK、太阳诱电(TAIYO);韩国:三星(SAMSUNG);美国:基美(KEMET)、AVX;台湾:达方(DARFON)、禾伸堂(HEC)、国巨(YAGEO)、华新科(WALSIN);大陆:风华高科(FENGHUA)、火炬电子、宇阳(EYANG)等。

其中日企(村田、TDK)均具有较强优势,在全球范围内处于第一梯队;美国、韩国、中国台湾地区企业(三星电机、KEMET、AVX、国巨)总体处于第二梯队,中国大陆地区企业风华高科、宇阳科技、火炬电子与鸿远电子则处于第三梯队。

市场方面,主要被日韩及台湾地区所占领,特别是日本。申港证券数据显示,2018年全球MLCC市场排名前四的企业为村田、三星电机、太阳诱电以及国巨,前四名市占率达76%,处于寡头垄断格局。

技术方面差距仍存,高端市场仍由海外把控。以堆叠层数为例,日、韩厂商普遍可以做到1至2μm薄膜介质堆叠1000层以上,而中国MLCC龙头厂风华高科只能达到300至500层。此外,日、韩厂在耐高压、薄度上也具有明显优势。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: