【导读】据台媒报道,国巨(Yageo)今日发布公告称,已收到美国外国投资委员会(CFIUS) 通知并核准国巨公司与美国基美(KEMET) 合并案。

据台媒报道,国巨(Yageo)今日发布公告称,已收到美国外国投资委员会(CFIUS) 通知并核准国巨公司与美国基美(KEMET) 合并案。

国巨表示,CFIUS于美东时间4月23日正式批准国巨与基美 (KEMET) 合并案。目前该笔交易还需要通过中国反垄断部门审查,如若能顺利通过,并购交易可望在第三季完成。

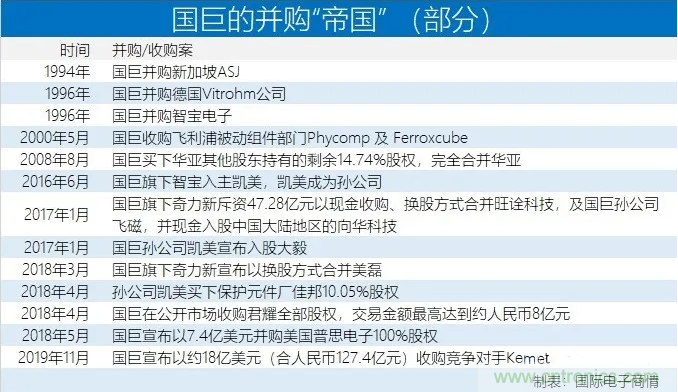

2019年11月12日,国巨宣布,将收购竞争对手电子元件制造商Kemet Corp,以扩大其全球业务覆盖范围。

根据协议,国巨将以每股27.2美元,现金收购基美所有已发行流通在外的普通股股权,交易金额约16.4亿美元,加上承接基美所有债务,并购代价合计约18亿美元(合人民币127.4亿元)。

成立于1977年的国巨目前是全球最大的芯片电阻 (R-Chip) 制造商,同时是全球第三大积层陶瓷电容 (MLCC) 供应商。据了解,国巨收购美商KEMET,主要是看重其在钽电容的生产工艺和基础材料上具备技术优势以及其深耕高容和车用方面技术多年积累的经验。

国巨首席执行官PierreChen表示:“通过整合,将增强我们在消费电子领域以及高端汽车、工业、航空航天、电信和医疗领域服务客户的能力。”

据了解,该笔交易的收购双方都是国际知名的被动元件制造商,双方产品包括MLCC、铝质电容、电感、电阻、钽质电容及薄膜电容等产品,其中,两家重合产品为MLCC、铝质电容及电感等。因此,国巨在收购完成后,即可吸收基美就此跨入钽质电容器及薄膜电容器领域。

根据基美官网消息显示,该交易预计将在2020年下半年完成,但交易需要符合惯例完成条件并获得所需的监管批准。在交易完成后,基美将成为国巨的全资子公司。

18亿美元收购案背后

早在去年11月12日早上,MLCC大厂国巨宣布拟以总价18亿美元(新台币约547亿)的价格,收购美国知名被动元件企业KEMET(基美)100%股权,每股交易金额为27.2美元,预计明年下半年完成交易。

国巨提出以每股27.20美元的价格收购Kemet,较Kemet周一收盘价溢价18%。

两家公司董事会已经批准这项交易,国巨表示,这项交易预计将于2020年下半年完成,合并后的年营收将达约30亿美元。

国巨董事长兼CEO陈泰铭表示,这一整合将增强我们在消费电子以及高端汽车、工业、航空航天、电信和医疗领域服务客户的能力。

基美公司(Kemet)是一家电容器,公司总部座落于美国南卡罗莱纳州格林维尔市(Greenville, SC),在美国、中国、墨西哥、德国、保加利亚,意大利,芬兰,葡萄牙,瑞典,英国,马其顿,印度尼西亚等10多个国家拥有二十多个生产基地。目前基美电子中国区共有有机固态电容、薄膜与电解电容两个事业部。

据百度百科介绍,国巨是世界第一大之专业电容器制造厂,主要产品包括传统碳膜、皮膜金属、氧化皮膜、MLCC(片式多层陶瓷电容器)等等。

据了解,基美公司(KEMET)是全球知名的电容器生产商之一,在无源电子技术领域占有全球领先地位,并拥有遍布全球的销售和分销网络。

KEMET在美国、中国等10多个国家拥有23 个制造工厂,在美洲,亚洲和欧洲的22个国家拥有约14,000名员工。产品包括陶瓷电容,磁性材料、传感器以及薄膜和电解电容。应用在高级汽车电子、工业、航空航太,医疗以及智慧手机,云端及网络设备、无线通信、5G 等,在全球拥有1600 多个专利。

国巨董事长兼首席执行官陈泰铭表示:“ KEMET具有卓越的技术创新能力,并且在整合跨国并购方面拥有良好的往绩。我们一直非常钦佩他们的成功,并期待为合并后的公司创造新的成就。KEMET为我们提供了绝佳的机会,将我们的优势结合起来,在产品和技术产品以及地理覆盖范围上实现协同增效。整合将增强我们为消费电子产品以及高端汽车,工业,航空,电信和医疗领域的客户提供服务的能力。我期待与KEMET的员工合作,以推动未来的增长,并为我们的股东和客户带来更高的价值。”

半导体观察了解到,在9月份往前的12个月里,国巨的收入合计约为15.6亿美元,KEMET约为13.8亿美元,双方合并后在无源元件行业中的年收入将到达30亿美元,无疑将成为行业中的领导者。

收购KEMET,国巨将成为无源电子元件的一站式供应商,包括聚合物,钽,陶瓷,薄膜和电解电容器,片式电阻器,电路保护以及磁,传感器和执行器的领先组合,所有这些都针对整个终端市场领域。

收购KEMET给国巨带来了什么?

扩大国巨的产品组合,增强国巨的能力,为服务于各种细分市场和关键任务应用的客户提供一站式产品解决方案;

通过扩大在北美,欧洲和亚洲的运营规模来扩大国巨的全球覆盖范围,并增强其渗透有吸引力的,高增长细分市场和应用程序的能力;

通过充分利用KEMET的结构转型来提高盈利能力,并带来有意义的成本协同效应和更高的效率,从而实现不断增长的利润率以及KEMET收入基础的持久性;

通过KEMET和TOKIN的整合协同作用,使国巨能够利用KEMET在日本的业务和成功;

增加国巨的业务,为汽车电子,5G网络和通信,机器人技术和自动化以及工业领域(包括电源)提供先进的产品;和通过国巨的区域业务和销售渠道扩展KEMET在大中华地区和东盟地区的业务。

交易方式将以现金和承诺融资相结合来进行,按照惯例完成条件和获得相关监管机构的批准后,交易预计将在2020年下半年完成。交易完成后,KEMET将成为国巨的全资子公司,KEMET也将从美股撤下。

业界人士认为,国巨集团的目的是要并购全球产能,时间不是重点,关键在于整合产能、掌控话语权,复制晶片电阻、MLCC的成功模式,尤其国巨集团销售渠道广,很少有品牌厂不是他的客户,再透过搭售电阻、电容、电感的策略,旗舰级的被动元件巨擘地位已难以撼动。

国巨表示,并购基美的策略目的主要有5项,第一是增加产品组合,扩大提供客户在电子零组件一次购足的服务;第二是扩大公司在美国及欧洲的营业规模及市场能见度;第三是发挥基美并购TOKIN的综效,让国巨顺利进入高规格导向的日本市场;第四是持续强化公司在车用电子、工业规格及5G等利基型市场的完整布局;第五是通过国巨在大中华区及东南亚市场的深耕布局及销售渠道,进一步扩大基美的运营规模。

国巨表示,双方将成为被动元件产业的领导厂商,依据国巨与基美已公布的过 去12个月的财报数字估算,双方拟制性合并营收将达30亿美元。本次交易在双方各项准备作业完善及得到主管机关核准后,预计将于2020年下半年间完成。

美国基美公司成立于1919年,为全球知名的高端电子零组件领导供应商,并于美国纽约证券交易所上市挂牌,公司总部位于美国佛州罗德岱堡,在全球共有23个生产基地,分布于亚洲、美洲及欧洲等22个国家,员工总数 约为14000人。

基美的主要产品为陶瓷电容、钽质电容、电磁及感测元件、薄膜及电解元件等,基美长期耕耘在高端车用电子、工业规格、航太及医疗等领域,并广度布局其他产业如智慧型手机、云端网络设备、无线通信、绿电能源及5G设备等先进技术的发展,基美并于全球各地拥有超过1600项的商标及专利。

2018年,国巨33.65亿新台币并购保护元件君耀,以7.4亿美元并购无线元件大厂美国普思电子,旗下电感奇力新并购同业美磊和美杰,集团旗下铝电解电容厂凯美并购帛汉(滤波器、变压器),集团旗下铝电解电容厂凯美入股佳邦(保护元件、天线),国巨入股陶瓷电路板厂同欣电, 成为第二大股东。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。