【导读】近年来,随着消费和工业应用领域信息化、智能化程度的提高,片式多层陶瓷电容器(简称:MLCC)下游应用产品的迭代速度加快,对于 MLCC 性能和供货能力的要求不断提升,陶瓷电容整体市场规模有望进一步扩大。而当前国内 MLCC 生产企业普遍存在设备更新不及时、产品档次偏低、产能不足等问题,高端 MLCC 主要依赖进口。

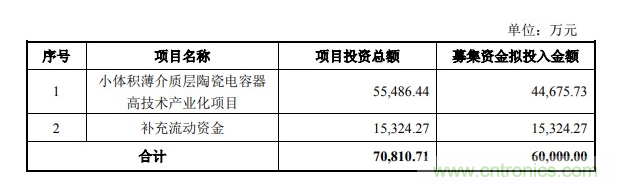

9月6日,国产MLCC供应商火炬电子披露公开发行可转换公司债券预案,拟公开发行可转换公司债券募集资金总额不超过6亿元,扣除发行费用后,约4.47亿元用于小体积薄介质层陶瓷电容器高技术产业化项目,1.53亿元用于补充流动资金。

据披露,本次募资项目由火炬电子负责实施,项目总投资 55,486.44 万元,其中公司以自有资金 10,810.71 万元投入铺底流动资金,其余 44,675.73 万元项目资金拟以本次募集资金投入。

项目建设期两年,本项目建成完全达产后公司将年新增 840,000 万只小体积薄介质层陶瓷电容器产能。项目建成完全达产后,年均实现销售收入 62,418.52 万元,项目内部收益率(所得税后)约为 23.21%。

火炬电子表示,公司作为国内电容器重要生产厂商,在国内陶瓷电容行业占据优势地位。公司新建小体积薄介质层陶瓷电容器生产线,提高产品性能、增加产品产量有利于公司抓住发展机遇,顺应市场发展需求,抢占市场份额,使公司保持在生产工艺和规模上的竞争优势。

此外,随着公司近年来经营规模不断扩大,对营运资金的需求不断提高。公司拟将本次公开发行可转换公司债券募集资金中的 15,324.27 万元用于补充流动资金,增强公司资金实力以满足业务发展需求,从而进一步加强公司的行业竞争力。

推荐阅读: