【导读】半导体化是电子工业的显著特征,硅材料是半导体产业发展绕不开的关键节点。目前全球硅片市场已形成信越化工(日本)、SUMCO(日本)、SKSiltron(韩国)、Siltronic(德国)和环球晶圆(台湾地区)五大硅片家族,全球市占率达到93%。

半导体化是电子工业的显著特征,硅材料是半导体产业发展绕不开的关键节点。目前全球硅片市场已形成信越化工(日本)、SUMCO(日本)、SKSiltron(韩国)、Siltronic(德国)和环球晶圆(台湾地区)五大硅片家族,全球市占率达到93%。

通过回顾五大家族的发展历史,我们发现,全球半导体产业转移和产业链分工趋势深刻影响了现有硅片巨头的区域分布,呈现“本土化”的鲜明特征。

美国—半导体制造业外移,专注设计与IDM

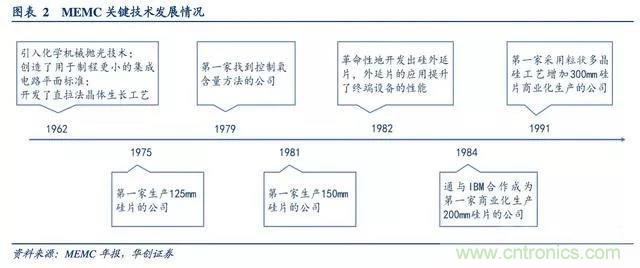

MEMC曾是美国在全球硅片领域的杰出代表,该公司由孟山都化学公司创立于1959年,从事用于晶体管和整流器的高纯硅片生产。

MEMC技术实力强大,在硅片平整度、化学机械抛光和零位错晶体技术方面均在业内领先,部分研发成果到21世纪仍被奉为行业标准。可以说,近60年来,MEMC都是半导体硅片设计和开发的先驱。

随着日本半导体产业的崛起,很多日本企业在半导体领域超过了美国企业。1985年,半导体行业景气下滑,硅片价格下滑,日本硅片厂商通过降价竞争市场份额,1985-1987年MEMC连续三年亏损,孟山都化学于1989年剥离了半导体硅片业务,将其转卖给HulsAG。被转让之后,MEMC仍然保持着行业创新者的地位,并积极拓展在韩国和欧洲区域的业务。

1995年,MEMC首发上市。1997年行业再遇寒冬,亚洲金融危机导致电子产品需求减少,日本硅片厂商降价以支撑需求,同时日元对美元汇率下跌,多重因素叠加导致MEMC业绩连续下滑。

2001年伴随互联网泡沫破裂,行业跌入谷底,MEMC母公司VEBAAG与VIAG战略重组,合并为E.ONAG,聚焦能源及特殊化学品,剥离其他非核心主业,亏损多年的MEMC因此被转卖给TexasPacific集团,Texas对MEMC进行了债务重组。2002年行业景气自谷底回升,MEMC业绩开始好转。

2006年,MEMC正式切入太阳能领域。2009年MEMC收购SunEdison,以参与太阳能电站开发、清洁能源商业化生产,并为太阳能和半导体行业提供硅片产品。MEMC更名为SunEdison。

2013年,SunEdison将其半导体子公司SEMI分拆上市,将出售半导体子公司股份的收益用于太阳能发电厂的建设,聚焦光伏业务。2017年,SEMI被环球晶圆以6.83亿美元的价格收购。

日本—硅片企业随本国电子工业崛起而发展壮大

上世纪50年代,日本引入晶体管技术,半导体工业逐步崛起。1954-1969年是日本半导体硅材料发展起步阶段,应用领域从整流器、二极管延伸至晶体管和集成电路,日本一方面引入国外先进技术,一方面专注本国技术开发研究,涌现了一批诸如大阪钛、制造、日窒电子化学、日本金属电子、信越化学等从事硅材料开发的企业。

1985年以后,日本钢铁企业开始进入半导体硅行业,新日铁公司成立了日铁电子公司,川崎制铁公司、日本钢管公司先后收购了美国NBK硅片公司和大西方硅公司。部分企业后期通过整合半导体业务形成了SUMCO和信越化学两大日本硅材料巨头。

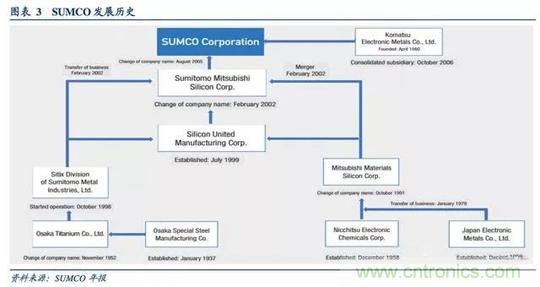

SUMCO:1952年大阪钛制造公司成立,1973年大阪钛制造公司与住友金属工业合资建立九州电子金属公司,从事硅片加工业务,引入西门子公司的区熔技术及设备,同年小松电子金属出资建立专门从事硅片加工的九州小松电子金属公司。

1978年日本电子金属公司的硅材料业务移交至日本硅材料公司,也就是后来的三菱硅材料株式会社。

1999年,住友金属工业株式会社、三菱材料株式会社和三菱硅材料株式会社合资成立了具有300mm硅片生产能力的硅晶圆联合制作所,2002年从住友金属工业公司收购硅片业务,并与三菱材料硅业公司合并,2005年正式更名为SUMCO。2006年SUMCO收购日本小松金属制作所后,市场份额进一步扩大。

信越化工:信越化工是全球最大的有机硅供应商,除硅片外,还供应聚氯乙烯、特种化学品、稀土磁体、金属硅等多种有机硅材料。

ShinEtsu成立于1926年,二战后美国有机硅产品进入日本市场,日本学术界掀起对有机硅的基础研究,上世纪50年代,东芝与信越化学相继完成有机硅开发的单体模型试验,逐步向工业化过渡。

1970年,信越化工建立了直江津硅片加工厂,1973年建立马来西亚硅片厂,由信越化工提供单晶硅,硅片大部分出口至美国。

1979年,信越化学收购美国道科宁在信越半导体45%的股权,并在美国设立信越-美国公司加工硅片。

1999年,信越化工并购了Hitachi的硅片业务,份额进一步提升。2001年实现了300mm硅片的商业化生产。

以开发VLSI为契机,日本IC产业逐步实现设备与材料的国产替代:日本半导体产业的崛起离不开政府的大力支持,VSLI项目启动之初,日本IC工业仍然依靠从美国、欧洲进口设备,国产化设备占比不到30%,后期随着项目推进而逐步转向国产设备和材料,通过芯片企业与相关设备生产企业配合,共同研发,形成制造和设备生产技术的良性融合,在使用过程中及时反馈设备使用情况,共同制定设备改进方案,有效促进了高性能生产设备的研发进程,到项目结束时,日本半导体设备国产化率已经超过50%。

这一过程中,日本逐步构筑了“材料-晶圆-设备-制造”等环节的完整的IC产业链条,并培育了诸如尼康、佳能等光刻机设备厂商以及SUMCO、信越化工等一批硅材料企业。日本已成为全球最大的半导体材料输出地,硅片全球市占率53%。

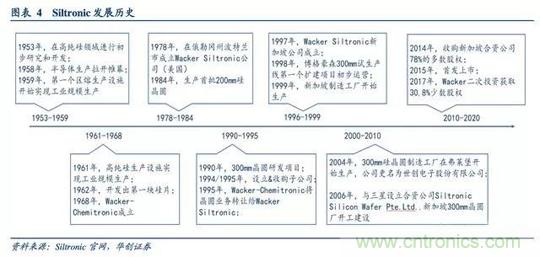

欧洲—传统工业发源地,功率及车用半导体一枝独秀

欧洲素来在汽车工业和机械工程领域具有明显优势,这一终端优势培育了欧洲在功率半导体和车用半导体领域的强大竞争力,英飞凌、恩智浦、意法半导体在全球IDM厂商中始终排名靠前。这样的产业背景孕育了全球第三大硅片企业——世创电子。

韩国—赶超日本,存储业务一骑绝尘

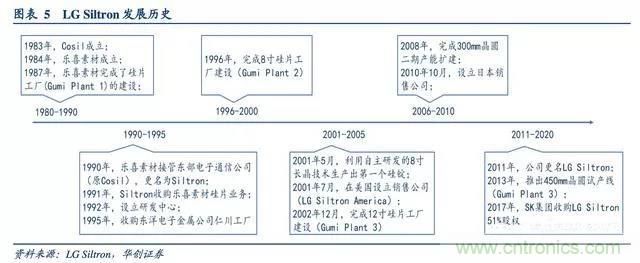

上世纪80年代中后期,韩国存储业务开始赶超日本,作为韩国唯一一家本土半导体硅片生产商,LGSiltron诞生于1983年,是LG集团下专门制造半导体硅片的企业,2017年LGSiltron被SK集团收购,公司更名为SKSiltron,成为全球第五大硅片企业。

半导体国产化项目推动韩国设备与材料本土化进程:上世纪90年代,韩国半导体设备及原材料国产化程度极低,90%的设备依赖于进口,其中日本设备占比达到50%,光刻机、扩散炉、化学气相沉积设备、离子注入设备、溅射装置均依赖进口。

包括树脂、硅片、引线框架、光刻胶、化学气体等在内的原材料国产化率仅为32%。在半导体国产化项目的推动下,到1997年韩国半导体工业的原材料国产化率达到50%,设备国产化占比达到15%。

中国台湾地区—借力商业模式变革,称霸代工产业

与日韩半导体产业依靠存储业迅速崛起不同,中国台湾抓住半导体产业商业模式变革的历史机遇,以代工模式在全球半导体产业链中占据一席之地。

成立于1987年的台积电已发展成为全球第一大晶圆代工厂,2018年其在全球代工领域市占率达到52%。

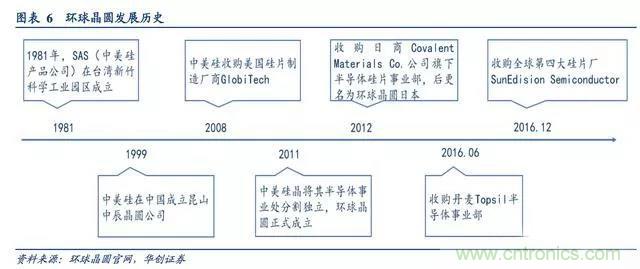

1981年,中美硅集团在台湾新竹科学工业园区成立,2011年将半导体事业部分拆,环球晶圆正式成立,成立以来环球晶圆分别进行了几次重大收购,包括收购美国硅片制造商GlobiTech、CovalentMaterials(原ToshibaCeramics)、丹麦Topsil半导体事业、SunEdisonSemiconductor。

通过多次收购,环球晶圆完善了自身产品线、扩大了业务覆盖范围、进一步丰富优质客户资源,2018年环球晶圆市占率14%,为全球第四大硅片厂商。

回顾硅片行业变迁历史,我们发现,全球硅片市场跟随下游半导体产业崛起而发展。

在全球产业分工趋势逐步加深的背景下,半导体产业链形成美国以IC设计、IDM为主,欧洲专注半导体细分领域IDM、亚洲以制造为主的分布形态。

半导体产业以欧美为发端,日韩、台湾地区逐步崛起,与之相伴的是对应区域上游半导体材料厂商的发展壮大,美国诞生了MEMC,欧洲诞生了世创电子,日本诞生了SUMCO和ShinEtsu,韩国诞生了SKSiltron,台湾地区则诞生了环球晶圆。

下游崛起为孕育上游本土化的材料企业创造了优沃土壤,究其原因在于,一方面,产业链配套能力是一国半导体产业保证稳定的上游供应、保持持续竞争力、不断向高端发展的重要条件;另一方面,制造业邻近下游需求的空间分布,能够降低生产成本、促进产品开发合作、缩短供货周期、及时响应客户需求。

乘东风,我国大陆硅片市场迎发展良机:在半导体产业转移和国产化政策的驱动下,大陆市场已具备培育本土硅片厂商的条件,随着5G时代启幕,行业即将迎来景气向上周期,叠加政策扶持,为大陆本土硅片企业发展壮大营造了良好的产业环境和难得的国产化窗口期。

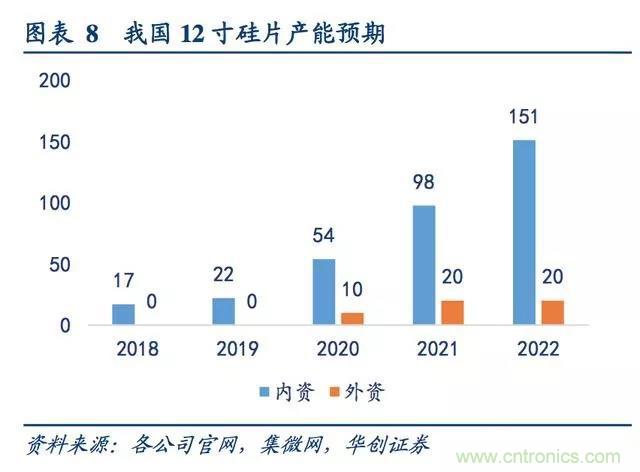

随着产能逐步落地,国产12寸和8寸硅片在全球市占率有望提升:从目前掌握的扩产信息看,前五大厂商扩产主要集中在12寸领域。

SUMCO宣布将300mm硅片产能提高11万片/月,Siltronic将在现有产能基础上增加7万片/月产能,环球晶圆将依据客户确认的长约订单,在韩国扩充15万片/月的300mm硅片产能;SKSiltron将投资3.7亿美元用于扩充Gumi工厂产能,信越化工尚未公布扩产计划,五大硅片厂商合计新开出产能有望超过60万片/月。根据我国大陆已投和在建产线预计,到2020年12寸硅片厂将新增产能154万片/月至171万片/月,其中内资产能增加134万片/月。

8寸硅片领域,据SEMI预测,2019-2022年全球8寸晶圆产量预计将增加70万片/月,推升全球8寸晶圆厂产能接近650万片/月。

海外五大硅片厂商对8寸硅片扩产态度保守,未来8寸硅片供给增量将主要来自于我国大陆。

大陆在建8寸硅片产线大部分自2017年以后开始建设,到2020年,8寸硅片产能有望增加106万片/月,其中内资和外资分别增加58万片/月和48万片/月,全球硅片供给将转为过剩。假设国产硅片有效产能占比60%,则到2022年,大陆12寸硅片产能在全球产能中的占比将提升至10%以上,8寸产能占比有望提升至接近20%。

总结:硅片市场景气周期开启叠加半导体产业转移,我国硅片行业乘风起航

全球半导体产业正处于新一轮景气周期开启前夜,作为核心主材的半导体硅片需求有望得到强劲支撑。

制造业随制造业转移,中国大陆将成为承接第三次半导体产业转移最具潜力的市场。

紧邻终端消费市场有助于制造厂商保持成本和供应竞争力,半导体制造业集聚的欧洲、日本、韩国和台湾地区,均孕育了极具代表性的本土硅片厂商。

大陆半导体制造业尚处于起步阶段,晶圆代工厂和存储厂规模尚小,面临技术差距、良率和成本等诸多问题,在产业链博弈中尚处于劣势地位,硅片厂商本土化已成为我国构筑半导体产业链配套能力的关键。

我们认为,无论是产业发展趋势还是保证原材料自主供应的要求,我国都将诞生一批本土化的硅片厂商,国产硅片有望步入黄金成长期。