【导读】2018年全球半导体测试设备市场空间约54亿美元,随着下游半导体产业增速下滑,2019年测试设备市场或略微下滑。测试机份额最大,约占近70%。分选机与探针台市场空间近似,约各占测试设备总市场空间15-16%。SOC测试机为市场空间最大的测试设备种类,近年来存储器测试机增长较快。

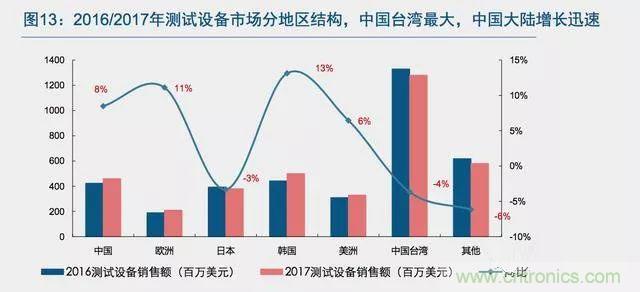

测试设备市场的地区结构,中国大陆市场增长迅速。中国台湾地区封测产业发达,为全球最大测试设备市场,占全球市场超过30%。日本、韩国市场与中国市场体量近似,东南亚也是一个较大市场。

中国大陆测试设备市场约占全球10-15%,增长迅速,2018年市场空间或达近8亿美元,预计随着中国半导体产业的发展,未来市场空间有望进一步增大。

测试机市场空间,18年约30-33亿美元

2018年全球测试机市场空间约30-33亿美元,与2017年持平,随着下游半导体产业增速下滑,2019年测试机市场或略微下滑。中国大陆占测试设备市场约10-15%,测试机市场空间或达近5亿美元。未来SOC市场有望持平,Memory测试强劲增长,模拟测试逐渐增长。

测试机市场呈现寡头垄断,加速整合

泰瑞达和爱德万为测试机市场双巨头,高端SOC和Memory测试机市场呈垄断态势。模拟测试市场相对较小,科利登份额较多

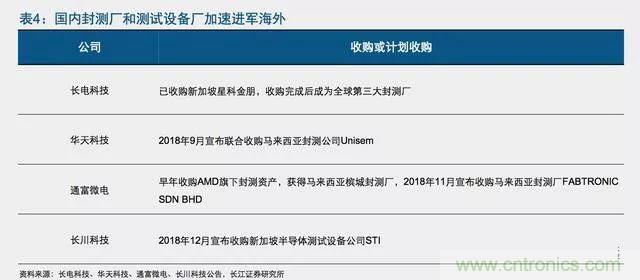

2018年美国Cohu收购Xcerra,长川科技公告计划收购新加坡分选机公司STI,测试设备市场加速整合

国产测试机北京华峰和长川科技的测试机主要集中在模拟测试市场,SOC测试机正在研发中。

国产测试机北京华峰和长川科技的测试机主要集中在模拟测试市场,SOC测试机正在研发中。

分选机与探针台市场空间

2018年分选机市场空间约8~9亿美元,中国大陆市场空间约6~9亿人民币。

分选机技术壁垒比测试机和探针台稍低,竞争格局相对比较分散,国产设备有较强成本和价格优势。

2017年长川科技分选机销售额约9548万,在中国大陆市场占比或已超过10%。

2018年探针台市场空间约8~9亿美元,中国大陆市场空间约6~9亿人民币。

探针台技术壁垒较高,东京电子和东京精密占全球大部分份额。

深圳矽电有12寸全自动探针台产品在售,此外长川科技正在研发探针台。

▌ 需求趋势: 19年下旬需求或企稳回升

测试设备需求影响因素:芯片量和复杂度

影响测试设备需求的四大因素包括下游芯片需求、芯片复杂度、半导体产业转移和测试的并行度。

核心影响因素:

● 芯片需求(下游景气度)——量

● 芯片复杂度——测试时间

近年来,测试机性能提升迅速,设备需求受下游景气度影响较为显著。

芯片复杂度攀升,拉动测试设备需求

芯片复杂度快速提升

晶圆厂工艺制程逐年进步,芯片单位面积晶体管数量快速上升

手机、通信、蓝牙、电脑处理器、显卡、AI等各种类型芯片快速更新迭代,复杂度攀升

芯片复杂度提升,使测试单颗芯片的时间更长,拉动了测试设备需求

下游景气波动或影响测试设备需求,19年下旬或企稳回升

测试设备行业与半导体产业景气度同周期,2019年半导体行业增速下滑,行业周期趋顶,对芯片的需求或放缓,测试设备或将受一定影响

2019年下旬开始,受5G、AI、汽车电子等需求拉动,芯片需求增速或将企稳回升,拉动测试设备需求

封测厂和测试设备厂加速进军海外,,营造新增长点

芯片封测地通常被认为是芯片原产地,受中美贸易摩擦影响,在中国封测的芯片到美国将有被征关税可能

国内封测厂加速向海外低成本地区布局

国产测试设备公司长川科技计划收购新加坡测试设备公司STI,进军东南亚、中国台湾和日本封测设备市场,或将营造新增长点

国产替代进行时

各种半导体设备中,测试设备技术难度稍低,更易实现国产替代。

目前在分选机和模拟测试设备等技术难度稍低的领域,已实现部分国产替代,但在中高端测试机和探针台领域,与国外巨头尚有较大差距。

目前以北京华峰和长川科技为代表的国产测试设备公司正持续加大投入研发,并进军海外市场,逐步积累技术,并扩大自身体量,或将率先实现国产替代,成长性凸显。

推荐阅读: