【导读】从国内到国际市场,半导体行业在今年都经历了上半年热火朝天、下半年寒风刺骨的两重境遇;国际局势错综复杂,在“近十年最糟糕一年”的2019,全球半导体行业并购的趋势又将如何?本文试以PEST分析略呈愚见。

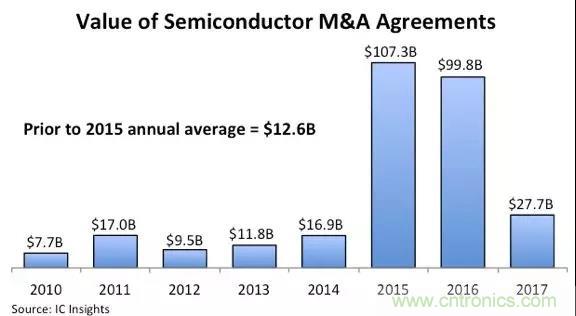

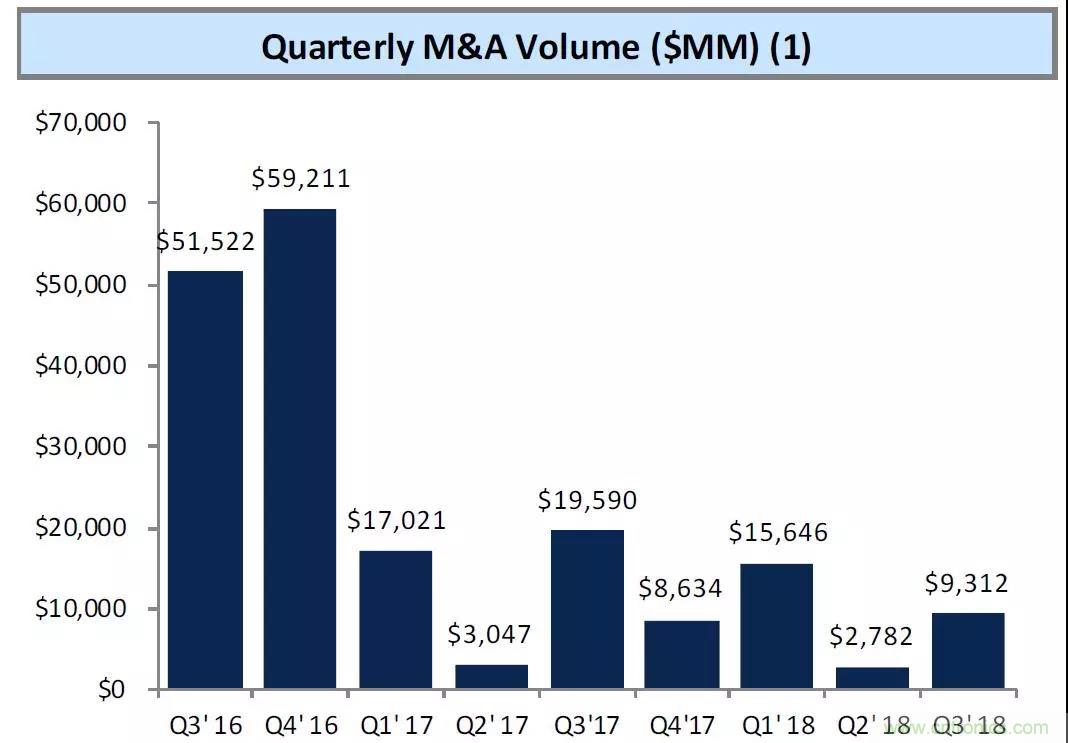

在2015和2016的巅峰之后,因为国际间政府审查严苛等直接原因,全球半导体并购从数量到个案金额都迅速下降。梳理2018全年发生的半导体M&A投资案,鲜少超过100亿美元,基本延续了2017年的态势。从国内到国际市场,半导体行业在今年都经历了上半年热火朝天、下半年寒风刺骨的两重境遇;国际局势错综复杂,在“近十年最糟糕一年”的2019,全球半导体行业并购的趋势又将如何?本文试以PEST分析略呈愚见。

Figure 1 半导体收并购案协议总金额(2010-2017),来源:IC Insights

Figure 2 半导体收并购案协议总金额(2016Q3-2018Q3),来源:Capital IQ

一、政治因素(贸易限制、税收政策)

出于政治考量以对垄断和国家安全的担忧,两起引人注目的高额并购案在2018年皆宣告流产:博通以1300亿美元巨额收购高通的邀约被美国政府一纸禁令否决,高通收购NXP的440亿大单美元也未获中国政府审批。与此同时,先后有华灿光电收购MEMSIC、闻泰科技收购Nexperia、华创收购Akrion等多宗我国企业主导的跨境半导体收购案,一时间舆论媒体纷纷打出“海外并购标杆”、“CFIUS审批首例”等字眼,群情激动。事实上,这几起收购案都不是由我境内半导体企业直接出面完成的,其中或历时多年曲线部署,或经过周密且繁复的资本运作,或借境外子甚至孙公司之手,等等方式,才终得见顺利交割的曙光。道阻且长,欣喜固然,之余更应当低调地将成功经验运用光大才是。

未来无论中美贸易摩擦是否确能缓和,在半导体产业已经被各国明确为战略领域的前提下,美国对于中国的投资限制和技术封锁必将持续。除美国以外,多国已显保护主义抬头之势,国际间并购案受到的阻力必将更强;一国之内的并购虽然对于国内是集中资源、增强竞争力的模式,乐见其成,但对于别国却是潜在威胁,仍可能面临他国政府以反垄断审查等为形式的阻挠。因此,未来全球半导体并购的个案规模将极大可能受到限制。

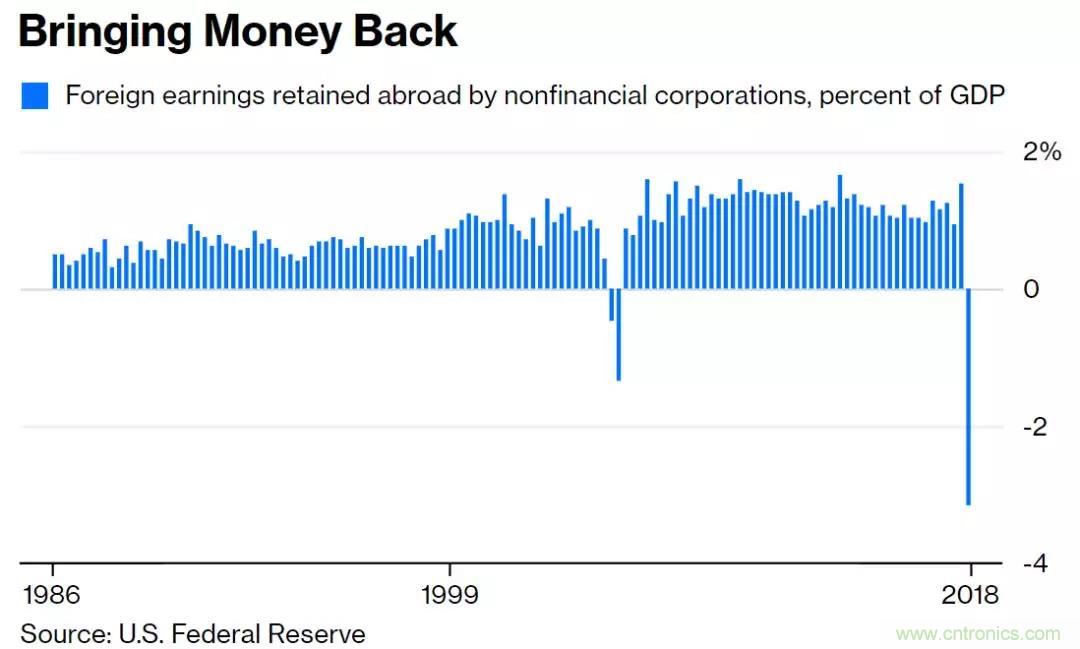

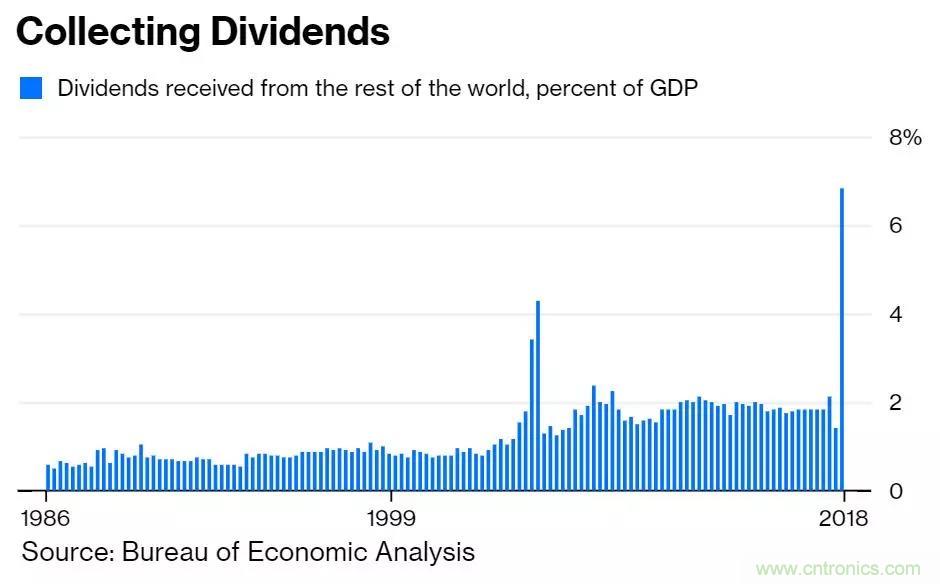

美国自2018年1月开始实施“30年以来规模最大”的税改,英、德、法等欧洲多国更是早于美国实际启动前就表态减税并推进落实,日本则进一步加快了进行中的减税步伐,此外,新兴市场国家如印度、阿根廷等也公布了减税计划。针对企业的税收得到不同程度的减免。以美国为例,不仅企业税率下调至21%,还大幅取消了对海外回流利润的征税——对海外回流的现金只一次性征税15.5%,对其他回流资产征税8%。此举吸引了大量留存在海外的利润回流美国,仅2018年1季度,从海外回流美国的股息红利于高达3400亿美元,创纪录高位。

Figure 3 美国非金融企业在海外留存的利润占GDP比例,来源:U.S. Federal Reserve

Figure 4 从海外回流美国的股息红利占GDP比例,来源:U.S. Bureau of Economic Analysis

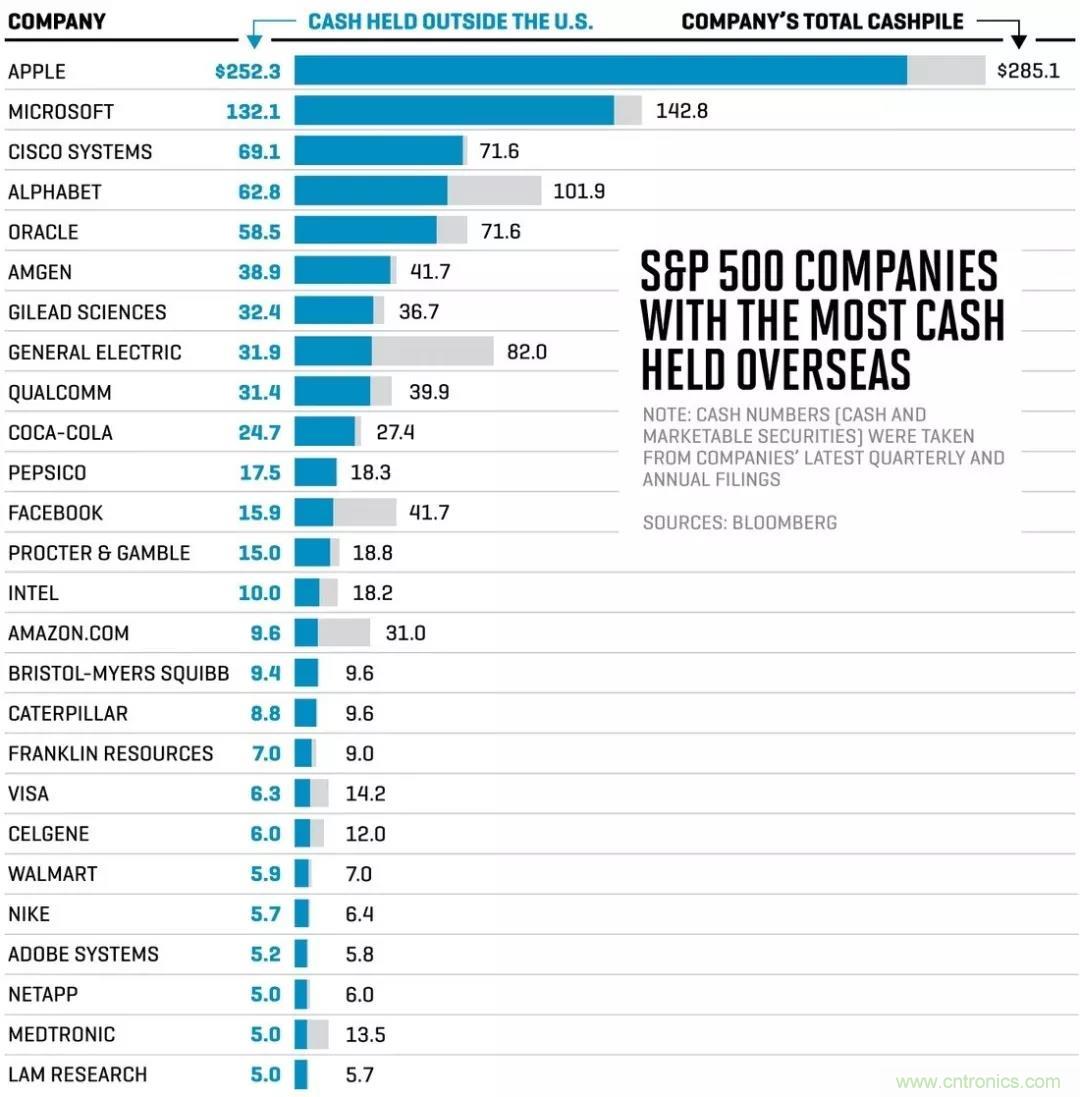

据美国美林银行的调查显示,42%的企业计划将回流现金用于收并购;美联储数据也支持了这一点,非金融企业的资本支出在2018年一季度增长了140亿美元(环比增幅3%)。美国企业在海外的现金分布集中于龙头科技股公司手中,其中尤以电子信息半导体企业为主,如苹果、微软、高通、英特尔等等。半导体产业已然高度集中,巨头多已完成对自身意义重大的收并购,并购标的所剩无几,更进一步的强强整合将极度考验收购方的现金状况。半导体企业手握现金的大量增加,无疑对于未来收并购的开展是一大利好因素。

Figure 5 标普500中拥有海外现金最多的企业,来源:Bloomberg

二、经济因素(经济增长、利率、汇率)

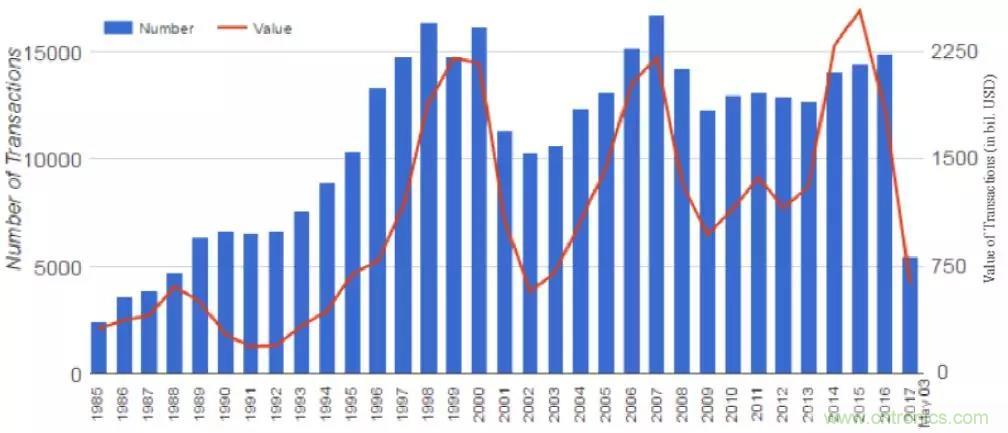

从整体的发展趋势来看,收并购案的数目与金额变化,与宏观经济年景是高度正相关的;同时,因为协议至交易最终完成存在时间差,收并购的颓势要较经济下行晚一些呈现。2018年,从美股三大指数到MSCI新兴市场指数,从各国债券到原油Bitcoin,都价值损失惊人;如果只看市场表现,全球经济正在迈向一场衰退。贸易摩擦风险加剧,美元持续强势,新兴市场货币大幅贬值、不少国家已出现严重金融危机,2019年全球经济放缓基本为定局,各行业要进行大手笔的资本运作,自然会更为审慎。

Figure 6 美国收并购案数目与金额变化曲线(单位:十亿美元,1985-2017Apr),来源:Factset

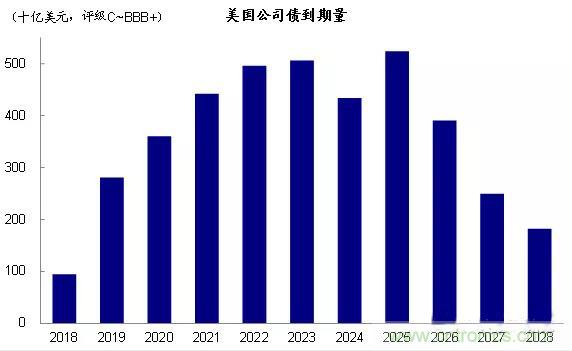

美元已再次进入加息周期,迫于资本外流的压力,各国央行也可能收紧之前的货币宽松政策。半导体是资本高度密集型的产业,业绩不景气的企业对资本、尤其是现金的需求会更胜从前,就将促生收并购的契机。以2018年Microchip收购Microsemi一案为例,合并后,公司资产负债表中的现金依靠新信贷额度与担保债券得到巨大改善,Microsemi先前未偿还的债务也于交易完成时一并结清。未来几年,美国公司债的到期量逐渐攀升,若半导体传统企业不能及时开拓新增长业务,而受困于宏观经济形势,则很可能成为收购待沽标的,喜忧难测。(大胆设想一下,效仿韩国半导体逆周期投资的操作,趁经济低潮期企业估值偏低、银行信贷利率尚低,正是可以大举收购关键企业之际,近日宣布破产的Mapper或是不错的标的)

Figure 7 2018-2028年美国债到期量(十亿美元,评级C~BBB+),来源:中金公司

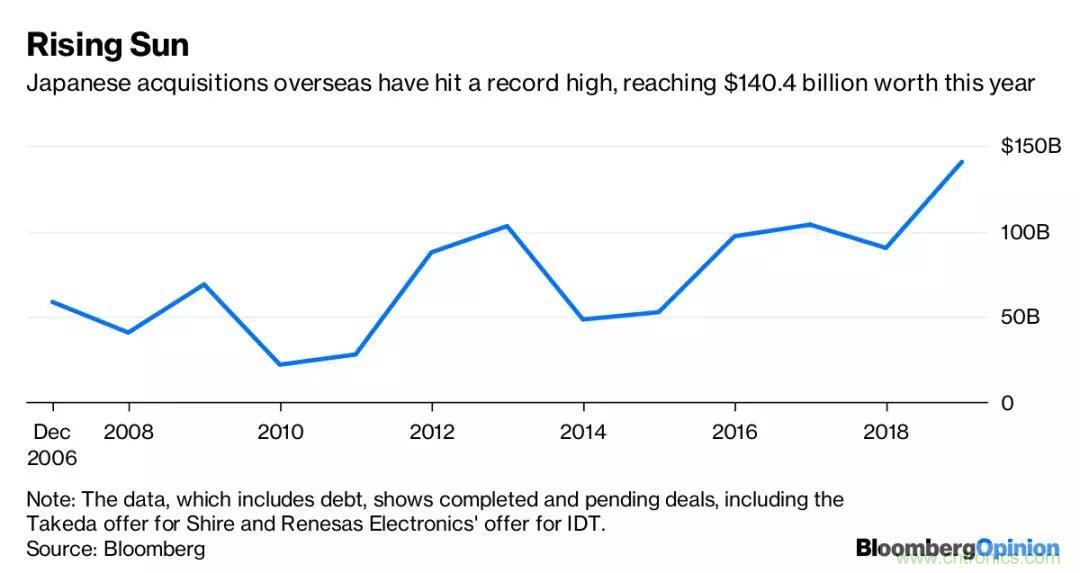

美元走强从另一方面也将推动半导体收并购:美元对欧元等其它货币的汇率一再上升,无形中令美国半导体企业跨境收购的资本实力增强。与之类似,日元作为避险货币,在经济不确定期会兑美元升值,这一态势在2018年日本半导体企业频频海外收购以复兴本土电子产业的计划中,也起到了推波助澜的作用。当然,如果预期本国货币会持续走跌,尽早采取海外投资的方式增值,对于提振产业收购也不失为无心插柳之举。

Figure 8 2018年日本海外收购高达1404亿美元,来源:Bloomberg

三、社会因素(文化观点、人口成长)

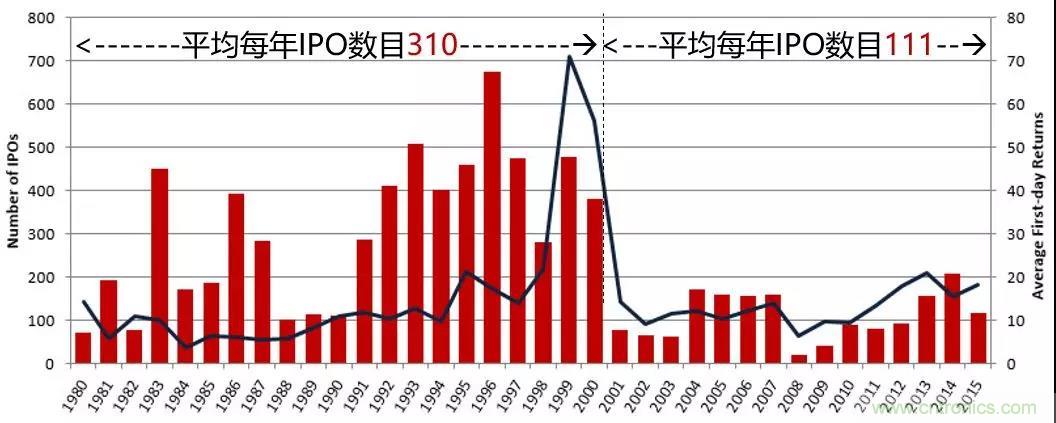

IPO上市或被收购是创业公司实现流动性的两种机制,与之相关在创业文化上一直存有两种观点:一者往往视卖公司为失败,一定要持久保有独立经营;另者则更为接受卖公司和连续创业者。例如,深鉴科技被Xilinx收购,国内舆论就曾唏嘘不已。事实上,具体情况具体分析下这两者肯定各有利弊,而一个直观的趋势就是,在高科技领域被收购已成为了相对更为主流的选择。

Figure 9 美国IPO企业数与上市第一天的平均涨幅(1980-2015),来源:Kauffman

半导体企业原本就非常依赖产业生态发展,当前的新技术创业公司,如AI和物联网等领域,多是要赋能传统行业场景,因此存在被传统企业青睐收购的天然特质;其次,随着先进技术节点的推进,半导体领域企业的研发成本与周期(难度)都是迅速增加,商业成功的不确定性大大增加,IPO遥不可及倒不如被收购,整合到强大体系内确保稳健发展来得实际。2018年,英特尔收购了一家成立于2015年、核心团队仅7人的初创公司Vertex.AI——后者专注开发人工智能模型组件,短期内无法独立建立商业模式实现盈利,通过此次收购,英特尔则获得了一支经验丰富的团队和知识产权,可进一步实现边缘计算的灵活深度学习。未来,越来越多类似的技术型初创公司,可能为半导体产业收并购的发展创造亮点。

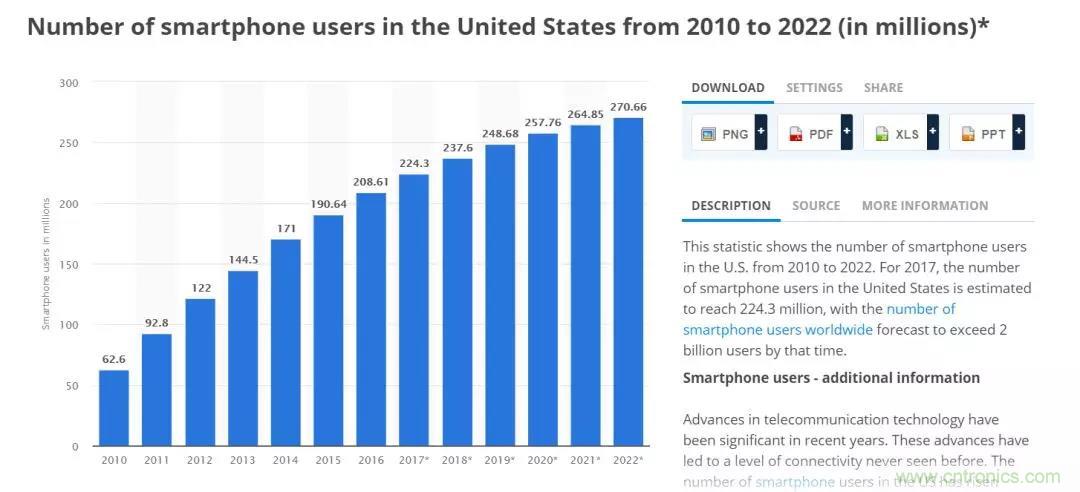

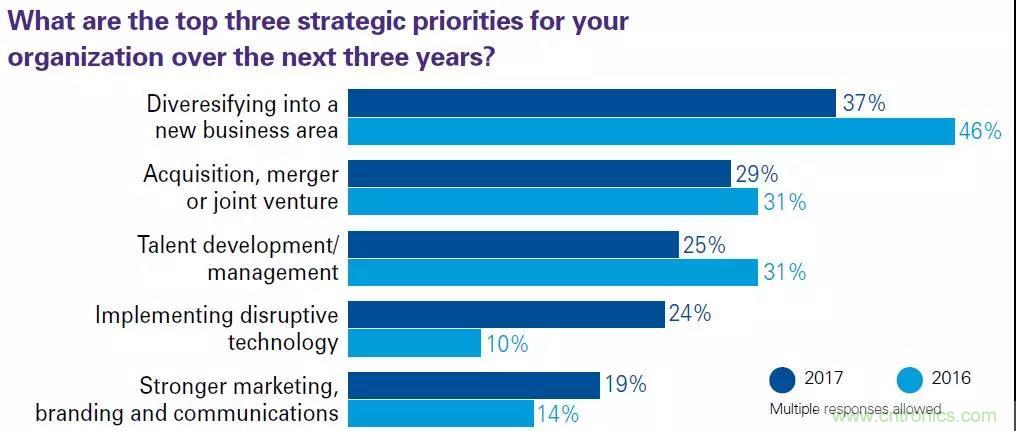

进入2019年后,人口与流量红利褪尽,半导体周期的推动力停顿,需要5G、物联网、AI等新兴行业落地,才能成为下一轮半导体发展引擎。企业在布局新领域、拓展公司业务多样化时,收并购通常是首要考虑的方式——据毕马威一项调查表明,相当数量的半导体企业,尤其是行业领先者仍然视交易为近期增长的必要条件,以及助力芯片制造商在产业变革中保持领先的重要战略。基于这个因素判断,未来半导体产业的收并购必将持续。

Figure 10 美国 销售至终端用户的智能手机数量(2010-2020),来源:statista

Figure 11半导体企业战略优先级,来源:KPMG Semiconductor Outlook 2018

四、科技因素

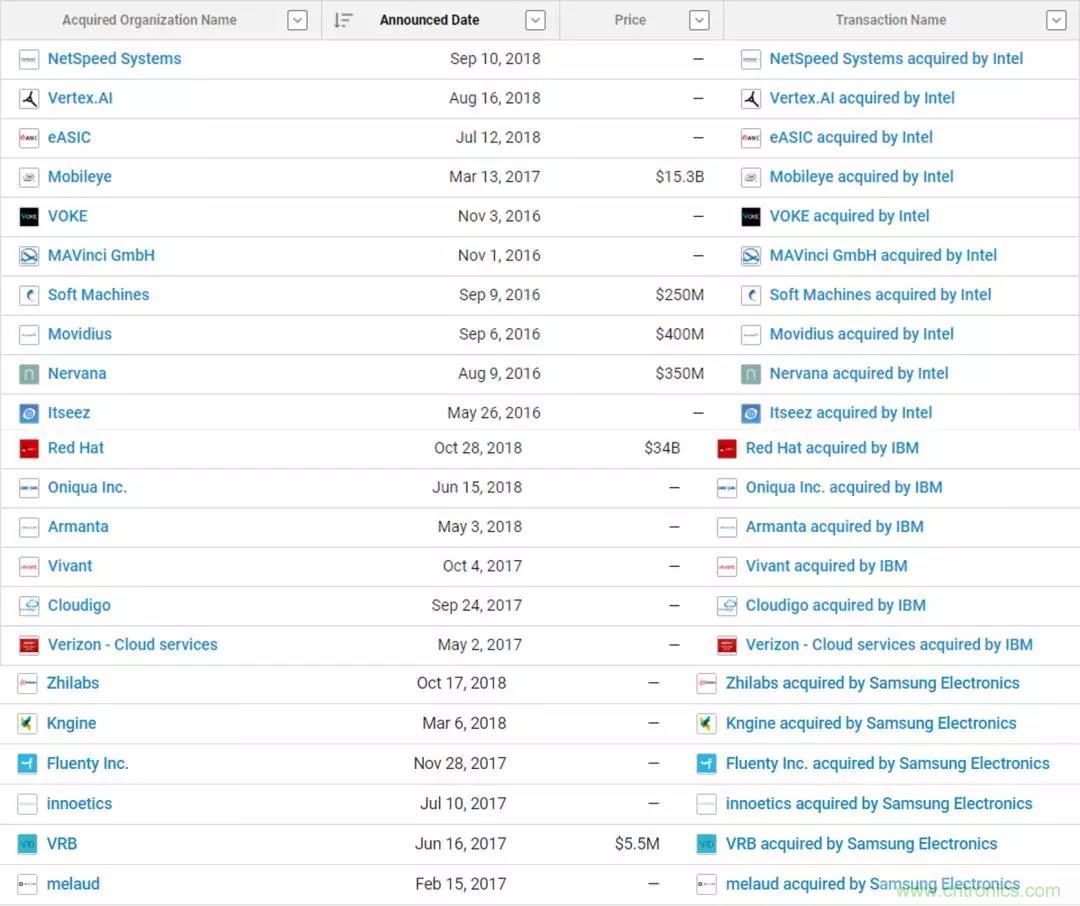

摩尔定律走到尽头,半导体领域寻求新技术发展方向的突破,在Beyond CMOS路径上,新架构、新材料和新工艺的重要性日益凸显,新技术不断发展并以惊人的速度出现,传统半导体企业及时跟进最快捷的方式就是将成熟团队或企业收编旗下。梳理行业巨头近年的收并购案,也印证了这点。

Figure 12 英特尔、IBM和三星近年主要收购的公司,来源:crunchbase

虽然,受累于宏观政治与经济局势的不确定性,但个人认为:尽管个案规模较难突破,或出于抱团取暖或逆势蓄力或迎来产业新机遇,未来几年预计半导体企业收并购还将有一波浪潮涌现。