【导读】中阶MLCC在Q4已出现价格回落:从国巨月度经营数据看:月度营收在8月和9月达到最高值,10月开始出现环比显著下降,MLCC单月营收最高值为9月,R电阻单月营收最高值在8月预计全球被动元件行业2019年涨价等周期属性淡化,主要增长来源于车载、5G等新应用和高阶产品。

1.电容:MLCC表现亮眼,Q4中阶景气回落,高规产品持续强劲

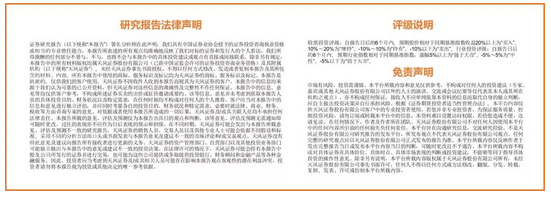

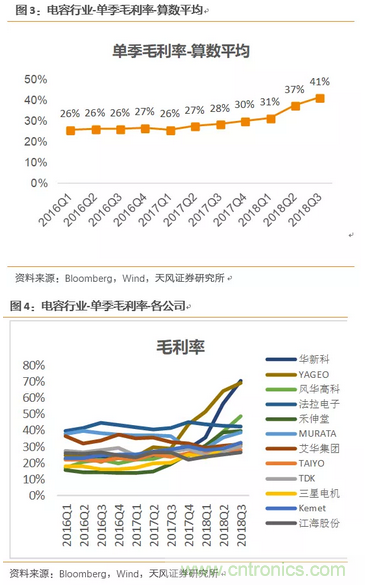

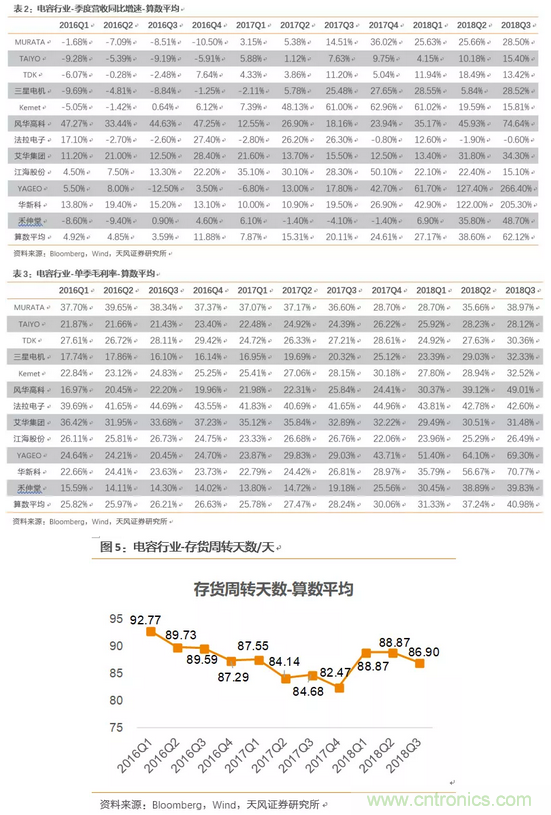

电容行业Q3营收增速持续提高,台湾大陆MLCC供应商增速最高。我们统计测算,电容板块:(1)18Q3单季营收同比增速为62.1%,17Q3增速为20.1%,增速提高42pct,18Q2单季营收同比增速为38.6%,增速提高23.5pct;(2)其中台湾和大陆MLCC供应商增速最高,主要受mlcc持续涨价影响,增速前三为国巨、华新科和风华高科,增速分别为266%、205%、75%。

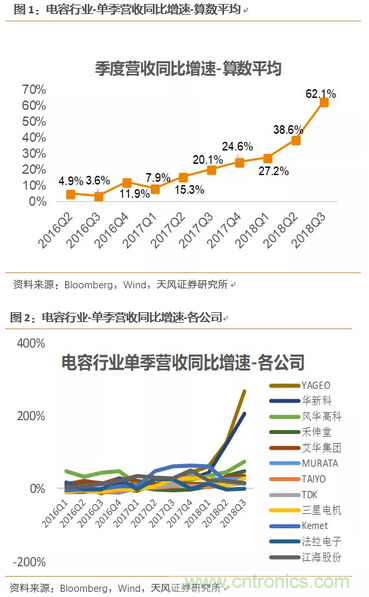

电容行业Q3平均毛利率持续提升,台湾大陆MLCC供应商盈利能力最强。我们统计测算,电容板块:(1)18Q3平均毛利率为41%,同比17Q3毛利率28%,提升13pct,环比18Q2毛利率37%,提升4pct;(2)台湾大陆MLCC供应商毛利率相对更高,主要受中低规格MLCC产品Q3涨价影响,毛利率最高前三名为华新科、国巨和风华高科,Q3单季毛利率分别为70.8%、69.3%、49.0%。

重要指引:(1)高规MLCC需求持续旺盛,日本供应商集体上修业绩指引:Murata/Taiyo/TDK的全年营收增速分别由15.2%上调至17.0%、由6.5%上调至11.1%、由5.4%上调至11.7%;(2)中阶MLCC在Q4已出现价格回落:从国巨月度经营数据看:月度营收在8月和9月达到最高值,10月开始出现环比显著下降,MLCC单月营收最高值为9月,R电阻单月营收最高值在8月,(3)警惕全球贸易环境变化对终端需求的影响。

2.电感:保持较高增速,车载5G等拉动需求

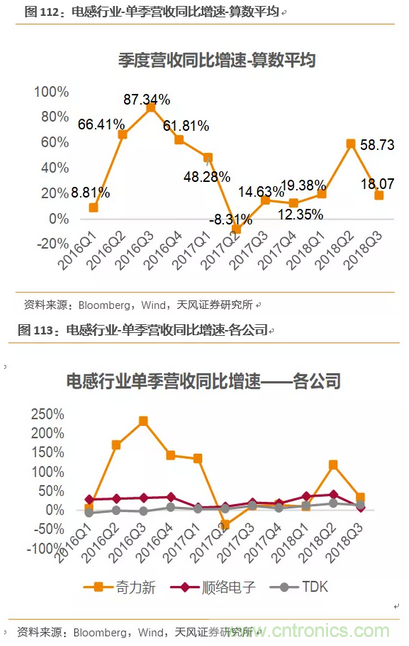

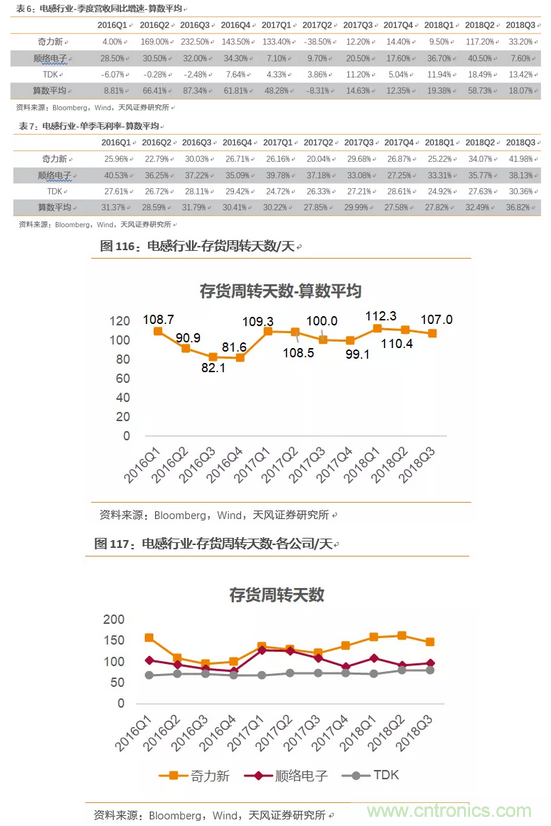

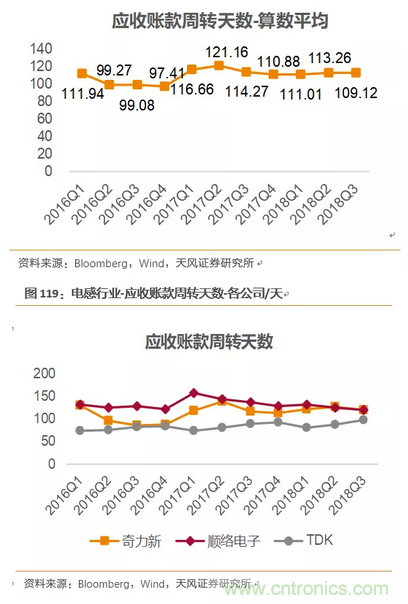

电感行业Q3营收平均增速回归正常水平。我们统计测算,电容板块(统计口径包含奇力新、TDK和顺络电子):(1)18Q3单季营收同比增速为18.1%,17Q3增速为14.6%,增速提高3.5pct,18Q2单季营收同比增速为58.7%,增速下降40.1pct。(2)单季营收增速从高到底排序分别为奇力新、TDK和顺络电子,单季营收增速分别为33%、13%、8%。

电感行业Q3平均毛利率持续提升。我们统计测算,电容板块:(1)18Q3平均毛利率为36.8%,同比17Q3毛利率30.0%,提升6.8pct,环比18Q2毛利率32.5%,提升4.3pct;(2)毛利率从高到低排序为奇力新、顺络电子和TDK,Q3单季毛利率分别为42%、38%、30%。

重要指引:TDK,(1)预计2018年营收14200亿日元,全年营收同比增速上调由5.4%至11.7%,(2)预计2019年下游需求同比增长的领域有:汽车市场和智能手机等。

3.投资建议

我们预计全球被动元件行业2019年涨价等周期属性淡化,主要增长来源于车载、5G等新应用和高阶产品的结构性机会,A股推荐顺络电子,关注法拉电子、洁美科技、火炬电子、艾华集团等,海外建议关注Murata、Taiyo、TDK等标的。

风险提示:全球贸易环境恶化;电子终端需求不及预期;新应用发展速度不及预期等

1. 电容季报分析

1.1. 电容板块汇总

电容行业Q3营收增速持续提高,台湾大陆MLCC供应商增速最高。我们统计测算,电容板块:(1)18Q3单季营收同比增速为62.1%,17Q3增速为20.1%,增速提高42pct,18Q2单季营收同比增速为38.6%,增速提高23.5pct;(2)其中台湾和大陆MLCC供应商增速最高,主要受mlcc持续涨价影响,增速前三为国巨、华新科和风华高科,增速分别为266%、205%、75%。

电容行业Q3平均毛利率持续提升,台湾大陆MLCC供应商盈利能力最强。我们统计测算,电容板块:(1)18Q3平均毛利率为41%,同比17Q3毛利率28%,提升13pct,环比18Q2毛利率37%,提升4pct;(2)台湾大陆MLCC供应商毛利率相对更高,主要受中低规格MLCC产品Q3涨价影响,毛利率最高前三名为华新科、国巨和风华高科,Q3单季毛利率分别为70.8%、69.3%、49.0%。

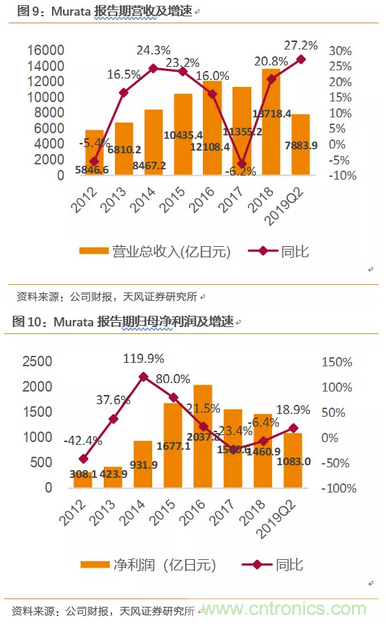

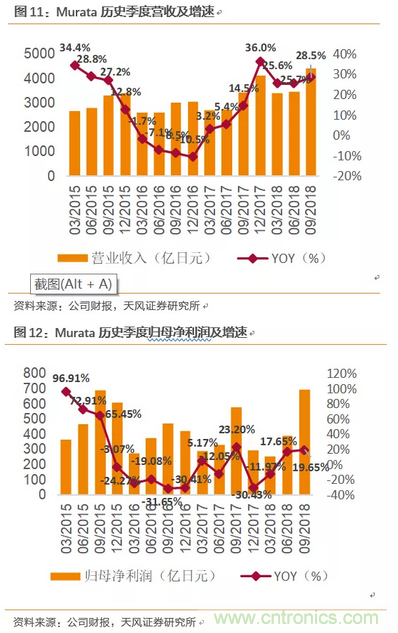

1.2. Murata

根据公司FY19Q2即18/09财报,2019财年前二季度营收7883.94亿日元,同比增长27.2%,归母净利润1083.03亿日元,同比增长18.9%;公司2018年18/09单季度营收4428.86亿日元,同比增长28.5%,归母净利润为693.2亿日元,同比增长19.7%。18/09单季毛利率39.0%,同比去年同期36.6%增长2.4PCT,环比18/06的35.7%增长3.3PCT。

公司18/09营收同比增长主要原因:汽车电子的快速发展、智能手机和pc的高机能化使得电容器需求扩大,特别是主要产品积层陶瓷电容器。

公司收入结构重要变化情况:(1)电容器产品收入同比增长30.9%,(2)压电制品收入同比下降2.5%,主要由于表面波滤波器下游应用智能手机的需求减少、价格下调;(3)通信模块收入同比增长19.0%,受益于树脂叠层底板在高端智能手机的大量应用,(4)电源其他模块收入下降9.2%。

业绩指引:预计2018年营收16200亿日元,全年营收同比增速上调由15.2%至17.0%。

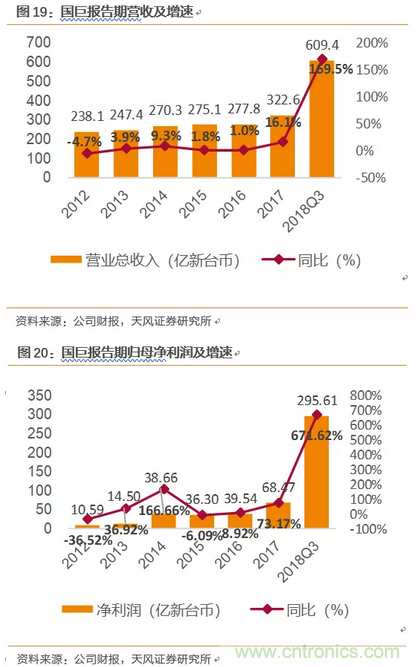

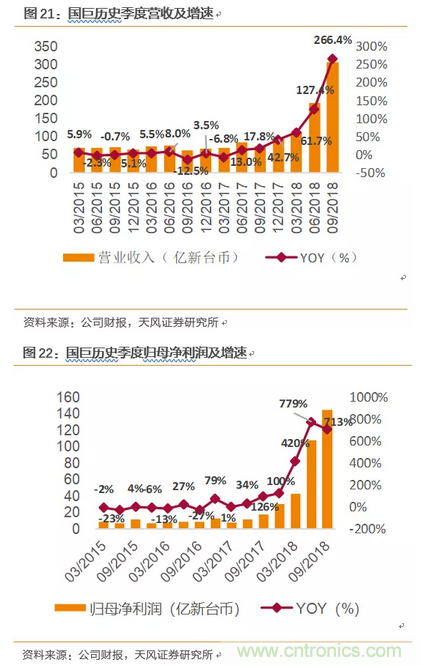

1.3. 国巨

根据公司2018年10月31日Q3财报,国巨2018年前三季度营收609.37亿新台币,同比增长169.5%,归母净利润295.61亿新台币,同比增长671.6%;公司2018年Q3单季度营收306.66亿新台币,同比增长266.4%,归母净利润为145.03亿元,同比增长713.1%。18Q3单季毛利率69.3%,同比去年同期29.0%增长40.3PCT,环比18Q2的64.1%增长5.2PCT。

根据国巨披露月度经营数据看:(1)月度营收在8月和9月达到最高值,分别为106亿和103亿新台币,10月开始月度营收出现环比显著下降,10月和11月营收分别为63亿和54亿新台币,环比增速为-38%和-15%;(2)从收入结构看,公司MLCC产品营收单月最高值为9月64亿新台币,10月为36亿新台币,环比下滑显著,公司R电阻产品单月营收最高值在8月40亿新台币,9月为36亿新台币,开始出现环比下滑。

指引:(1)Q4为被动组件的传统淡季且中美贸易争端扩大,预计大中华区终端客户需求转弱,(2)被动组件的产业结构仍朝良性方向调整,国巨将提高市占率、优化产品组合。

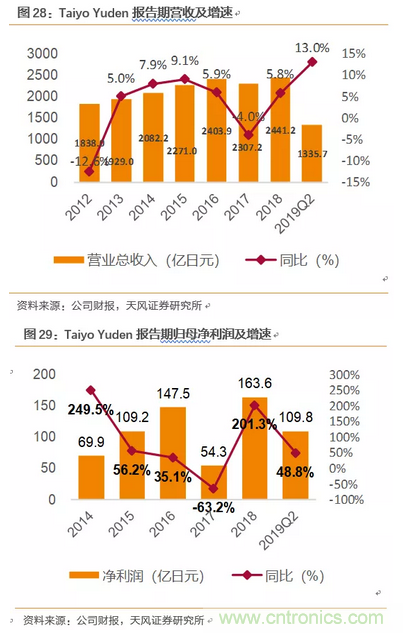

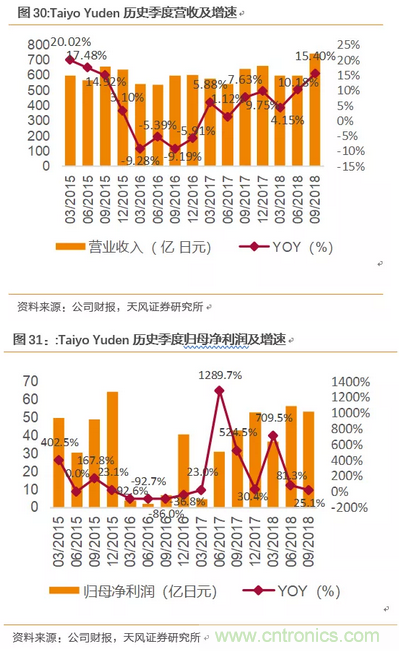

1.4. Taiyo Yuden

根据公司FY19Q2即18/09财报,2019财年前二季度营收1335.65亿日元,同比增长13.0%,归母净利润109.8亿日元,同比增长48.8%;公司2018年Q2单季度营收739.89亿日元,同比增长15.4%,归母净利润为53.35亿日元,同比增长25.1%。18/09单季毛利率28.12%,同比去年同期26.22%增长1.9PCT,环比18/06的28.2%下降0.1 PCT。

公司Q2营收同比增长主要原因:智能手机高功能的持续、汽车电装的电子化、大型高耐压零部件需求的增加使得电容器的销售额大幅扩大。

公司收入结构重要变化情况:(1)电容器产品收入同比增长20.1%,(2)亮度和应用产品收入同期增长4.6%,面向信息设备的销售额比上年同期减少,但面向民生设备、汽车及工业设备的销售额比去年同期增加;(3)复合装置收入减少10.9%,主要由于下游应用电源模块和连接配件内置布线板eomin销售额减少,(4)铝电解电容器、能源装置收入增长265.5%。

指引:(1)公司预计2018年营收2710亿日元,全年营收同比增速上调由6.5%至11.1%;(2)预计2019年下游需求同比增长的领域有:汽车产业和智能手机。

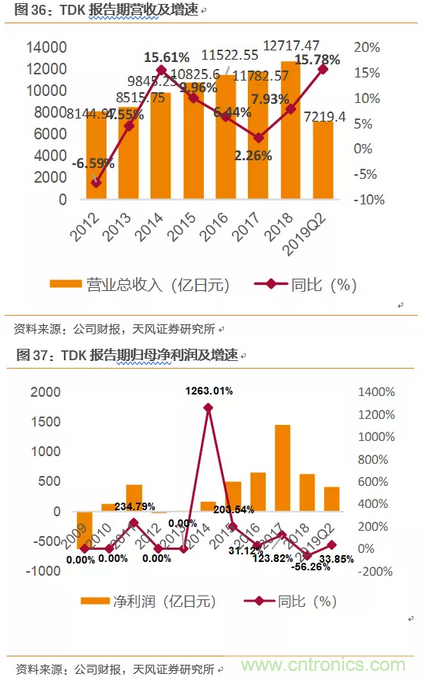

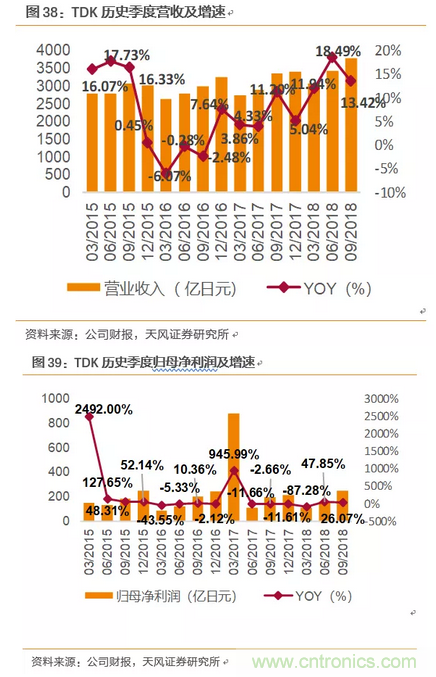

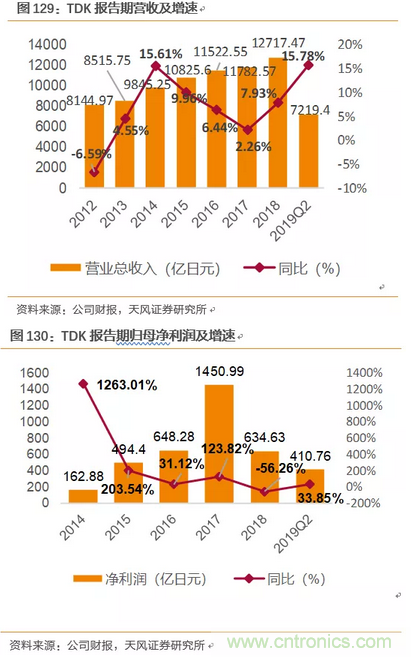

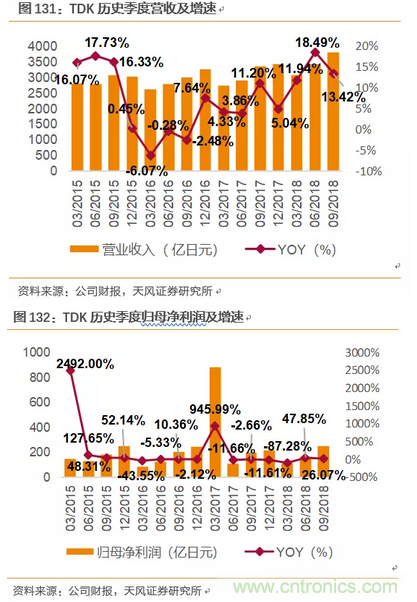

1.5. TDK

根据公司FY19Q2即18/09财报,2019财年前二季度营收7219.4亿日元,同比增长15.8%,归母净利润410.76亿日元,同比增长33.9%;公司18/09单季度营收3788.72亿日元,同比增长13.4%,归母净利润为248.79亿日元,同比增长26.07%。18/09 单季毛利率30.4%,同比去年同期27.2%增长3.2PCT,环比18/06的27.6%增长2.8PCT。

公司Q2营收同比增长主要原因:(1)智能手机领域产量超过上年同期,(2)随着ADAS普及,汽车市场对零部件需求旺盛,(3)硬盘驱动器的生产虽有减少但需求很大。

公司收入结构重要变化情况:(1)电容器产品收入同比增长17.1%、安装器设备收入同比增长6.2%,主要由于由于下游汽车市场和ICT市场需求旺盛,(3)传感器类产品收入同比增长8.2%,主要面向汽车市场,(4)能源类产品收入同比增长28.9%。

指引:(1)公司预计2018年营收14200亿日元,全年营收同比增速上调由5.4%至11.7%,(2)预计2019年下游需求同比增长的领域有:汽车市场和智能手机等。

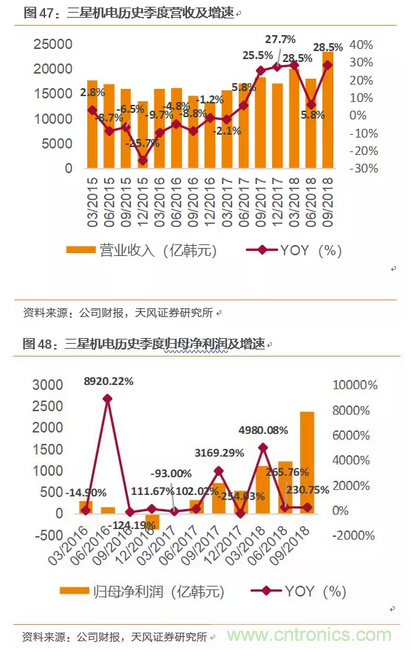

1.6. Samsung Electro-Mechanics

根据公司2018年10月31日Q3财报,2018年前三季度营收61948.43亿韩元,同比增长21.0%,归母净利润4708.55亿韩元,同比增长338.43%;公司2018年Q3单季度营收23662.97亿韩元,同比增长28.5%,归母净利润为2376.77亿韩元,同比增长230.8%。18Q3单季毛利率32.3%,同比去年同期20.3%增长12.0PCT,环比18Q2的29.0%增长3.3PCT。

公司Q2营收同比增长主要原因:(1)主要产品MLCC下游应用中工业、汽车行业需求增长以及海外客户对小型高容电容需求的增长,(2)战略客户旗舰产品的推出使得双摄像机和通信模块的供应增加,(3)中国主要客户需求的增加使得 ois 新型双摄像机销量增加,(4)主要客户推出的新产品使得RF-PCB在OLED和高端主板上的销售增加。

公司收入结构重要变化情况:(1)组件部门收入同比增长69%,下游主要应用是工业、汽车,(2)基板部门的收入同比增长8%,(3)模块部门营收同比增长8%。

指引:(1)中美贸易争端可能导致中国需求减少,但预计MLCC业务将继续保持非常稳固的增长趋势,(2)被动元件在汽车、工业和 it 高端应用方面的需求有望继续增长, 特别是汽车端MLCC,预计将持续出现供应短缺,(3)模块部门需求预计将增长, 特别是多摄像机以及高功能模块,(4)基板部门预计OLED广泛应用会增加对RF-PCB的需求,汽车应用和网络设备会增加对高规格封装基板的需求。

1.7. KEMET

根据公司FY19Q2即18/09财报,2019财年前二季度营收6.77亿美元,同比增长17.6%,归母净利润0.72亿美元,同比下降69.0%;公司18/09单季度20.1%营收3.49亿美元,同比增长15.8%,归母净利润为0.37亿美元,同比增长189.06%。18/09单季毛利率32.52%,同比去年同期28.15%增长4.4PCT,环比18/06的28.94%增长3.6PCT。

公司Q2营收同比增长主要原因:公司主要产品固态电容、薄膜等下游经销商营收增长。

公司收入结构重要变化情况:(1)由于经销商和原始设备制造商销售额的增加,固体电容器净销售额同比增长23.11%,(2)薄膜和铝电解电容销售额同比增长5.48%。

指引:预计FY2019Q3销售额在3.5-3.6亿美元

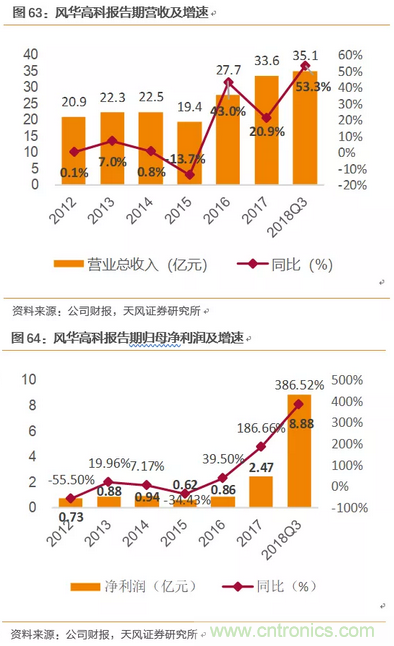

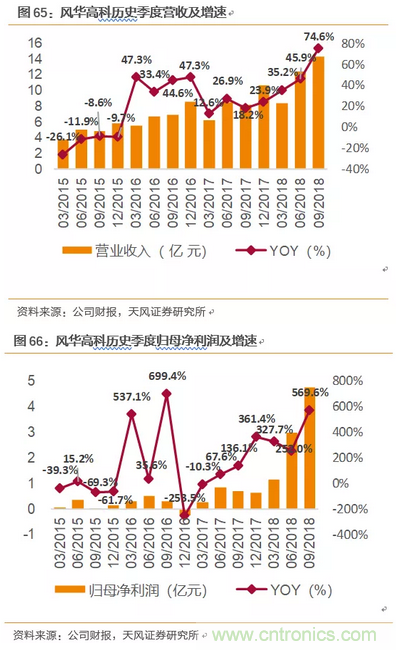

1.8. 风华高科

根据公司2018年10月29日Q3财报,风华高科2018年前三季度营收35.11亿元,同比增长53.3%,归母净利润8.88亿元,同比增长386.5%;公司2018年Q3单季度营收14.3亿元,同比增长74.6%,归母净利润为4.74亿元,同比增长569.6%。18Q3单季毛利率49.0%,同比去年同期25.8%增长23.2PCT,环比18Q2的39.12%增长9.88PCT。

公司Q3营收同比增长主要原因:(1)被动元件市场行情向好,公司主营产品 MLCC、片式电阻器订单增加,产品销量上涨,(2)MLCC市场供给紧缺,短期内供需难以平衡,产品价格上涨,(3)公司于2017年三季度开始持续推进产能扩张,前期投资成效逐步释放。

指引:预计2017年三季报中三个技改扩产项目产能的陆续释放将成为新的收入增长动力。

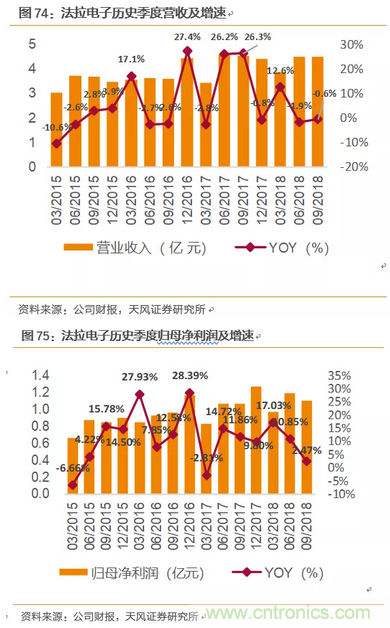

1.9. 法拉电子

根据公司2018年10月31日Q3财报,法拉电子2018年前三季度营收12.89亿元,同比增长2.54%,归母净利润3.25亿元,同比增长9.54%;公司2018年Q3单季度营收4.51亿元,同比下降0.6%,归母净利润为1.10亿元,同比增长2.47%。18Q3单季毛利率42.6%,同比去年同期41.65%增长1.0PCT,环比18Q2的42.78%下降0.2PCT。

公司Q3营收基本持平主要原因:(1)受“531”政策影响,Q3光伏市场需求大幅减少,(2)下游应用领域新能源汽车发展迅速,车用电容需求大幅上升,同时家电也有小幅增长,使得Q3营收基本持平。

指引:(1)公司预计受十三五装机规划上调信号影响,光伏需求于2019年逐步回暖,(2)预计新能源市场需求旺盛。

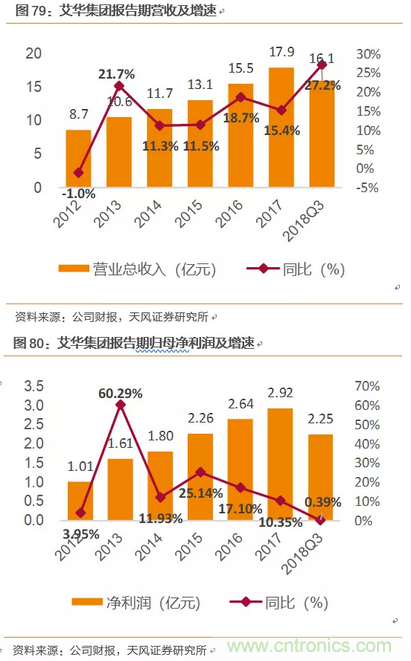

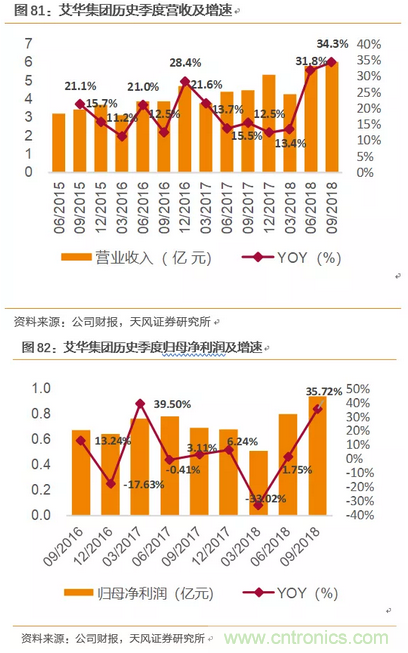

1.10. 艾华集团

根据公司2018年10月29日Q3财报,艾华集团2018年前三季度营收16.1亿元,同比增长27.2%,归母净利润2.25亿元,同比增长0.39%;公司2018年Q3单季度营收6亿元,同比增长34.3%,归母净利润为0.94亿元,同比增长35.7%。18Q3单季毛利率31.48%,同比去年同期32.89%下降1.4PCT,环比18Q2的30.51%增长1.0PCT。

公司Q3业绩同比增长主要原因:(1)公司于新疆成立的控股子公司建成20条中高压化成箔生产线,产能进一步释放,营收稳步增长,(2)在电解铝行业去产能、环保政策趋严的不利因素下,发挥上下游产业链一体化优势,有效降低原材料成本,净利润显著增长。

指引:公司于2018Q1募集资金6.91亿用于电容器扩产、新疆中高压化成箔生产线扩产,预计未来上下游一体化优势更显著。

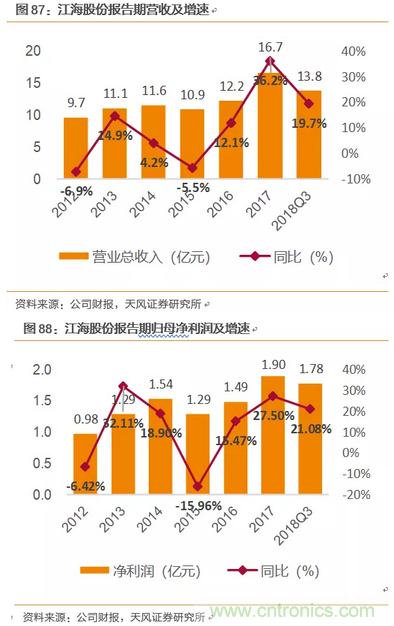

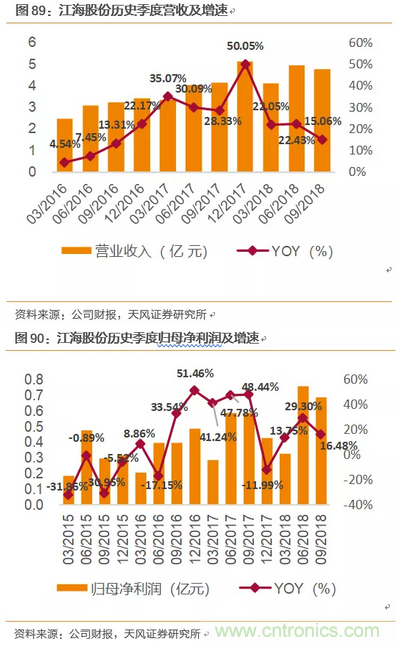

1.11. 江海股份

根据公司2018年10月25日Q3财报,江海股份 2018年前三季度营收13.8亿元,同比增长19.7%,归母净利润1.78亿元,同比增长21.08%;公司2018年Q3单季度营收4.76亿元,同比增长15.1%,归母净利润为0.69亿元,同比增长16.5%。18Q3单季毛利率26.49%,同比去年同期26.76%下降0.3 PCT,环比18Q2的25.29%增长1.2PCT。

指引:(1)公司预计2018Q4净利润0.3-0.9亿元,2018年全年净利润同比增速仍保持30-40%,(2)预计电容器下游需求和上游材料供给趋于稳定,盈利能力得以持续。

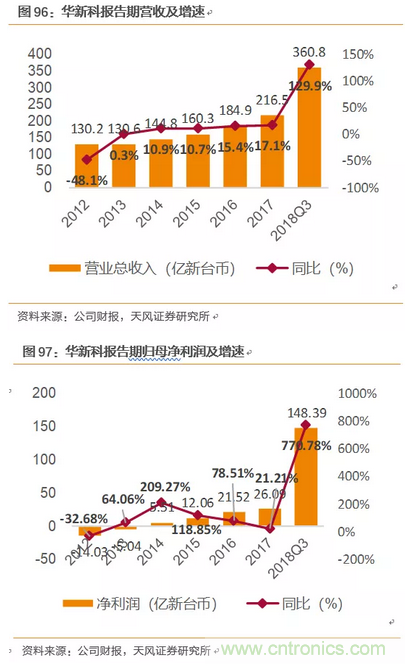

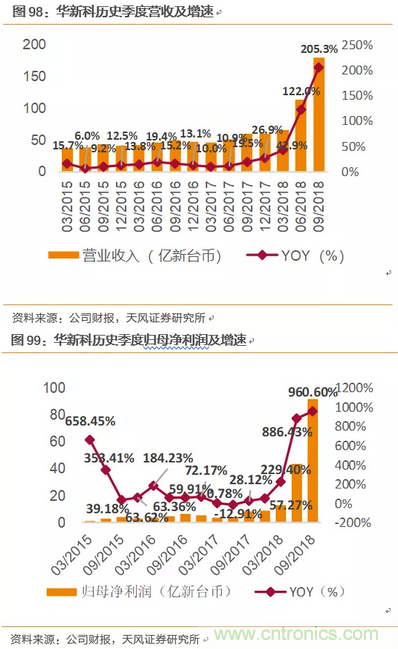

1.12. 华新科

根据公司2018年10月31日Q3财报,华新科 2018年前三季度营收360.8亿新台币,同比增长129.9%,归母净利润148.4亿新台币,同比增长770.8%;公司2018年Q3单季度营收180.5亿新台币,同比增长205.3%,归母净利润为91.62亿新台币,同比增长960.6%。18Q3单季毛利率70.77%,同比去年同期26.8%增长44.0CT,环比18Q2的56.7%增长14.1PCT。

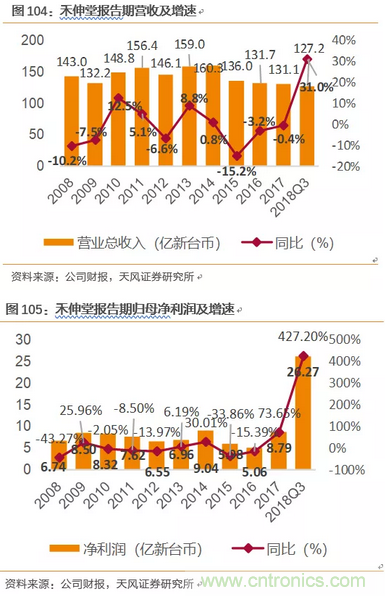

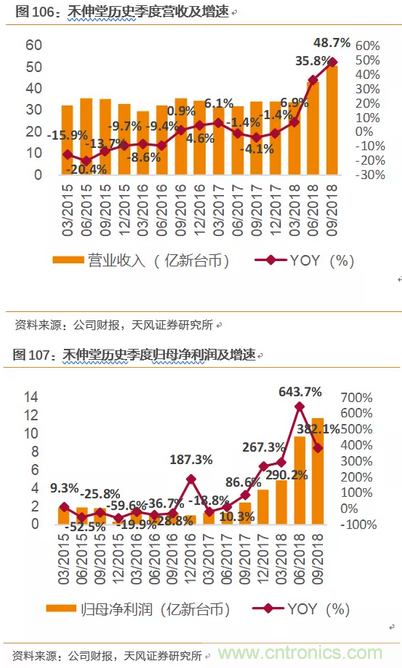

1.13. 禾伸堂

根据公司2018年10月31日Q3财报,禾伸堂 2018年前三季度营收127.2亿新台币,同比增长31%,归母净利润26.27亿新台币,同比增长427.20%;公司2018年Q3单季度营收50.55亿新台币,同比增长48.7%,归母净利润为11.7亿新台币,同比增长382.1%。18Q3单季毛利率39.8%,同比去年同期19.2%增长20.6PCT,环比18Q2的38.9%增长0.7PCT。

公司Q3营收同比增长主要原因:被动组件本年度产能扩充计划已如期完成,并从第二季起显现效益。

公司收入结构重要变化情况:被动元件营收占比维持50%;主动组件约占12%;系统模块约占19%;其他类约占19%。

指引:受到中美贸易影响,大中华区拉货动能趋于保守,公司谨慎看待外在环境影响。 展望未来,禾伸堂将依据市场需求变化积极调整产品组合,持续为客户提供高价值的产品与服务

2. 电感季报分析

2.1. 电感板块汇总

电感行业Q3营收平均增速回归正常水平。我们统计测算,电容板块(统计口径包含奇力新、TDK和顺络电子):(1)18Q3单季营收同比增速为18.1%,17Q3增速为14.6%,增速提高3.5pct,18Q2单季营收同比增速为58.7%,增速下降40.1pct。(2)单季营收增速从高到底排序分别为奇力新、TDK和顺络电子,单季营收增速分别为33%、13%、8%。

电感行业Q3平均毛利率持续提升。我们统计测算,电容板块:(1)18Q3平均毛利率为36.8%,同比17Q3毛利率30.0%,提升6.8pct,环比18Q2毛利率32.5%,提升4.3pct;(2)毛利率从高到低排序为奇力新、顺络电子和TDK,Q3单季毛利率分别为42%、38%、30%。

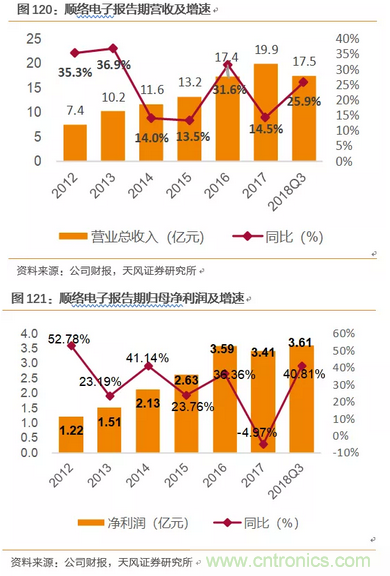

2.2. 顺络电子

根据公司2018年10月20日Q3财报,2018年前三季度营收17.5亿元,同比增长25.88%,归母净利润3.61亿元,同比增长40.8%;公司2018年Q3单季度营收6.20亿元,同比增长7.63%,归母净利润为1.35亿元,同比增长63.1%。18Q3单季毛利率38.1%,同比去年同期33.1%增长5PCT,环比18Q2的35.8%增长2.3PCT。

公司Q3业绩增长主要原因:(1)销售结构稳定,募投项目新增产能进一步释放,(2)产品合格率和设备生产效率维持在较高水平,综合毛利率大幅提高。

指引:(1)公司预计2018Q4净利润1.2-1.9亿元,2018年全年净利润同比增速上调由30-45%至30-50%;(2)产品市场应用的广度和深度进一步拓展,特别是汽车电子业务,预计将快速稳健发展,(3)电感类产品业务持续平稳增长,非电感类产品市场认知度和接受度不断提高,(4)5G商业应用进程逐步推进,公司5G滤波器正处于产品研发投入定型阶段。

2.3. TDK

根据公司FY19Q2即18/09财报,2019财年前二季度营收7219.4亿日元,同比增长15.8%,归母净利润410.76亿日元,同比增长33.9%;公司18/09单季度营收3788.72亿日元,同比增长13.4%,归母净利润为248.79亿日元,同比增长26.1%。18Q2单季毛利率30.4%,同比去年同期27.2%增长3.2PCT,环比18/06的27.6%增长2.8PCT。

公司Q2营收同比增长主要原因:(1)智能手机产量超过上年同期,(2)随着ADAS普及,汽车市场对零部件需求旺盛,(3)硬盘驱动器的生产虽有减少但需求很大。

公司收入结构重要变化情况:(1)电容器产品收入同比增长17.1%、安装器设备收入同比增长6.2%,主要由于由于下游汽车市场和ICT市场需求旺盛,(3)传感器类产品收入同比增长8.2%,主要面向汽车市场,(4)能源类产品收入同比增长28.9%。

业绩指引:(1)公司预计2018年营收14200亿日元,全年营收同比增速上调由5.4%至11.7%,(2)预计2019年下游需求同比增长的领域有:汽车市场和智能手机等。

3. 上游材料

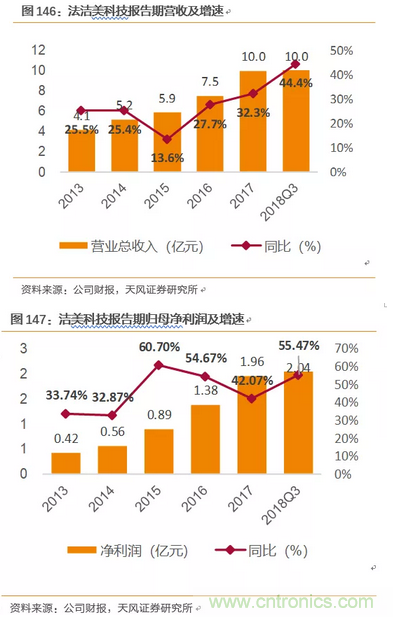

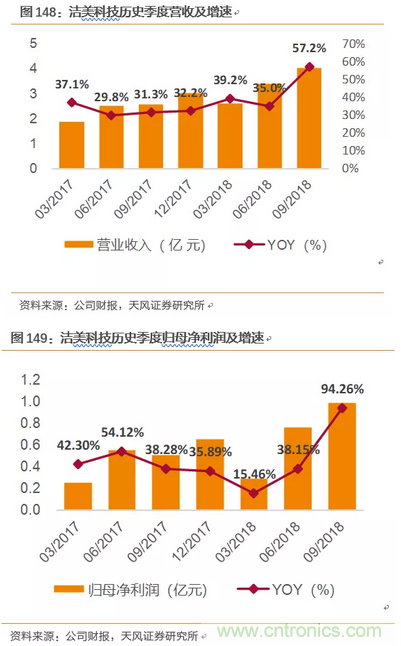

3.1. 洁美科技

根据公司2018年10月20日Q3财报,2018年前三季度营收10.0亿元,同比增长44.44%,归母净利润2.04亿元,同比增长55.5%;公司2018年Q3单季度营收4.04亿元,同比增长57.2%,归母净利润为0.99亿元,同比增长94.3%。18Q3单季毛利率40.3%,同比去年同期40.0%增长0.3PCT,环比18Q2的34.30%增长6PCT。

公司Q3业绩增长主要原因:(1)基于上游原材料价格持续上涨压力,公司于9月上调纸质载带价格,(2)下游客户电容销售市场需求激增,(3)人民币贬值。

业绩指引:(1)2018Q4净利润0.6-1.3亿元,2018年全年净利润同比增速由30-60%上升至35-65%,(2)行业势头良好,公司订单充足,销量将稳步增长,同时产品价格调涨得到进一步体现,(3)原纸生产线预计2020年新增2条、转移胶带新建厂房生产线预计明年底再投产10条、纸质载带项目 3 期4 号纸机预计明年下半年投产,产能逐步扩张。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。 证券研究报告 《全球被动元件产业深度跟踪:MLCC中阶Q4景气回落、高规持续强劲,车载5G等拉动电感需求》

对外发布时间:20181228

报告发布机构:天风证券股份有限公司(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师:

潘暕 SAC执业证书编号:S1110517070005

张健 SAC执业证书编号:S1110518010002