【导读】过去的短缺问题 - 特别是2001年的库存过剩 - 正困扰着互连,无源和机电(IP&E)元件的制造商。即便是全球严重缺乏这些元件,制造商们也只增加了少量的生产力。自2001年以来,电子供应链已经有了很多改善,但不知为何,它最终却导致了另一个供应不平衡。

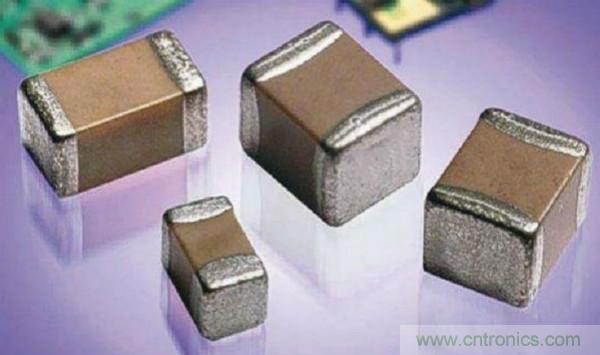

“多层陶瓷电容器(MLCC)的短缺是最严重的,”根据Stifel在2018年7月16日的行业更新中所述,“这也给其他部分的供应链带来了麻烦,我们听说一些原本交货时间正常的零部件供应商因为客户要等待MLCC或其他元件而重新安排订单请求。“

在某些情况下成本低于一分钱的元件却可能会影响到全球生产线。那么为什么这些“软糖”元件会在全球范围内引发骚动呢?

最简单的解释是,相比以前,这些元件越来越多的进入终端产品,比如手机等产品使用的 IP&E产品数量是几年前的两倍。像iPhone这样的产品,曾经拥有大约120个元件,现在这个数量已经超过了1,000个。

艾睿电子全球零部件业务总裁 Andy King

“我们可以看到高需求将更多的个人推向市场,我们的产品也越来越具有技术性。“艾睿电子全球零部件业务总裁Andy King表示。“找到一个没有增长的垂直市场将是一个很艰难的过程,目前自动驾驶汽车,数据,工业,物联网,医疗和任何‘智能化’的市场增长迅速。“

据IHS Markit称,到2020年,高端汽车将包含高达6000美元的电子产品。到2022年,汽车半导体需求将增长7%以上,超过汽车电子系统4.5%的增长率。

生产能力增长缓慢

尽管需求激增,但IP&E产品制造商对增加制造能力仍相对保守。在20世纪90年代末的互联网热潮期间,电子元件和供应商的需求激增,制造业数量增加。然而市场在2000-2001期间遇冷,给供应商,分销商和客户留下了数十亿美元未使用的库存。这导致价格崩溃, 原始设备制造商和EMS供应商互相推销过剩; 授权分销渠道疲软,并大大增强了灰色市场。

领先的电容器制造商AVX公司于2017年中期开始扩容。AVX首席执行官John Sarvis在其2019财年第一季度的分析师电话会议上说:“我们正在严格执行这项工作,以增加我们的几个产品组的生产能力,包括MLCC和钽/聚合物领域,我们计划在2020年前后增加大约20%。”然而,他解释说,制造设备供应商占用了很长的客户交货时间,这限制了他们扩张的能力。

Sarvis补充说,随着产能在今年年末到2019年开始增加,行业可能会看到需求疲软,但不会达到放松限制的程度。“这些产能增长落后于需求18个月。例如,从2010年到2015年,MLCC的计件数量每年增长5%至7%。2016年和2017年,计件数量增长了12%至17%。如果需求持续增长,我们将在未来一段时间内考虑供应限制。“

产能贡献给了新技术

TTI半导体集团总裁Michael Knight说:“与此同时,大部分产能都贡献给了新技术。”

“IP&E元件制造商正在为未来的业务增加产能 ,而不是传统产品,”他说。一些传统设备已经存在了20到30年,而IP&E产品并没有使半导体的技术实现飞跃。IP&E制造商通常不会为新的制造能力留出资金。

TTI半导体集团总裁 Michael Knight

“如果你只有有限的资金来投资扩张,那么你是将它投资于那些交付日期将近的产品,还是将其投入下一代产品?”Knight补充道。

“我不确定现在增加产能还会产生很大的影响,”艾睿电子的Andy King说。“从我所了解到的'MLCC制造商'来看,由于投资资金有限,IP&E供应商多年来没有建造更多的新MLCC工厂,因此并没有赚很多钱。我们需要加速,我们的产品中的MLCC数量是之前的两倍, 一些供应商已经重新调整了他们将会使用的产品。“

市场分析师呼吁村田制作所增加多个产线,更重要的是可以让客户购买他们的新产品。“自2017年以来,包括村田制作所在内的日本MLCC制造商已开始将其通用型MLCC的产能转变为汽车电子MLCC,因此MLCC短缺(特别是通用型MLCC)现象变得更加严峻,MLCC价格飙升,” SeekingAlpha报道。

在某种程度上,设计师和工程师也造成了短缺,IP&E元件占电路板设计用量的80%左右。设计师们在推出新版本的产品时,大多都容易忽略掉80%,而专注于提供差异化的20%。

“有意思的是,工程师会为下一次设计重复使用材料清单,”TTI的Knight说。“IP和E部件随时可用,并在许多产品中使用。随着时间的推移,他们不断降低成本。“

“很多人都没有意识到供应链的基本经济学,”Knight继续说道。“我们已经到了产能难以赶上价格上涨的地步。“

2017年MLCC价格上涨超过20%; 据SeekingAlpha称,价格增长将持续到2019年。

MLCC缺货成持久战,国产MLCC研发实力厚积薄发

日系厂商一般型MLCC无扩产计划甚至减产,智能手机、快充、物联网及新能源汽车对MLCC的需求量成倍增加,整体市场供给由台系和大陆厂商获得转单效应,产能快速填满,供应严重不足......

片式多层陶瓷电容器MLCC在去年开始的涨价潮中受到前所未有的关注,一颗小小的电容器牵动整个供应链的神经。追溯这场涨价潮的诱因即是日系厂商一般型MLCC无扩产计划甚至减产,选择性退出消费类电子市场,转向车用MLCC。与此同时,智能手机、快充、物联网及新能源汽车对MLCC的需求量成倍增加,整体市场供给由台系和大陆厂商获得转单效应,产能快速填满,供应严重不足。

MLCC的转单效应扑面而来,台系厂商最先受益并相继调整价格,大陆厂商也受到转单效应的积极影响,不仅订单饱满,更激发了行业客户对国产MLCC的认知。国际电子商情记者就此向国内最大的MLCC厂商深圳市宇阳科技发展有限公司详细了解情况,宇阳科技首席技术官(CTO)向勇博士/高级工程师告诉记者,“这一年多以来,宇阳MLCC订单确实有大幅增长,订单数已经超过产能,还有许多下游企业在商讨与宇阳开启业务,这些加强了宇阳扩产的信心和动力,促使宇阳加快了扩产动作。”

分析这种向小尺寸MLCC产能转移的策略,其原因除了小尺寸产品利润较高之外,一个重要的原因是移动互联的发展以及5G需求的到来。

MLCC的技术发展与移动通信应当是同步的,向勇分析道,移动互联技术从3G过渡到4G,CPU芯片技术从65nm向28nm升级,与之对应的MLCC多应用0201尺寸。而宇阳的MLCC(即0201规格)研发布局早在2008年成功启动,与移动通信2G向3G过渡期同步。当全行业由3G转4G的时期,宇阳0201超微型-1代MLCC大规模量产,正好赶上了这一市场需求。

到了4G、5G时代,4G成熟于16/10nm技术并面向5G应用需求。4G高端机型的主芯片已经采用10nm工艺,再往下7nm,预计5G芯片将采用7nm工艺,这个时期的MLCC将以01005等更小尺寸的相适应。如今宇阳的超微型-2代MLCC(01005规格)也已经研发成功并小规模量产,已达成与10/7nm/5nm技术芯片同步水平。向勇表示,宇阳正是顺应移动通信的发展步调,进行MLCC产品的研发与产业化,超微型就是坚定的方向。

目前一部iPhoneX的MLCC用量高达1000多颗,普通智能手机的用量也达到600-700颗。未来5G手机,将使用更多MLCC。这其中,超微型MLCC的使用比例越来越大。

据了解,2015-2016年全球0201规格MLCC的用量已经超过0402,占比大于35%,在所有尺寸中位列第一,2016-2017年0201的用量持续上升,而0402的用量持续下降,预计到2018年0201尺寸MLCC的占比将达到40%。另外01005规格的用量位列第三,并有后来居上势头,可以预见移动互联、5G的到来对超微型MLCC的需求将更大。

推荐阅读: