【导读】2018上半年,整个新能源汽车市场在补贴政策的刺激下突飞猛进,累计销售41.2万辆,同比增速达112%。聚焦到乘用车市场来看,上半年累计销量超35万辆,同比增速再高10个百分点达122%。

相较之下,2017上半年新能源乘用车市场增速仅为14.4%。新能源汽车市场为何如此动荡?补贴政策一直是影响中国新能源汽车市场的隐形力量。2018年6月,补贴政策的年中调整刺激了市场提前冲量,在补贴政策的冲击下,新能源市场现有格局将彻底改变。

30秒读懂全文:

1、新能源乘用车市场在三季度将出现同比增速放缓、环比增速骤降的趋势。

2、插电式混动车型优势将在下半年集中凸显,销量呈稳中有进的上涨趋势。

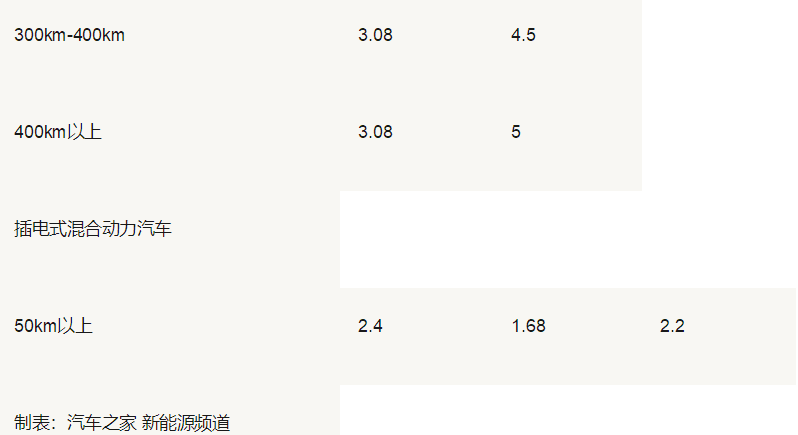

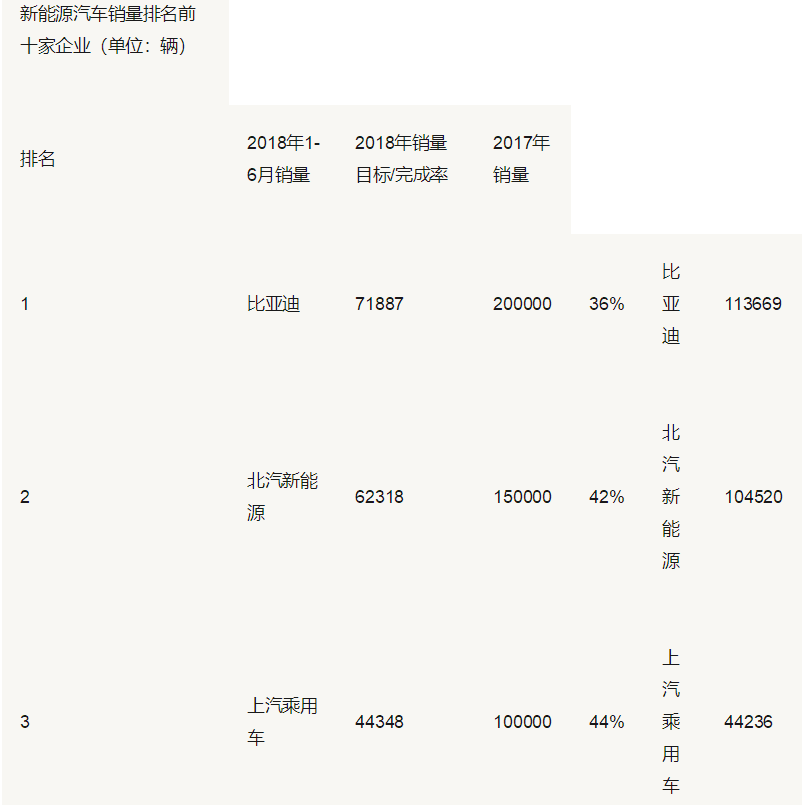

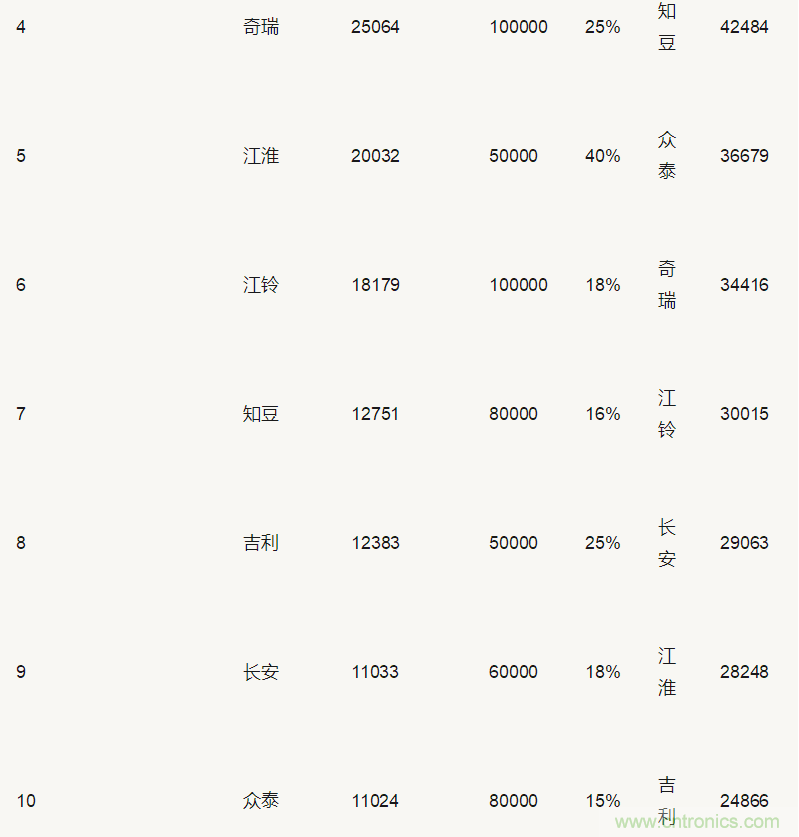

3、北汽新能源、知豆、众泰等企业或将难以实现年初销量目标,销量排名下滑。

■ 三季度销量环比增速将骤降

2017年,新能源汽车全年推广量达77.7万辆,其中新能源乘用车达到55.6万辆。中国汽车工业协会(简称“中汽协”)预测,2018年全年新能源汽车推广量将达到100万辆。乘用车自2014年以来一直是新能源汽车市场的销售主力,销量占比一般为整体的60-70%,按照这一比例估算,2018年新能源乘用车将有70万辆左右的销量。

2018上半年,新能源乘用车市场已完成35万辆销量,增速达122%。若按照这一增长速度,2018年全年新能源乘用车推广量将突破120万辆,这与中汽协预测数据相差甚远,为何会出现这种现象?

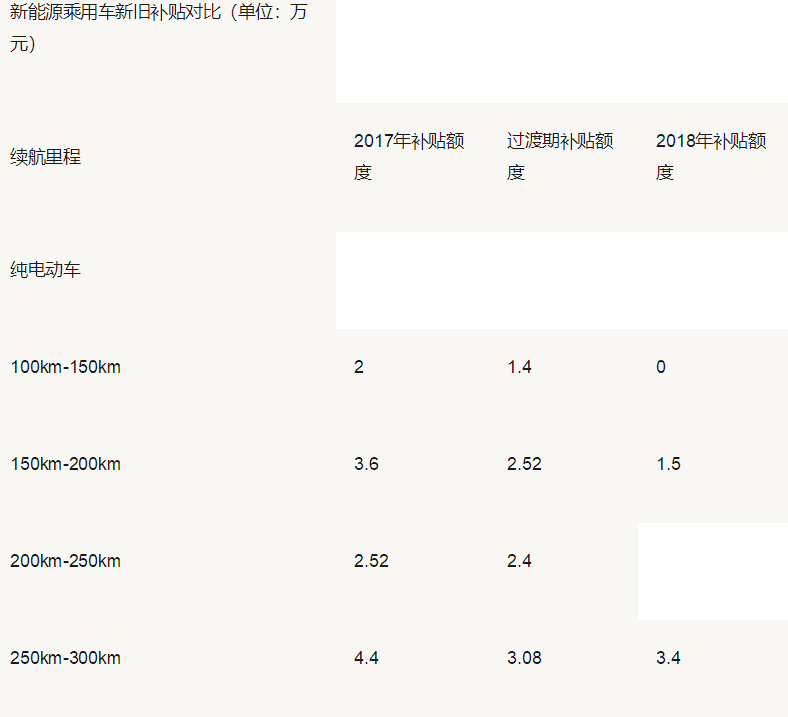

销量有违预期主要受中期政策调整影响,车企冲量提前至二季度。今年2月12日,财政部等四部门出台了“关于调整完善新能源汽车推广应用财政补贴政策的通知”。相较于2017年补贴政策,2018年补贴新政更倾向于补贴高续航里程、高能量密度车型。而为防止因补贴变动而产生市场波动,新政的实施给企业预留4个月过渡期,即自6月12日起正式实施。在过渡期内,补贴标准按2017年补贴的0.7倍实施。

按照往年新能源汽车推广经验,四季度是新能源汽车销售集中冲量的季度,主要的原因是补贴政策往往在次年初调整。今年市场表现虽与往年相比出现差异,二季度便出现了销量猛增,但背后的逻辑并无不同,即在补贴政策变动前三个月出现销量波动。通过销量数据可以看出,今年2-5月销量呈现连续增长,6月政策调整后销量则迅速回落。

随着补贴政策稳定实施,三季度新能源汽车市场同比增速将恢复平稳上升的趋势,整体增速相较二季度会有所放缓,环比增速将大幅下降。由于2019年新能源汽车补贴额度很可能会面临再度下调,进入四季度后,新能源汽车销量曲线将再度被拉升。此前,彭博社引用知情人士称,2019年电动车平均购车补贴可能在2018年的基础上降低三分之一以上。目前,官方对于2019年补贴办法尚未有明确说明,但在补贴逐年退坡的大背景下,补贴继续减少是大概率事件。

■ 插电式混动车型优势下半年集中爆发

在新能源乘用车领域,纯电车型一直是销售主力,插电式混动车型市场份额有望在今年下半年稳步提升。2017年,插电式混动车型的市场份额仅有19%,而2018上半年,插电式混动车型市场份额已提升至27%。从2018上半年销量曲线来看,相较于纯电车型的波动,插电式混动车型基本未受补贴政策影响,以平稳的增速逐月上涨。插电式混动车型迎来市场机遇主要有以下三方面利好:

首先,在补贴额度上,下半年插电式混动车型的国家补贴将由2017年的2.4万元/辆调整至2.2万元/辆,国补仅下调2000元。这与大起大落的纯电车型补贴额度相比,已算是十分稳定。而且,在2-6月补贴过渡期内,插电式混动车型的补贴标准是1.68万元/辆,下半年补贴相比过渡期有所提升。

其次,由于插电式混动车型不需要像纯电车型一样搭载大量电池,随着产品技术的提升,插电式混动车型的成本已经有了较好的控制。上汽乘用车相关领导曾表示,目前插电式混动车型已基本可以不依赖地方补贴进行销售,纯电车型则需继续和电池企业共同努力降低成本。地方补贴是由地方财政出资给予车辆销售的补助,通常按照国补50%进行补贴。不依赖地方补贴意味着,插电式混动车型可以不依赖地补政策进行销售,销售区域将更广泛。

另外值得注意的是,今年3月,华晨宝马推出了一款全新5系插电式混动车型,补贴前售价为49.89万元。相比2015年老款车型直接降价近20万元,与同级的燃油车销售价格也相差无几。甚至加上新能源汽车可享受的免购置税及补贴,全新5系插电式混动版车型价格要低于燃油版。有分析认为,这是华晨宝马为销售新能源汽车、降低企业平均燃油消耗量而采取的低价策略。但降价幅度大到30%也可以从侧面说明插电式混动车型在成本控制上已有大幅提升,未来将逐渐能够与燃油车进行直面竞争。

『宝马全新5系 插电式混动版』

最后,插电式混动车型相较纯电车型对于私人用户本就有更具吸引力,插电式混动车型既可以在上海、广州、贵阳、石家庄、天津、杭州、深圳等限购城市享受免摇号、不限行的优惠政策,又不像纯电车型一般具有里程焦虑、充电困难等瓶颈。可以预见,随着新能源汽车补贴逐渐退坡直至退出,插电式混动车型在私人领域的销售优势将越来越大。

■ 北汽、知豆、众泰全年销量或将不及预期

新能源乘用车用户主要可分为私人用户和车辆运营公司两类。由于运营车辆对产品价格较为敏感,插电式混动车型的用户群体基本均是私人用户,纯电车型中续航里程较高、价格较高的车型的用户也基本为私人消费者。

小型、微型电动车的用户群体则主要集中在共享出行领域以及低速电动车高端需求部分。以微型电动车领域的明星企业知豆为例,2017年知豆共销售车辆42484辆,其中私人购车的占比仅为20%。随着下半年补贴向高续航里程车型倾斜,小型、微型电动车在与低速电动车竞争中不具备性价比优势,而分时租赁领域盈利模式尚不清晰,短期内不会出现需求爆发的机会,因此小型、微型电动车下半年市场份额出现萎缩已成定局。

『知豆D2S』

2017年的补贴政策更利好微型电动车,受益于微型电动车良好的市场表现,北汽新能源、知豆、众泰三家以微型电动车为销售主力的车企挺进了2017年销量前五强。比亚迪虽然已连续几年在新能源汽车领域占据销量冠军位置,也曾一度眼红微型电动车的补贴红利。2017年8月,比亚迪董事长王传福曾表示将在2018年推出微型电动车,布局三四线城市。然而,车企计划永远赶不上政策变化快,还没等到比亚迪的微型电动车亮相,2018年的补贴政策就开始转向了。

政策变动直接作用于车型销量表现,微型电动车销量在6月份补贴调整后应声下跌,市场份额由此前的62%跌落至34%,微型电动车销量衰微也将牵连相关车企在整个2018年销量排名下滑。

数据来源:乘联会 制表:汽车之家 新能源

从2018年企业各自规划的销量目标来看,比亚迪将以全年20万的销量目标占据新能源车销量榜首,北汽新能源将以15万辆规划目标排在第二位,后面将紧跟着上汽乘用车、奇瑞、江铃三家企业。然而,车企实际的市场表现会如自己预想的一样美好吗?

通过上表可以看出,与2017年一样,2018上半年销量前三甲依旧是比亚迪、北汽新能源和上汽乘用车。其中,目标完成度最好的是上汽乘用车高达44%,其次是北汽新能源、江淮和比亚迪。而江铃、知豆、长安、众泰四家企业上半年目标完成度还不足20%。

从政策利好趋势和企业市场表现来看,上汽乘用车或有机会在下半年赶超北汽新能源,成为2018年新能源汽车市场销量亚军。2018上半年,上汽乘用车与北汽新能源的销量差距相比2017年已明显缩短。在补贴政策调整后,北汽新能源迅速停售了EC180和EC200两款主力车型,这两款车型前五个月累计贡献39903辆车,占北汽新能源上半年销量的64%。砍掉两款主力车型使得北汽新能源6月销量锐减51%。然而,上汽乘用车旗下车型都在下半年补贴政策利好红线内,旗下在售的新能源主力车型以插电式混动为主,在售的纯电动车型荣威Ei5续航里程达到300公里以上。

『北汽EC180』

此外,受微型电动车市场衰微影响较大的企业还有知豆和众泰。知豆旗下的销售主力车型是续航里程为155公里的知豆D2,上半年累计销售了12437辆,政策调整后,知豆D2老款车型已经停产进行技术改造,为7月的换代升级做准备。众泰旗下的销售主力车型则是众泰E200和芝麻E30,两款车累计销量达11024辆。可见,两家车企的销售主力均不是补贴优势车型,且在上半年已经滑出销量前五名。这两家企业都集中在微型电动车领域布局,产品较为单一,下半年重返前五名存在难度。

吉利主要凭借帝豪EV,及2017年末才上市的帝豪PHEV两款车型,在2017年创下了24866辆的销售成绩,排在第10位。2018上半年,吉利销售目标完成度仅为25%,整体表现不算突出。值得注意的是,吉利在年中新增了两款新能源车丰富产品线,5月推出了吉利博瑞GE插电式混动车型,6月上市吉利帝豪GSe纯电版车型,两款产品均为补贴利好车型。预计新能源产品线的丰富将带动吉利下半年销量,有望推动吉利在2018年市场排名向上走几个位次。

『吉利博瑞GE 插电式混动版』

总结全文:补贴政策一直是新能源汽车市场的风向标,这种影响可能将持续到2020年补贴完全退出的那一天。2017年是微型电动车利好之年,政策的红利终止在2018年6月。按照下半年的补贴方向,插电式混动车型及高续航的纯电车型将成为私人领域的消费主力,销量将会呈现稳定持续走高趋势。而里程偏低的小型、微型电动车则在共享出行领域更占优势,由于共享出行领域需求存在不确定性,小型、微型电动车下半年的具体表现也将呈现不确定性,但可以肯定的是其整体市场份额将缩小。

来源:汽车之家

推荐阅读: