【导读】2022年以来,受全球经济及行业周期等因素影响,模拟IC行业开始进入调整期。2023年终端市场需求未见明显起色,而行业内卷加剧,为争夺市场份额,价格战几乎充斥在每个细分领域。

2022年以来,受全球经济及行业周期等因素影响,模拟IC行业开始进入调整期。2023年终端市场需求未见明显起色,而行业内卷加剧,为争夺市场份额,价格战几乎充斥在每个细分领域。

截至目前,全球经济前景尚不明朗,模拟IC市场去库存周期仍未结束,包括TI、ADI、ST、Microchip在内的模拟IC大厂对短期内的市场需求都不看好,业内只能寄希望于2024下半年完成库存调整,并实现市场需求回暖。

业绩普遍下滑

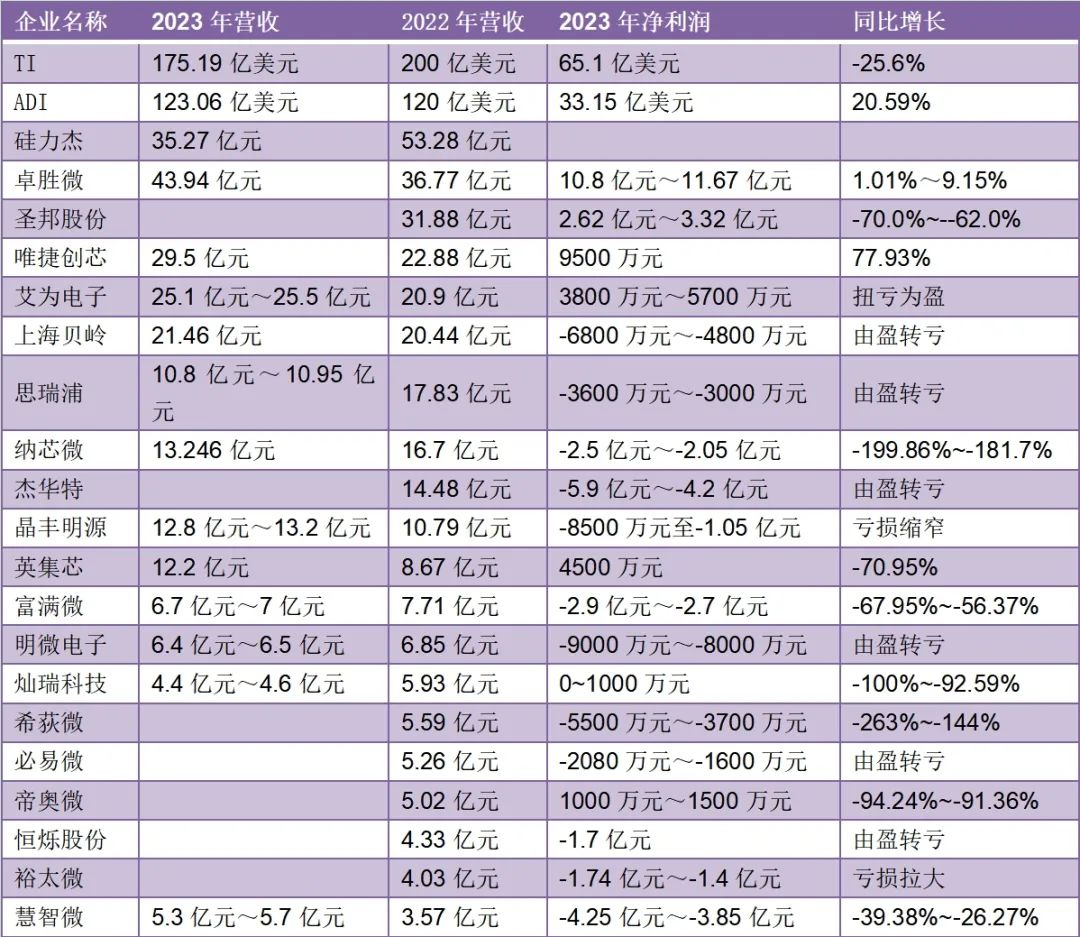

根据已经公布的数据,集微网统计了TI、ADI、硅力杰、卓胜微、圣邦股份、唯捷创芯等22家模拟IC厂商的业绩情况发现,2023年模拟IC厂商实现营收增长的厂商仅ADI、卓胜微、唯捷创芯、艾为电子、上海贝岭、晶丰明源、英集芯、慧智微8家,而其余14家厂商均出现不同程度下滑。其中,TI作为全球模拟IC龙头,2023年销售额下滑了12.2%,创造了其十多年来最大的降幅。

注:ADI为(截至2023年10月28日)的2023财年业绩情况

净利润方面,在上述22家模拟IC厂商中,2023年业绩亏损的企业高达12家,远多于盈利企业。仅TI、ADI、卓胜微、圣邦股份、唯捷创芯、艾为电子、英集芯、灿瑞科技及帝奥微9家企业实现盈利,其中实现净利润增长的企业仅ADI、卓胜微、唯捷创芯和艾为电子。

射频芯片率先回暖

事实上,由于市场需求疲软,且供过于求,除ADI宣布将在2月初提高部分较旧产品线的价格,涨价幅度为10~20%外,各大模拟IC厂商都不得不陷入价格战的旋涡。据某分销商称,当前,包括TI、ST、ADI、NXP在内的模拟IC厂商市场库存都很多,但需求依旧疲软,因此预计2024年模拟IC市场仍处于去库存的状态。

展望后市,TI首席财务官表示,最近的经济低迷与过去有所不同,各个行业在不同的时间段都出现了下滑:消费类电子产品最早经历了大幅下滑,但现在已经日趋稳定;工业领域连续三个季度持续下滑;汽车行业则刚刚开始萎缩。ADI CEO Vincent Roche也表示,工业半导体需求疲软,几乎各项应用都看到下滑,只有国防航太工业仍维持一定需求量。

矽力杰董事长陈伟曾在2023年第三季度法说会上坦言,由于终端市场需求没有复苏,客户仍倾向下急单,因此整体订单能见度不高,预计该情况会再持续一段时间,根据大多数客户说法,预期库存调整会在未来三个季度结束,其中,消费性电子因较早开始进行库存调整,结束的时程也会早于工业类、服务器等产品。

值得一提的是,在华为、小米等国产智能手机销售火热的带动下,射频芯片行业去库存压力逐渐缓解,终端客户提货需求增加,卓胜微、唯捷创芯、艾为电子等射频芯片厂商业绩已经出现回暖。

卓胜微表示,2023 年度,虽然上半年全球经济增速放缓使得公司主要下游应用智能手机市场需求疲软,但是下半年受益于节假日消费刺激传导和客户库存结构逐步优化,下游客户需求有所增长。

去库存还将持续

如上文所述,去库存还将在2024年在持续,这也意味着模拟IC市场并未触底。

从TI来看,尽管从2023年第三季度开始,就已经在降低工厂的产能,以减少库存并维持毛利率。但公司2023年第四季度末库存金额仍增长了0.91亿美元至40亿美元。显然,无论从市场还是原厂的角度,降价去库存都将在2024年持续。

在产品销售价格持续下滑的情况下,已经有不少本土模拟IC厂商的产品库存成本与现货价格形成倒挂。上述分销商指出,目前,TI部分市场现货价格已经低于代理商的订货价格,但跌价预期之下,客户仍处于观望状态。

明微电子也在业绩预告中表示,2023年受产品销售价格下降的影响,部分产品库存成本与销售价格形成倒挂。

在此情况下,存货跌价损失再次成为侵蚀半导体厂商业绩的主因,上述业绩表现不佳的模拟IC厂商几乎都提到了计提存货减值损失。比如明微电子预计2023年度计提减值损失金额1.05亿元左右;富满微2023年计提存货跌价减值损失约 1.31 亿元,应收账款坏账损失 0.32 亿元。

综上所述,由于当前模拟IC市场存货积压情况仍然存在,且宏观环境并不容乐观,短期内市场需求难以快速回温。但在经过长时间的库存调整,上游晶圆端、封测端价格已经跌至冰点,部分企业也回归正常库存水位,在智能手机等需求带动下,射频芯片市场已经率先出现回暖,预计其他产品领域的企业业绩情况也将逐步好转。

免责声明:本文为转载文章,转载此文目的在于传递更多信息,版权归原作者所有。本文所用视频、图片、文字如涉及作品版权问题,请联系小编进行处理。

推荐阅读: