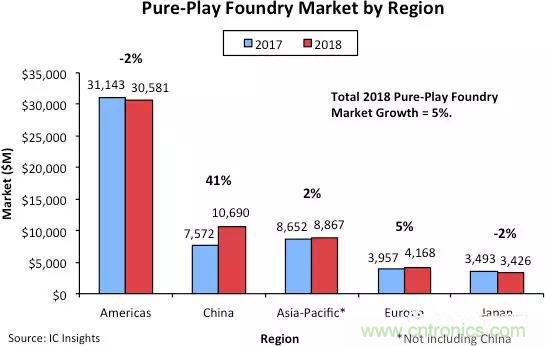

【导读】随着近期中国Fabless的崛起,该国对代工服务的需求也在增加。2017年,中国纯晶圆代工厂的销售额增长了30%,达到76亿美元,是当年全部纯晶圆代工市场增长9%的三倍。在2018年,纯粹的代工厂对中国的销售额增长了惊人的41%,超过了去年整个纯晶圆代工市场增长5%的8倍。

随着近期中国Fabless的崛起,该国对代工服务的需求也在增加。2017年,中国纯晶圆代工厂的销售额增长了30%,达到76亿美元,是当年全部纯晶圆代工市场增长9%的三倍。在2018年,纯粹的代工厂对中国的销售额增长了惊人的41%,超过了去年整个纯晶圆代工市场增长5%的8倍。

由于去年中国纯晶圆代工市场增长41%,中国2018年纯晶圆代工市场的总份额比2017年增加了5个百分点至19%,超过了其亚太地区部分所占的份额(图1)。 总体而言,中国基本上包揽了2018年全部纯晶圆代工市场的增长!

所有主要的纯晶圆代工厂去年在中国都实现了两位数的销售增长,但迄今为止最大的增长来自代工厂巨头台积电。继2017年增长44%之后,台积电在中国的销售额2018年再次飙升61%至60亿美元。中国市场基本上也是台积电去年销售额增长的主要原因,中国在该公司的销售份额从2016年的9%增加到2018年的18%。

台积电在2018年的大量销售额是受应用在加密货币市场的ASIC需求推动的。虽然台积电在2018年第2季度的加密货币业务销售额大幅上升,但该公司去年下半年的业务增长放缓,这显然是因为其在2018年第3季度和4季度对中国的销售放缓。2018年比特币的价格暴跌(从2018年1月的每比特币超过1.5万美元到2018年12月的不到4K美元)和其他加密货币的降价减少了对这些IC的需求。

随着中国在纯晶圆代工市场中的份额迅速增长(从2015年占整个纯晶圆代工市场的11%,到2018年占19%的份额),这就吸引了许多纯晶圆代工厂落地中国大陆扩展IC生产。值得注意的是,七大纯代工厂中的每一家都计划增加中国晶圆制造产量,包括台积电,GlobalFoundries,UMC,Powerchip和TowerJazz等五家非中国代工厂。

附:晶圆代工景气变化与投资动向之解析

2018年第四季台积电合并营收增长幅度因7纳米与12纳米产能开出,有效弥补虚拟货币等高阶制程应用相对疲弱的产能缺口,且有电脑中毒事件的业绩于第四季补回,而优于原先市场预期,故相对使得2018年第四季中国台湾晶圆代工产值季增率尚有高个位数的水准。

不过在美中贸易战影响部分终端应用市场的需求量,以及台积电表达8吋厂及成熟制程方面订单上已有所松动,加上从世界先进营运来看,第四季小尺寸面板区动IC及感测元件晶圆代工需求转弱,以及砷化镓晶圆代工业者受到非手机应用的WiFi、行动通讯等业务受终端市场需求疲软、库存调整未见起色的影响,出货量仍偏保守,况且Apple新机销售动能屡遭外资下修,同时中国藉由Qualcomm侵权官司对iPhone 6S~iPhone XS MAX等十款新旧手机施行禁售令之下,2018年第四季中国台湾晶圆代工产值表现略有旺季不旺的现象。

至于在2019年首季晶圆代工业景气预测方面,有鉴于中美贸易战、华为事件、iPhone新机价格偏高且产品功能性创新有限等,皆会对Apple供应链与整体出货量投下负面因素,因而包括天风国际证券研究与策略部、Morgan Stanley、Isaiah Research分别下修2019年首季Apple iPhone整体出货量至3,800~4,200万支、4,200万支、4,000~4,100万支。

此相对影响台积电2019年首季A12的订单表现,以及电子供应链下单观望、备货谨慎,反映过往春节前生产线备货量持续维持3~4周低档,2019年首季备货量更恐仅只有往年的一半,更何况半导体供应链在2019年第一季仍会处于库存调整阶段,特别是全球电子供应链在2018年第三季库存天数达到八年来新高,其中2018年第三季智能型手机/通讯市场库存天数65天仍高于8年平均58天的水准,显然半导体库存调整尚须持续一段时间,因此2019年首季中国台湾的晶圆代工景气将未如2018年第四季,淡季效应更加明显。

若以投资动向而论,以台积电而言,2018年第四季公司宣布未来将在南科六厂旁,新建一座8吋厂,以因应中长期车用芯片对高压制程强劲需求,也与南科晶圆六厂这几年积极导入高压制程的车用芯片为主,并规划三五族化合物半导体新制程,规划开辟用于大电流的碳化矽等车用芯片代工领域互相辉映。

此为2003年以来台积电首次再次兴建8吋厂,显然在未来物联网与汽车电子越来越普及,而连带驱动感测器、电源管理芯片、面板驱动芯片、微控制器、指纹识别芯片、金氧半场效电晶体相关的情况下,也致使8吋晶圆厂再次重新吸引晶圆代工业者的投资目光,不光是台积电,包括世界先进、联电、中芯国际、Samsung等均相继扩大8吋晶圆代工产能,可预见未来8吋晶圆代工市场将是12吋先进制程以外的另一个重要战场。

当然12吋晶圆厂仍旧是台湾晶圆代工业者布局的重心,除了力晶将在竹科铜锣园区投资2,780亿元,兴建两座12吋晶圆厂,以因应不断扩增的驱动IC、电源管理IC、利基型记忆体等需求之外,联电也投入160亿元收购与富士通半导体合资的12吋晶圆厂三重富士通半导体(MIFS)84.1%股权,且厦门联芯也将展开扩产计划,至于台积电南科将兴建第四座超大型12吋晶圆厂,预计2020年初量产,生产5纳米制程,投资金额达5,000亿元,以及南科园区的3纳米厂之环差变更计划顺利过关,而鸿海在珠海新设12吋晶圆厂的布局,则仍待后续公司证实;且不论如何,上述台厂对于12吋晶圆厂的布局,仍是晶圆代工业投资的主流。