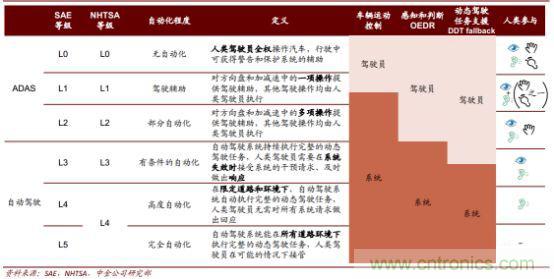

【导读】随着人工智能的蓬勃发展,自动驾驶正渐行渐近。依据汽车智能化程度和人类在驾驶过程中参与度的不同,美国机动车工程师协会(SAE)将自动驾驶分为 6 级(L0-L5)、美国高速公路交通安全管理局(NHTSA)将自动驾驶分为 5 级(L0-L4)。在 SAE 分级标准下,L0-L2 属于高级驾驶辅助系统(ADAS, Advanced Driving Assistant Systems), L3-L5 则可称为自动驾驶系统,且 L5 为无人驾驶,可以实现汽车的完全自动化、能够自主响应各种紧急情况。

SAE/NHTSA 自动驾驶等级划分

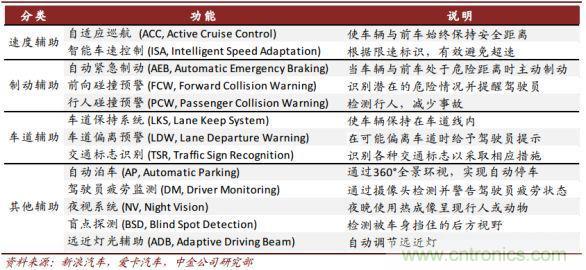

从无自动化到自动驾驶,这一过渡阶段所用的各类驾驶辅助技术均属于 ADAS。 ADAS 可分为速度辅助、制动辅助、车道辅助及其它辅助四类,包括自适应巡航(ACC)、前向碰撞预警(FCW)、行人碰撞预警(PCW)、车道偏离预警(LDW)、盲点探测(BSD)等功能。 目前,全球自动驾驶技术研发尚处早期,量产车大多集中于 L1-L2 阶段, FCW、 PCW和 LDW 是核心焦点。

ADAS 分类及功能介绍

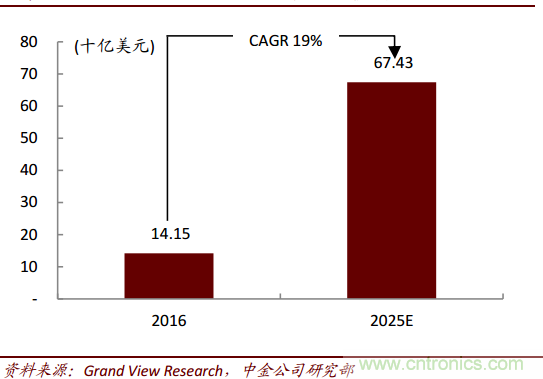

ADAS 的渗透率正快速攀升, IHS 预计 2020 年时全球 ADAS 渗透率将从 2015 年的 10%增至 30%,欧洲地区由于车规要求渗透率更高达 86%。相应的,全球 ADAS 市场不断扩大,据 Grand View Research 统计,全球 ADAS 市场规模将从 2016 年的 141.5 亿美元,增长至2025 年的 674.3 亿美元,年复合增长率 19%。

2016-2025E 全球 ADAS 市场规模增长

传感器是感知层核心

自动驾驶的工作过程可分为三层:(1)感知层: 通过传感器探测周围环境,将各类环境信息转换为电信号;(2)决策层: 在汽车电子控制单元(ECU)的帮助下,利用算法分析环境数据, 并发出操作指令;(3)执行层: 根据指令,通过各种执行器完成相应的汽车操控。

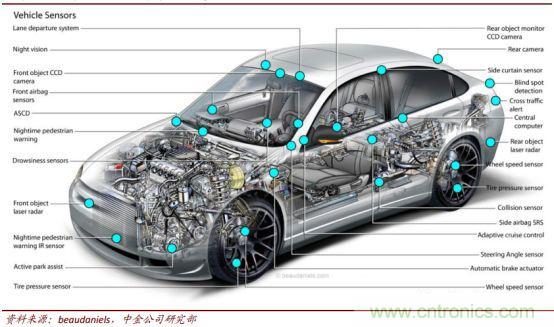

汽车传感器是感知层的核心部件, 遍布车辆全身。一辆汽车所搭载的传感器数量的多寡,直接决定了其智能化水平的高低。目前, 普通家用轿车中约配有数十个传感器,高档轿车中则多达 100 多个。

汽车传感器遍布车辆全身

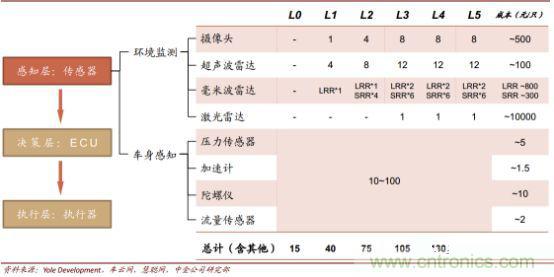

汽车传感器可分为环境监测、车身感知两大类。在一辆汽车所配臵的传感器中,呈现出环境监测传感器量少价高,而车身感知传感器量多价廉的特点。同时,随着汽车 SAE 级别的提升,所需的环境监测传感器数量增长迅速,占据了汽车传感器总成本的绝大部分。

环境监测传感器用于探测和感知周围环境,是实现自动驾驶所必需的传感器,包括摄像头和雷达两类。 1)摄像头在获取图像数据后,通过图像识别技术,可以实现距离测量、目标识别等功能。 2)雷达利用发射波和反射波之间的时间差、相位差等信息, 获得目标物体的位臵、移动速度等数据。按所使用的不同类型的波,雷达可以分为超声波雷达、毫米波雷达、激光雷达三类。

车身感知传感器用于获取车身信息,如胎压、油压、车速等,是维持汽车正常、稳定、安全行驶所必备的基础传感器。按测量参数类型的不同,车身感知传感器包括压力传感器、加速计、陀螺仪、流量传感器等。以 MEMS 工艺生产该类传感器,具有低成本、高可靠性、小体积等优势,已逐步取代了基于传统机电技术的传感器。后文将车身感知传感器统称为汽车 MEMS 传感器。

主要汽车传感器在各级 SAE 中的应用

在环境监测传感器中,超声波雷达主要用于倒车雷达以及自动泊车中的近距离障碍监测,摄像头、毫米波雷达和激光雷达则广泛应用于各项 ADAS 功能中。四类传感器的探测距离、分辨率、角分辨率等探测参数各异,对应于物体探测能力、识别分类能力、三维建模、抗恶劣天气等特性优劣势分明。 各种传感器能形成良好的优势互补,融合传感器的方案已成为主流的选择。

环境监测传感器原理及应用

(一)摄像头/毫米波雷达/激光雷达技术创新活跃,市场规模增长迅速

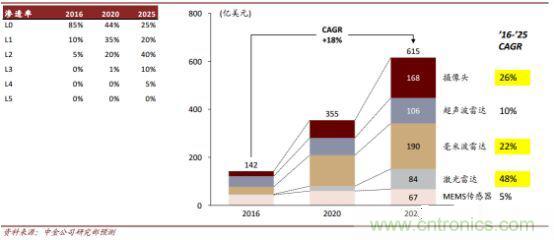

汽车传感器中, MEMS 传感器和超声波雷达的技术和应用已经相对成熟, 而摄像头、 毫米波雷达和激光雷达正随着自动驾驶技术的蓬勃发展,迎来活跃的技术创新。我们预计,2016-2025 年, MEMS 传感器和超声波雷达市场规模年复合增速分别为 5%/10%, 摄像头、毫米波雷达和激光雷达市场规模年复合增速分别为 26%/22%/48%; 汽车传感器整体市场2025 年时将达 615 亿美元(18% CAGR),未来成长空间广阔。

2016-2025 汽车传感器市场规模预测

(1)MEMS 传感器

MEMS 传感器是传统汽车电子系统的重要组成部分,广泛应用于电子车身稳定程序(ESP)、防抱死(ABS)、电控悬挂(ECS)、胎压监控(TPMS) 等系统。其中,压力传感器、加速计、陀螺仪与流量传感器是汽车中使用最多的 MEMS 传感器,总份额占汽车 MEMS 系统的 99%。

(2)超声波雷达

超声波雷达主要应用于倒车雷达,以及自动泊车系统中近距离障碍监测。倒车雷达已经由高端车型下沉到中低端车型,渗透率较高,前装率达 80%左右。倒车雷达系统通常需要 4 个 UPA 超声波雷达,而自动泊车系统需要 6-12 个超声波雷达,典型配臵是 8 个 UPA+4个 APA。 自动泊车系统的普及,将为超声波雷达的增长注入新的动力。

UPA/APA 超声波雷达对比

(二)摄像头

汽车摄像头按视野覆盖位臵可分为前视、环视(侧视+后视)及内视摄像头,其中前视摄像头最为关键,可以实现 LDW、 FCW、 PCW 等功能。前视摄像头又有单目摄像头、双目摄像头,乃至多目摄像头等不同的解决方案。虽然双目或多目摄像头具有更高的测距精度和更广的视角,但由于其成本较高以及对精度和计算芯片的高要求,使得其仍未能大规模量产。目前, 以 Mobileye 领衔的单目摄像头解决方案是市场的主流。

不同类型前视摄像头解决方案对比

(三)毫米波雷达

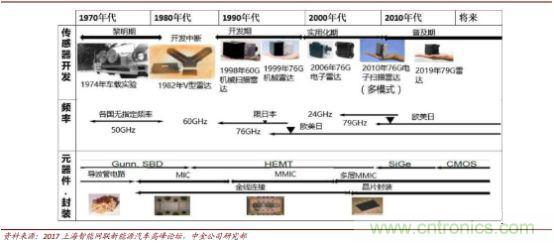

按辐射电磁波的方式不同,毫米波雷达可分为脉冲类型和连续波类型,目前连续波类型中的调频连续波(FMCW, Frequency Modulated Continuous Wave)是主流方案。虽然早在20 世纪 70 年代,德国就尝试研发车载毫米波雷达,但由于造价高昂、体积庞大,无法大规模推广; 90 年代后期,随着微电子技术的发展, 单片微波集成电路(MMIC)的出现使得毫米波雷达低成本、小型化成为可能; 近年来,受益于自动驾驶的提振,毫米波雷达广受关注,全球范围内掀起研发热潮。

车载毫米波雷达发展历史与趋势

按辐射电磁波的频率不同,目前毫米波雷达主要有 24GHz 和 77GHz 两种。其中, 24GHz主要用于中短距离(15-30m),称为 SRR(Short Range Radar), 77GHz 主要用于长距离(100-250m),称为 LRR(Long Range Radar)。长期以来,毫米波雷达的频率使用各国标准不一,比如日本等少数国家还采用 60GHz 频段。

2015 年世界无线电通信大会(WRC-15)将 77.5-78.0GHz 频段划分给无线电定位业务,至此 77-81GHz 已全部被正式划分为无线电定位业务,因此 77-81GHz 的车载雷达将是主流发展方向。事实上,欧洲和美国都已经宣布将逐步限制和停止 24GHz 频段在汽车雷达中的使用,下一代的替换产品 79GHz 雷达各国也正在积极研发中。 从 24GHz、 77GHz、到 79GHz,雷达的距离分辨率提高的同时, 研发难度和成本也大幅增加。

激光雷达主要方案及厂商

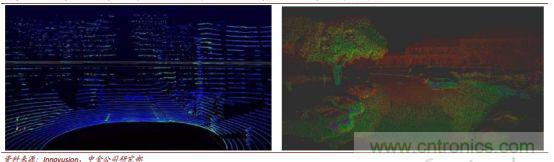

机械激光雷达的精度与线束成正比,线束越多则精度越高, 同时成本也大幅提升。 目前16 线、 32 线、 64 线激光雷达较为常见,同时也不乏 128 线、甚至 300 线等前沿产品。

32 线与 300 线激光雷达扫描效果对比(左 32 线,右 300 线, 场景为斯坦福校园)

传统市场被 Tier 1 把控,新兴领域中国有望突围

整体而言,目前全球汽车传感器市场主要由博世、 电装、森萨塔等 Tier 1 厂商所把控。而半导体元器件一般是汽车传感器上游中,壁垒最高、价格最昂贵的部分,因此安森美、英飞凌、 NXP 等半导体厂商也从汽车传感器产业链中攫取了丰厚利润。

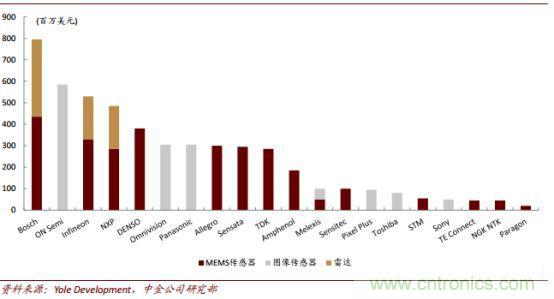

汽车传感器主要厂商相关业务营收(2016)

在少数细分领域中,中国厂商凭借高性价比和定制化服务等优势,已经占据一席之地。例如,奥迪威的 UPA 超声波传感器器件全球市占率达 9%,舜宇的车载摄像头镜头全球市占率超 30%等。

随着自动驾驶技术的兴起, 车载摄像头、毫米波雷达、激光雷达等新兴高成长领域市场空间广阔、创新活跃,其中涌现了一大批中国创业公司。这些新兴领域中, 技术路线百家争鸣、技术标准尚未被国外大厂垄断。同时,在国内良好的创业环境、海内外优秀人才加盟、近年电子产业链积累等因素的共同作用下, 中国企业有望突围。

(一)国外大厂垄断 MEMS 传感器,封测价值凸显

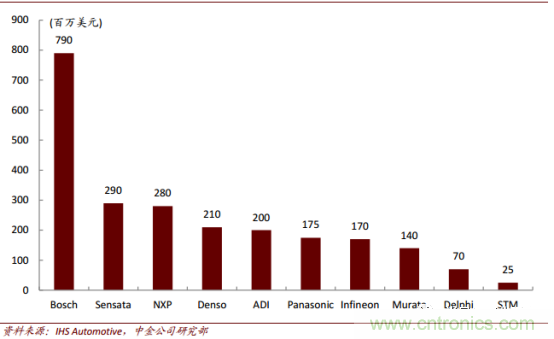

博世是全球 MEMS 传感器龙头企业,与包括 Sensata、NXP (Freescale)、Denso、ADI、Panasonic、Infineon 等在内的国外 Tier 1 或半导体大厂共同垄断了汽车 MEMS 传感器市场。据 IHS统

计,全球前十大汽车 MEMS 传感器公司的总市场份额累计超过 85%。

全球前十大汽车 MEMS 传感器厂商营收(2015)

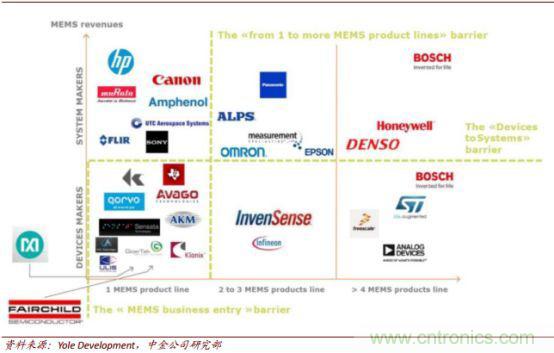

作为汽车 MEMS 传感器,乃至整个 MEMS 市场的绝对领导者,博世在营收、产品线数量、系统集成能力三个维度均稳居全球第一。国内的明皜传感、 深迪半导体、 美新半导体等公司均推出了车载 MEMS 传感器产品,但仍与国外大厂差距明显。

全球 MEMS 厂商竞争坐标:器件 vs. 系统 vs. 产品线

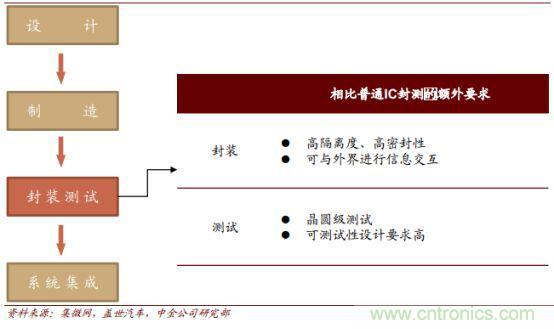

MEMS 产业链包括设计、 制造、 封装测试和系统集成。全球主要的 MEMS 制造代工厂有STM、 Teledyne DALSA、 Silex Microsystems、台积电等,封测厂有日月光、 Amkor、长电科技、华天科技等。与普通 IC 不同, MEMS 的封装要求高、测试复杂度大,因此封装测试占其总成本的比例高达 60%-80%。

MEMS 封装要求高、 测试复杂度大

(二)超声波雷达国内厂商成功局部突围,国产替代前景可期

全球超声波雷达模组市场由博世、 法雷奥主导,国内厂商有台湾同致电子、航盛电子、豪恩、辉创电子、 上富电技等。超声波传感器器件市场由博世、日本村田制作所、尼赛拉等主导,国内厂商以奥迪威为代表。

超声波雷达的发展已经相当成熟,国内厂商与国外巨头相比技术差距并不大。然而,国内超声波雷达厂商虽多,大部分却未能进入前装市场。一方面,国内厂商的产品在稳定性和可靠性方面还有待进一步打磨,另一方面整车厂的 Tier 1 供应商较为稳定、进入验证周期漫长。

凭借着高性价比的产品、快速及时的服务,国内的同致电子、豪恩、奥迪威的 UPA 产品,已成功突围进入国内各大车厂。

► 同致电子的 UPA 超声波雷达在亚洲 OEM 市场中份额第一,客户有上海通用、上海大众、东风日产、上汽、奇瑞、吉利等。

► 豪恩的 UPA 超声波雷达成功切入上海大众、一汽大众、吉利汽车、力帆汽车、上海通用五菱等客户。

► 2016 年, 奥迪威的 UPA 超声波传感器器件销量达 2627 万,据公司招股说明书估算,其占全球市场的份额约为 9%。此外,公司的 APA 超声波传感器也已经于 2016 年投放市场。同致电子、豪恩分别是奥迪威 2017 年第一、第三大客户,占其营收比例为24%、 5%。

(三)车规级摄像头模组海外大厂主导,零部件已有国产突破

考虑到安全性及复杂的驾驶环境,车规级摄像头在耐高温、抗震、防磁和稳定性等四方面有着严苛的性能要求。车载摄像头模组均价超 500 元,而类似配臵的手机摄像头均价不足百元。

车规级摄像头性能要求

目前, 车载摄像模组市场主要被海外大厂瓜分,包括日本的松下、富士通天、索尼,欧洲的法雷奥、大陆等,几乎都是全球前列的 Tier 1 供应商。国内手机摄像头产业链厂商舜宇光学、 欧菲光、 晶方科技等正积极发展车载摄像头模组业务。

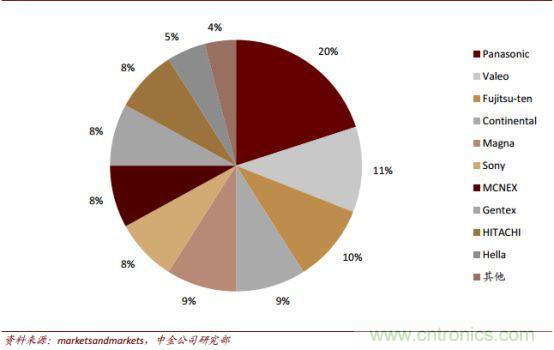

全球车载摄像头模组封装主要厂商市场份额(2015)

摄像头模组的上游主要有 CMOS 图像传感器(CIS, CMOS Image Sensor) 以及镜头的供应商。 在车载摄像头零部件方面, 豪威科技(并购)和舜宇光学(手机产业链基础延伸)已实现国产突破。

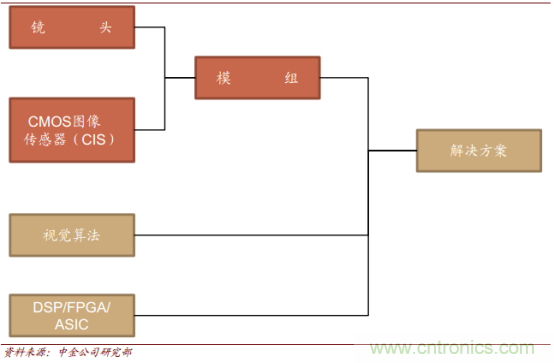

车载摄像头产业链

► 相比 CCD, CMOS 图像传感器的高速、高动态、低成本特性更适合应用于高速运行且光线条件变化剧烈的实际驾驶环境。 CIS 由于其较高的技术壁垒,大部分市场份额同样被国外大厂所把控,车载 CIS 全球前五大厂商安森美、豪威(中资控股)、Pixelplus、索尼和松下的合计份额近 90%。

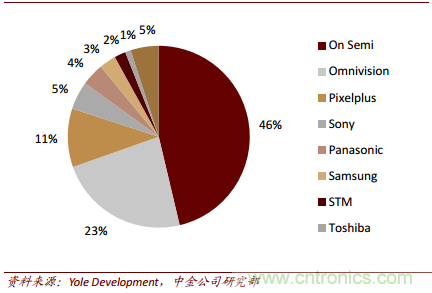

全球车载摄像头 CIS 主要厂商市场份额(2016)

► 摄像头镜头是中国企业的传统优势产业, 台湾大立光电、 舜宇光学、玉晶光电位列全球摄像头镜头企业前列。据舜宇相关负责人, 自 2012 年起,舜宇全球车载镜头出货量第一,市占率达 30%以上。

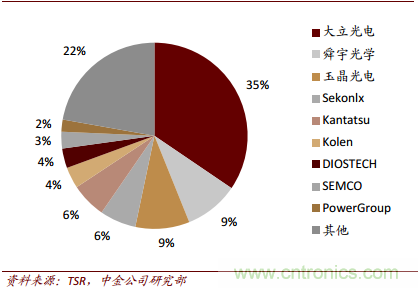

全球摄像头镜头主要厂商市场份额(2015)

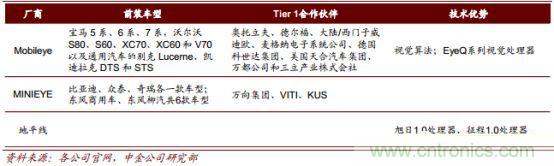

在摄像头模组下游的是车载摄像头解决方案供应商,这类企业的核心技术往往是视觉算法或视觉处理 ASIC 芯片。Mobileye 是全球车载摄像头解决方案龙头,兼具视觉算法和 EyeQ系列视觉处理器核心技术;国内相关初创企业有 MINIEYE、地平线、 中科慧眼、天瞳威视、苏州智华、 纵目科技、 前向启创、创来科技、 Maxieye 等。

主要车载摄像头解决方案厂商对比

(四)毫米波雷达技术壁垒高,国内处于追赶状态

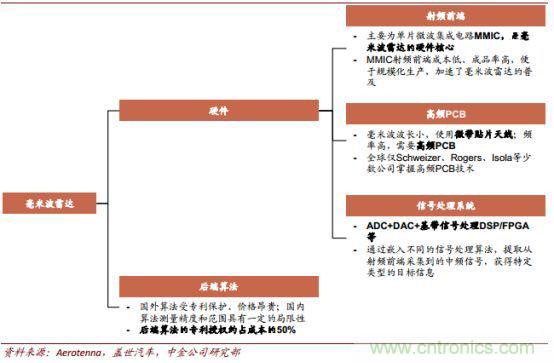

毫米波雷达硬件部分主要由射频前端 MMIC(Monolithic Microwave Integrated Circuit, 单片微波集成电路)、高频 PCB 和信号处理系统组成,每一部分均有较高的技术壁垒,国内较为落后、处于追赶状态;后端算法方面,国内现有技术同样具有局限性,且国外算法受专利保护、价格高昂,其专利授权费约占总成本的 50%。

毫米波雷达构成拆分

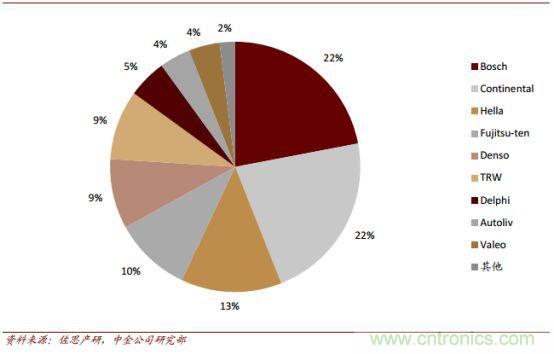

全球毫米波雷达市场由 Tier 1 供应商主导。据佐思产研统计, 2015 年博世、大陆、海拉、富士通天、电装为全球前五的厂商,合计占据 76%的份额。汽车雷达 MMIC 市场的绝大部分份额则被英飞凌、意法半导体、 NXP 和 TI 四家瓜分。

全球毫米波雷达主要厂商市场份额(2015)

2014-2016 年,国内涌现了一批毫米波雷达创业公司,大多由高校或产业界的科研人员所创立。

国内主要汽车毫米波雷达 MMIC 厂商及产品

包括 MMIC 创业公司加特兰、意行半导体、矽杰等,毫米波雷达创业公司行易道、安智杰、苏州豪米波、森思泰克、智波科技、隼眼科技、 安智汽车、承泰科技、 纳雷科技、木牛科技、雷博泰克、华域汽车,易来达, 卓泰达、 MotorEye 等。这些企业中,大部分仍处于研发状态,安智杰等公司的 24GHz 产品已实现量产。

国内主要汽车毫米波雷达厂商及产品

(五)机械激光雷达 Velodyne 一马当先, L4+级车规量产是竞争焦点

激光雷达并不是新鲜事物,早已在航空航天、测绘等超长距离(千米以上)、非实时领域有几十年的应用历史。 激光雷达在 L3 级自动驾驶中开始导入,并由于其高精度、实时 3D点云建模的特点将成为 L3-L5 中最为关键的传感器。目前,大部分车载激光雷达还仅用于试验原型车上,主要因为:

► 当前 L3 及以上的量产车较少,仅有 2017 年 7 月奥迪发布的全球首款 L3 级量产车A8,以及 2018 年 7 月百度发布的全球首款 L4 级量产巴士阿波龙。

► 由于 L3 无法清晰认定车辆和驾驶员的责任, Waymo、福特、沃尔沃等选择跳过 L3、直接研发 L4,导致激光雷达进入量产车市场的速度放慢。

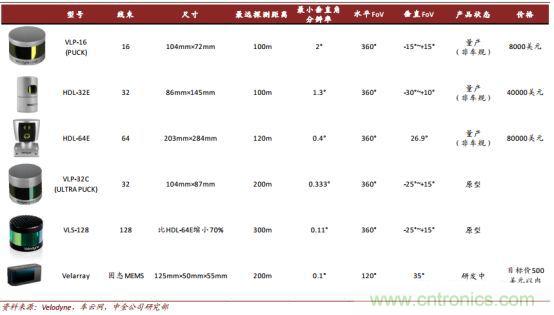

美国 Velodyne 的机械式激光雷达起步早、技术领先,最新已推出 128 线原型产品 VLS-128。同时, Velodyne 与谷歌、通用汽车、福特、 Uber、百度等全球自动驾驶领军企业建立了良好的合作关系,占据了车载激光雷达大部分的市场份额。

当前机械式激光雷达的价格十分昂贵, Velodyne 在售的 64 线/32 线/16 线产品的官方定价分别为 8 万/4 万/8 千美元。一方面,机械式激光雷达由发射光源、转镜、接收器、微控马达等精密零部件构成,制造难度大、物料成本较高;另一方面,激光雷达仍未大规模进入量产车、需求量小,研发费用等固定成本难以摊薄。 Velodyne 总裁麦克〃耶伦曾表示,如果一次性购买 100 万台 VLP-32,那么其售价将会降至 350~500 美元之间。

Velodyne 车载激光雷达产品线

激光雷达市场刚刚兴起, L4+车规级激光雷达还未出现, Velodyne 的地位远难称稳固。

1)海内外大批创业公司紧随其后,包括 Quanergy、 Ibeo、 Cepton、 Aeye、 Innoviz、 LeddarTech、Innovusion、 禾赛科技、速腾聚创、北科天绘、镭神智能、 北醒光子等。

2) Velodyne 所擅长的机械式激光雷达由于需要人工参与复杂的光路调试装配,相比固态激光雷达不仅生产周期长、成本高,而且稳定性也很难达到车规级。未来在量产车中,固态激光雷达是大势所趋,而这一领域中 Velodyne 并不具备明显的优势。

国内外车载激光雷达厂商产品对比

► Ibeo 的主要产品是 4 线或 8 线的低线束激光雷达, 其中与 Valeo 合作的 ScaLa 产品已为奥迪 A8 所搭载,是全球首款车规级量产激光雷达。 这种雷达一般被安装在车灯或保险杠附近, 用于 L3 中对前方车辆、地线、路肩等进行识别, 与 L4+级激光雷达有较大差距。 Ibeo 不仅拥有激光雷达硬件技术,在相关软件方面也有深厚的积累(ibeo.Reference、 ibeo.HAD)。

► Quanergy 于 2017 年发布了全球首款车载固态 OPA 激光雷达 S3,且于 2018 年 7 月通过了 IATF(国际汽车推动小组) 16949 认证。 公司已经与 Sensata 达成合作,共同建立一条车规级固态激光雷达生产线,预计将在 2019 年 9 月正式启动,且有望将固态激光雷达的价格降到 250 美元。

► 禾赛科技的 40 线激光雷达 Pandar40,已与百度、蔚来汽车、智行者、驭势科技、Roadster.ai 等公司合作完成早期客户共同测试。 得益于国内的人力成本优势, 公司相比国外竞品, 交货周期更短、售价更低。 同时,禾赛也于 2017 年底推出了固态激光雷达 Pandar GT, 应用了独创的 ZOLO (Zoomable Light Oscillator) 技术。

► 速腾聚创不仅拥有 32 线机械激光雷达产品 RS-LiDAR-32 的量产能力, 而且已经推出了 MEMS 固态激光雷达产品 RS-LiDAR-M1。此外, 公司早在 2016 年上半年便在硅谷部署研发 OPA 固态激光雷达。 2018 年 6 月,速腾聚创和菜鸟网络联合发布无人物流车 G Plus,其搭载了三台 RS-LiDAR-M1 Pre,这是固态激光雷达首次应用于无人驾驶领域。

我们看到,国内的激光雷达厂商拥有不俗的技术实力,在各路技术路线混战的行业背景下机会巨大。 但无论何种固态激光雷达技术路线,能否率先实现 L4+级车规量产是竞争焦点、是决胜的关键所在。

汽车传感器产业链

推荐阅读: